Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Анализ и оценка движения денежных средств

1. Введение

3. Практическая часть

3.1 Анализ состава и структуры имущества и источников

его формирования

3.3 Анализ ликвидности баланса предприятия. Показатели оценки платежеспособности и ликвидности

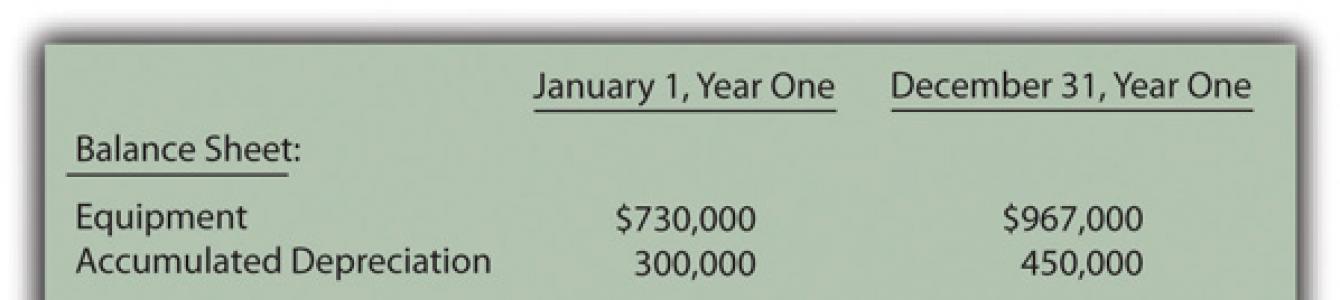

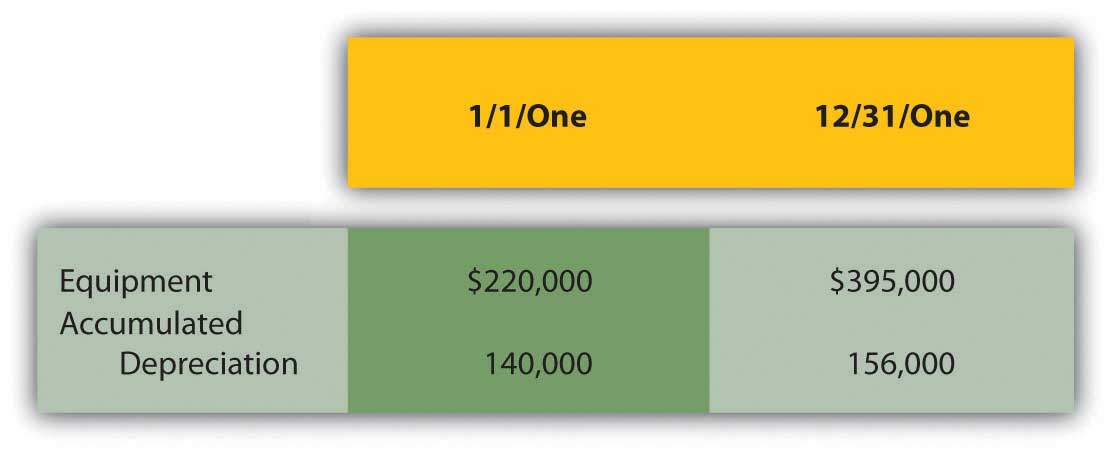

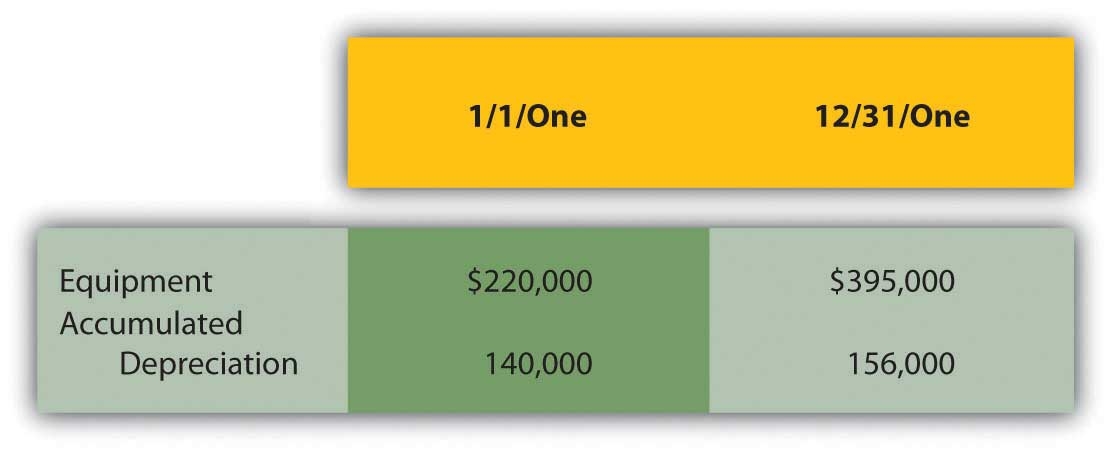

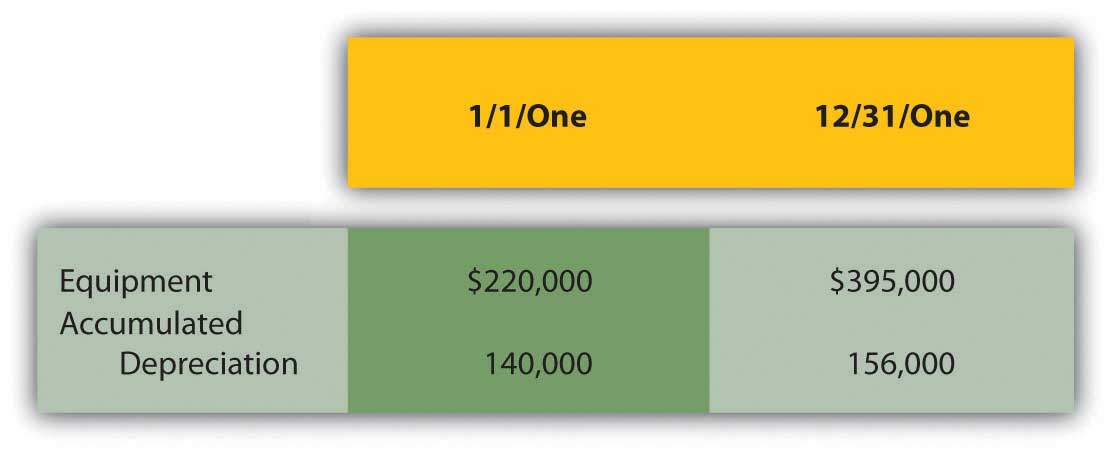

Из этой информации можно построить гипотетическую запись в журнале на рис. 12 «Предполагаемая запись журнала для продажи оборудования». Рисунок 12 Предполагаемая запись в журнале для продажи оборудования.

Как вся эта информация влияет на отчет о движении денежных средств?

Согласно предоставленной информации, в этом году был приобретен еще один актив, но его стоимость не предусмотрена. Если информация не указана, что часть этой покупки была сделана в кредит, запись журнала, которая была записана первоначально, должна была быть сделана, как показано на рисунке 13 «Предполагаемая запись в журнале для покупки оборудования».

3.4 Расчет показателей оборачиваемости оборотных активов. Расчет влияния факторов, формирующих оборачиваемость оборотных активов. Расчет экономического результата ускорения (замедления) оборачиваемости оборотных средств

3.5 Анализ состава и структуры прибыли. Факторный анализ прибыли от реализации товаров, услуг

3.6 Анализ показателей рентабельности. Факторный анализ рентабельности реализованной продукции

Значение анализа денежных средств

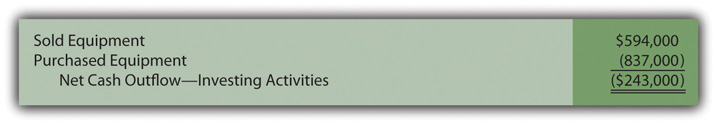

Рисунок 13 Предполагаемая запись в журнале для покупки оборудования. В отчете о движении денежных средств для этой компании инвестиционная деятельность приведена в таблице, как показано на рисунке 14 «Отчет о движении денежных средств - инвестиционная деятельность».

Рисунок 14 Отчет о движении денежных средств - инвестиционная деятельность.

Каковы денежные средства, полученные от продажи этого оборудования? Сделку можно также воссоздать с помощью следующей записи.

Убыток исключается из дохода при определении денежных потоков от операционной деятельности. Если используется прямой метод, потеря просто опускается. Если используется косвенный метод, убыток возвращается к чистой прибыли.

3.7 Анализ деловой активности предприятия

3.8 Операционный анализ

3.9 Расчет финансовых коэффициентов для оценки вероятности банкротства. Анализ вероятности банкротства (модель Альтмана)

Заключение

Литература

1. Введение

Анализ - метод научного исследования явлений и процессов, в основе которого лежит изучение элементов целостной системы.

Какую сумму следует указывать в отчете о движении денежных средств в качестве наличных денег за дополнительное оборудование, купленное в течение периода?

Каковы амортизационные расходы, признанные в течение года, и, если используется косвенный метод, как это отражается в отчете о движении денежных средств?

Накопленная амортизация только увеличивается в результате учета амортизационных расходов. Амортизация является отрицательной позицией без обязательств в чистой прибыли и снимается при представлении денежных потоков от операционной деятельности. При использовании косвенного метода амортизация добавляется обратно.

В экономике анализ применяется с целью выявления сущности, закономерности, тенденций экономический, социальных процессов и хозяйственной деятельности.

В рыночной экономике роль экономического анализа не только усилилась, но и качественно изменилась, это связано с тем, что экономический анализ стал главным методом оценки всей экономики.

Определение денежных потоков от финансовой деятельности

Ни одна из этих сумм напрямую не связана с операционной деятельностью компании. Процедуры, используемые при определении сумм денежных средств, которые должны быть представлены в качестве финансовой деятельности, являются такими же, как показано выше для инвестиционной деятельности. Запись отдельных транзакций может быть реплицирована так, чтобы денежный эффект был изолирован.

Анализ денежных средств

Полная информация об этой транзакции доступна. Рисунок 21 «Предполагаемая запись в журнале для подписания примечания к оплате» содержит запись в журнале, чтобы зафиксировать возникновение этого обязательства. Рисунок 21 Предполагаемая запись в журнале для подписания примечания к оплате.

На его основе изучается и оценивается вся хозяйственно - финансовая деятельность любой отрасли. Любой вид хозяйственной деятельности начинается с вложения денег, протекает через их движение и заканчивается результатом имеющим денежную оценку. Поэтому можно сказать, что в современных условиях анализ хозяйственно - финансовой деятельности является ведущим, в звене экономический наук, т.к. способен в комплексе исследовать и оценить все аспекты и результаты движения денежных средств, уровень отношений связанных с денежным потоком, а так же возможное финансовой состояние изучаемого объекта.

Когда облигация или нота погашаются до ее погашения, часто требуется штраф. Еще раз, запись журнала для этой транзакции может быть воссоздана логическими рассуждениями, как показано на рисунке 22 «Предполагаемая запись в журнале для погашения долга». Рисунок 22 Предполагаемая запись в журнале для погашения задолженности.

Этот остаток на счете отражает стоимость всех выкупленных акций. Акции были проданы по цене, превышающей их покупную цену. Запись журнала должна выглядеть так, как показано на рисунке 23 «Предполагаемая запись в журнале для продажи акций казначейства».

Экономический анализ представляет собой глубокое научно обоснованное исследование всех результатов в хозяйственном процессе.

Экономический анализ должен быть:

Оперативным - выражается в незамедлительном использовании полученных аналитических данных и выводов для улучшения хозяйственно - финансовой деятельности хозяйственного субъекта;

Рисунок 23 Предполагаемая запись в журнале для продажи акций казначейства. Дивиденды были выплачены акционерам компании, но сумма не указана в предоставленной информации. Однако имеется и другая информация. Эти прибыли увеличивают нераспределенную прибыль. Для этой редукции нет других возможных причин. Соответствующая запись в журнале содержится на рисунке 24 «Предполагаемая запись в журнале для выплаты дивидендов».

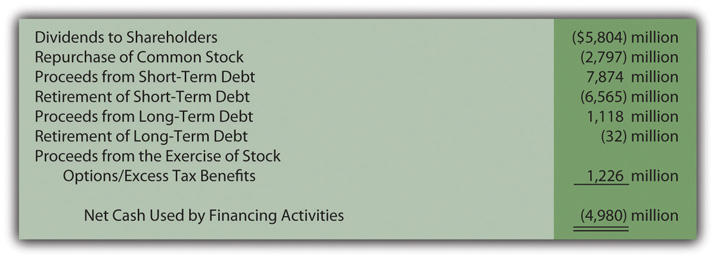

Рисунок 24 Предполагаемая запись в журнале для выплаты дивидендов. В этом примере четыре конкретных транзакции финансовой деятельности были идентифицированы как созданные изменения в наличных деньгах. Этот раздел отчета о движении денежных средств Хэстинг может быть создан на рисунке 25 «Отчет о движении денежных средств-финансирование». Все источники и использование денежных средств этой компании очевидны из этого графика. Определение количества наличных денег может занять некоторую вычислительную логику, но тогда информация становится понятной и полезной.

Конкретным - заключается во всестороннем и подробном изучении отчетных данных хозяйственно - финансовой деятельности хозяйственного субъекта;

Систематическим - предполагает осуществление анализа не от случая к случаю, а постоянно по определенному плану и формам;

Объективным - обеспечивается подбором необходимого аналитического материала, его сопоставимостью, критическим и беспристрастным его изучением.

Рисунок 25 Отчет о движении денежных средств - финансирование.

Сколько денег было уплачено за погашенные облигации? Эта компания купила казначейские акции в этом году. Никаких других операций с акциями не происходило, но выплачивался денежный дивиденд. Сколько стоит отчет штата Орегон в отношении отчета о движении денежных средств для распределения дивидендов?

Поскольку оставлено только распределение дивидендов, это, должно быть, сумма, необходимая для сокращения акционерного капитала до его окончательной итоговой суммы. Гипотетические записи в журнале можно воссоздать, чтобы воспроизвести влияние каждой транзакции и привести к количеству задействованных денежных средств. Для финансовой деятельности применяется аналогичный процесс. Опять же, записи журнала, которые были записаны для отчета о отдельных событиях, могут быть воссозданы, так что суммы денежных средств известны.

Задачами экономического анализа являются:

Изучение эффективности использования материальных, трудовых и финансовых ресурсов;

Оценка степени выполнения плановых мероприятий;

Выявление рентабельности и финансовой устойчивости объекта;

Установление положения хозяйственного субъекта на товарном рынке и количественное измерение его финансовой конкурентоспособности;

Вопрос: Многие инвесторы наблюдают за движением чистой прибыли и прибыли компании на акцию и принимают инвестиционные решения на основе увеличения или уменьшения. Другие инвесторы утверждают, что сумма денежных потоков, генерируемых операционной деятельностью, действительно является более полезной фигурой. Когда вы принимаете инвестиционные решения, вы более склонны смотреть на чистую прибыль или денежные потоки, генерируемые операционной деятельностью?

К сожалению, информация о движении денежных средств также может быть плохо использована. Но, для меня, проценты и налоги - это реальные денежные расходы, поэтому зачем их исключать? Заработок - это доход, и это важная информация. Многие аналитики теперь считают, что для разных отраслей должны быть построены разные модели движения денежных средств. Вы должны получить целую картину, чтобы знать, стоит ли инвестировать. В то время как генерация денежных средств важна для создания этой картины, так что это фактический доход и вся другая финансовая информация, содержащаяся в годовом отчете компании.

Оценка и разработка мер для ликвидации выявленных недостатков и повышения отдачи всех видов ресурсов.

То есть, экономический анализ, это самый объективный и полный способ узнать о предприятии все: ошибки, совершаемые при управлении, неправильно распределенные и использованные ресурсы, новые направления в работе и т.д.

2. Теоретическая часть: «Анализ и оценка движения денежных средств»

Денежные средства являются наиболее ограниченными ресурсом при переходе к рыночным методам хозяйствования, и успех предприятия во многом определяется способностью руководителей рационально распределять и использовать деньги.

Анализ движения денежных средств проводится по данным отчетного периода. На первый взгляд такой анализ, как и любой другой раздел ретроспективного анализа, имеет сравнительно невысокую ценность для главного бухгалтера; однако можно привести аргументы, в известной степени, оправдывающие его проведение.

Результаты анализа финансовых результатов предприятия должны быть согласованы с общей оценкой финансового состояния предприятия, которое в большей мере зависит не от размеров прибыли, а от способности предприятия своевременно погашать свои долги, т. е. от ликвидности активов. Последняя зависит от реального денежного оборота предприятия, сопровождающегося потоком денежных платежей и расчетов, проходящих через расчетный и др. счета предприятия. Поэтому желаемая эффективность хозяйственной деятельности, устойчивое финансовое состояние будут достигнуты лишь при достаточном и согласованном контроле за движением прибыли, оборотного капитала и денежных средств.

Основным источником информации для проведения анализа взаимосвязи прибыли, движения оборотного капитала и денежных средств является баланс (ф. № 1), приложение к балансу (ф. № 5), отчет о финансовых результатах и их использовании (ф. № 2).

Особенностью формирования информации в этих отчетах является метод начислений, а не кассовый метод. Это означает, что полученные доходы, или понесенные затраты могут не соответствовать реальному “притоку” или “оттоку” денежных средств на предприятии.

В отчете может быть показана достаточная величина прибыли и тогда оценка рентабельности будет высокой, хотя в то же время предприятие может испытывать острый недостаток денежных средств для своего функционирования, и наоборот: прибыль может быть незначительной, а финансовое состояние предприятия -- вполне удовлетворительным. Показанные в отчетности предприятия, данные о формировании и использовании прибыли не дают полного представления о реальном процессе движения денежных средств. Например, достаточно для подтверждения сказанного сопоставить величину балансовой прибыли, показанной в ф. № 2 отчета о финансовых результатах и их использовании с величиной изменения денежных средств в балансе (стр. 270--310). Прибыль является лишь одним из факторов (источников) формирования ликвидности баланса. Другими источниками являются: кредиты, займы, эмиссия ценных бумаг, вклады учредителей, прочие. Поэтому в некоторых странах в настоящее время отдается предпочтение отчету о движении денежных средств как инструменту анализа финансового состояния фирмы. Например, в США с 1988 года введен стандарт, по которому предприятия, вместо составлявшегося ими до этого отчета об изменениях в финансовом положении, должны составлять отчет о движении денежных средств. Такой подход позволяет более объективно оценить ликвидность фирмы в условиях инфляции и с учетом того, что при составлении остальных форм отчетности используется метод начисления, то есть он предполагает отражение расходов независимо от того, получены или уплачены соответствующие денежные суммы.

Отчет о движении денежных средств - это документ финансовой отчетности, в котором отражаются поступление, расходование и нетто-изменения денежных средств в ходе текущей хозяйственной деятельности, а также инвестиционной и финансовой деятельности за определенный период. Эти изменения отражаются так, что позволяют установить взаимосвязь между остатками денежных средств на начало и конец отчетного периода.

Отчет о движении денежных средств - это отчет об изменениях финансового состояния, составленный на основе метода потока денежных средств. Он дает возможность оценить будущие поступления денежных средств, проанализировать способность фирмы погасить свою краткосрочную задолженность и выплатить дивиденды, оценить необходимость привлечения дополнительных финансовых ресурсов. Данный отчет может быть составлен либо в форме отчета об изменениях в финансовом положении (с заменой показателя “чистые оборотные активы” на показатель “денежные средства”), либо по специальной форме, где направления движения денежных средств сгруппированы по 3 направлениям: хозяйственная (операционная) сфера, инвестиционная и финансовая сферы.

В сфере производственно-хозяйственной деятельности отражаются статьи, которые используются при расчете чистой прибыли в отчете о прибылях и убытках. Сюда включаются такие поступления, как оплата покупателями товаров и оказанных услуг, проценты и дивиденды, уплаченные другими компаниями, поступления от реализации необоротных активов. Отток денежных средств вызывается такими операциями, как выплата заработной платы, выплата процентов по займам, оплата продукции и услуг, расходы по выплате налогов и другие. Эти статьи корректируются на поступления и расходы начисленные, но не оплаченные или начисленные, но не требующие использования денежных средств. Кроме того, исключаются, во избежание повторного счета, статьи, влияющие на чистую прибыль, которые рассматриваются в разделах финансовой и инвестиционной деятельности.

Таким образом, для расчета прироста или уменьшения денежных средств в результате производственно-хозяйственной деятельности необходимо осуществить следующие операции:

1) Рассчитать оборотные активы и краткосрочные обязательства, исходя из метода денежных потоков. При корректировке статей оборотных активов следует их прирост вычесть из суммы чистой прибыли, а их уменьшение за период, прибавить к чистой прибыли. Это обусловлено тем, что, оценивая оборотные активы по методу потока денежных средств, мы завышаем их сумму, то есть, занижаем прибыль. На самом деле прирост оборотных средств не влечет за собой увеличения денежных средств в такой же степени что и прибыли.

При корректировке краткосрочных обязательств, наоборот, их рост следует прибавить к чистой прибыли, так как этот прирост не означает оттока денежных средств; уменьшение краткосрочных обязательств вычитается из чистой прибыли.

2) Корректировка чистой прибыли на расходы, не требующие выплаты денежных средств. Для этого соответствующие расходы за период необходимо прибавить к сумме чистой прибыли. Примером таких расходов является амортизация материальных необоротных активов.

3) Исключить влияние прибылей и убытков, полученных от неординарной деятельности, таких как результаты от реализации необоротных активов и ценных бумаг других компаний. Влияние этих операций, учтенное также при расчете суммы чистой прибыли в отчете о прибыли, элиминируется во избежание повторного счета: убытки от этих операций следует прибавить к чистой прибыли, а прибыли -- вычесть из суммы чистой прибыли.

Инвестиционная деятельность включает в основном операции, относящиеся к изменениям в необоротных активах. Это - “Реализация и покупка недвижимости”, “Продажа и покупка ценных бумаг других компаний”, “Предоставление долгосрочных займов”, “Поступление средств от погашения займов”.

Финансовая сфера включает такие операции как изменения в долгосрочных обязательствах фирмы и собственном капитале, продажа и покупка собственных акций, выпуск облигаций компании, выплата дивидендов, погашение компанией своих долгосрочных обязательств. В каждом разделе отдельно приводятся данные о поступлении средств и об их расходовании по каждой статье, на основании чего определяется общее изменение денежных средств на конец периода как алгебраическая сумма денежных средств на начало периода и изменений за период.

Рассмотрим алгоритм работы с отчетом о движении денежных средств.

В разделе производственно-хозяйственной деятельности сумма чистой прибыли корректируется наследующие статьи:

1) прибавляются к чистой прибыли: амортизация, уменьшение счетов к получению, увеличение расходов будущих периодов, убытки от реализации нематериальных активов, увеличение задолженности по уплате налога.

2) вычитаются: прибыль от продажи ценных бумаг, увеличение авансовых выплат, увеличение МЗП (материально-производственных запасов), уменьшение счетов к оплате, уменьшение обязательств, уменьшение банковского кредита.

В разделе инвестиционной деятельности:

1) прибавляются: продажа ценных бумаг и материальных необоротных активов.

2) вычитаются: покупка ценных бумаг и материальных необоротных активов.

В сфере финансовой деятельности:

1) прибавляются эмиссия обычных акций.

2) вычитаются: погашение облигаций и выплата дивидендов.

В завершение анализа производится расчет денежных средств на начало и конец года, позволяющий говорить об изменениях в финансовом положении фирмы.

Факторами изменения прибыли являются затраты, включаемые в себестоимость продукции, изменение объема продаж в кредит, начисление налогов и дивидендов и др.

Отчетная прибыль корректируется также на величину поправок, не отражающих движение денежных средств:

а) амортизация основных средств и нематериальных активов;

б) убыток от реализации основных средств и нематериальных активов;

в) прибыль от реализации основных средств;

г) затраты на научно-исследовательские и опытно-конструкторские работы.

Сумма корректировки отчетной прибыли составит величину P.

Р = а + б - в - г.

Итого “денежная” прибыль или реальный приток наличности составит величину Д:

где: Д - изменение денежных средств по балансу;

Р - прибыль отчетная по ф. № 2;

Р - сумма корректировки.

Причиной расхождения между величинами Р и Д является, как отмечалось выше, метод учета доходов.

Важным компонентом финансового состояния является движение оборотного капитала или текущих активов предприятия. С оборота мобильных активов как бы начинается весь процесс обращения капитала, приводится в движение вся цепочка хозяйственной активности предприятия. Поэтому факторам ускорения оборотных средств, синхронизации движения оборотного капитала с прибылью и денежными средствами следует уделять максимум внимания.

Факторами “притока” оборотного капитала являются:

Реализация товаров,

Реализация имущества,

Рост дебиторской задолженности,

Реализация акций и облигаций за наличные.

Факторами “оттока” оборотного капитала являются:

Закупки сырья и материалов,

Приобретение объектов основных средств,

Выплата заработной платы,

Уплата % за кредиты,

Увеличение резерва по сомнительным долгам,

Списание запасов товарно-материальных ценностей как потери,

Начисления на заработную плату.

Для увязки изменений прибыли, оборотного капитала и денежных средств необходимо выполнить несколько предварительных расчетов.

Первый расчет -- это определение объема закупок материалов за отчетный период:

где: М -- объем закупок материалов за отчетный период;

Rп -- расчеты с поставщиками (погашенная в отчетном периоде кредиторская задолженность);

KZ -- изменение остатков кредиторской задолженности.

Второй расчет -- это определение суммы материальных затрат, включаемых в себестоимость продукции:

где: MZ -- материальные затраты, включаемые в себестоимость продукции;

Z -- изменение остатков производственных запасов и затрат.

Третий расчет -- это определение суммы денежных поступлений от дебиторов:

где: DZ -- денежные поступления от дебиторов;

N -- выручка от реализации продукции без налога на добавленную стоимость, акцизы и спецналога;

Rд -- изменение остатков дебиторской задолженности за отчетный период.

Основная задача анализа денежных потоков заключается в выявлении причин недостатка (избытка) денежных средств, определении источников их поступлений и направлений использования.

При анализе финансового состояния предприятия необходимо четко представлять, что прибыль за отчетный период и денежные средства, полученные предприятием в течение этого периода, не одно и тоже.

Прибыль - это увеличение денежных средств предприятия за период, которая характеризует эффективность управления предприятием. Наличие прибыли не означает наличие у предприятия свободных денежных средств, доступных для использования. В этом и заключается актуальность рассматриваемой методологии оценки денежных потоков.

Оценка движения денежных средств предприятия за отчетный период, а также планирование денежных потоков на перспективу является важнейшим дополнением анализа финансового состояния предприятия и выполняет следующие задачи:

Определение объема и источников, поступивших на предприятие денежных средств;

Выявление основных направлений использования денежных средств;

Оценка достаточности собственных средств предприятия для осуществления инвестиционной деятельности;

Определение причин расхождения между величиной полученной прибыли и фактическим наличием денежных средств.

Чтобы раскрыть реальное движение денежных средств на предприятии, оценить синхронность поступлений и платежей, а также увязать величину полученного финансового результата с состоянием денежных средств, следует выделить и проанализировать все направления поступления, а также их выбытие. Направления движения денежных средств принято рассматривать в разрезе основных видов деятельности - текущей, инвестиционной, финансовой.

Схема движения денежных потоков.

Совокупный денежный поток должен стремиться к нулю. Основополагающие принципы управления потоком денежных средств:

Продавать как можно больше и по разумным ценам. Цена продажи включает в себя не только реальные денежные затраты, но и амортизацию (некассовую статью), которая на деле увеличивает денежный поток.

Как можно больше ускорять оборачиваемость всех видов запасов, избегая их дефицита, который может привести к падению объема продаж.

Как можно быстрее собирать деньги у дебиторов, не забывая, что чрезмерное давление на всех без исключения потребителей может привести к снижению объема будущих продаж.

Постараться достичь разумных сроков выплаты кредиторской задолженности без ущерба для дальнейшей деятельности компании.

Разделение всей деятельности предприятия на три самостоятельные сферы очень важно в российской практике, поскольку хороший (т.е. близкий к нулю) совокупный поток может быть получен за счет элиминирования или компенсации отрицательного денежного потока по основной деятельности притоком средств от продажи активов (инвестиционная деятельность) или привлечением кредитов банка (финансовая деятельность). В этом случае величина совокупного потока маскирует реальную убыточность предприятия.

Текущая деятельность включает поступление и использование денежных средств, обеспечивающих выполнение основных производственно-коммерческих функций. При этом в качестве «притока» денежных средств будут выручка от реализации продукции в текущем периоде, погашение дебиторской задолженности, поступления от продажи бартера, авансы, полученные от покупателя. «Отток» денежных средств происходит в связи с платежами по счетам поставщиков и подрядчиков, с выплатой заработной платы, отчислениями в бюджет и внебюджетные фонды, уплатой процентов за кредит, отчисления на социальную сферу.

Поскольку основная деятельность компании является главным источником прибыли, она должна являться и основным источником денежных средств.

Инвестиционная деятельность включает поступление и использование денежных средств, связанные с приобретением, продажей долгосрочных активов и доходы от инвестиций. В этом случае «притоки» денежных средств связаны с продажей основных средств, нематериальных активов, с получением дивидендов, процентов от долгосрочных финансовых вложений, с возвратом других финансовых вложений. «Оттоки» денежных средств объясняются приобретением основных средств, нематериальных активов, капитальными вложениями, долгосрочными финансовыми вложениями.

Поскольку при благополучном ведении дел компания стремится к расширению и модернизации производственных мощностей, инвестиционная деятельность в целом приводит к временному оттоку денежных средств.

Финансовая деятельность включает поступление денежных средств в результате получения кредитов или эмиссии акций, а также оттоки, связанные с погашением задолженности по ранее полученным кредитам, и выплату дивидендов.

«Притоки» денежных средств могут быть за счет краткосрочных кредитов и займов, долгосрочных кредитов и займов, поступлений от эмиссии акций, целевого финансирования. «Оттоки» средств происходят в связи с возвратом краткосрочных кредитов и займов. Возвратом долгосрочных кредитов и займов, выплатой дивидендов, погашением векселей.

Финансовая деятельность призвана увеличивать денежные средства в распоряжении компании для финансового обеспечения основной и инвестиционной деятельности.

Основными методами расчета величины денежного потока являются прямой и косвенный методы.

Оценка денежного потока прямым методом.

Анализ движения денежных средств прямым методом позволяет судить о ликвидности предприятия, поскольку он детально раскрывает движение денежных средств на его счетах, что дает возможность делать оперативные выводы относительно достаточности средств для уплаты по счетам текущих обязательств, а также осуществления инвестиционной деятельности.

Прямой метод основан на анализе движения денежных средств по счетам предприятия:

1. Позволяет показать основные источники притока и направления оттока денежных средств.

2. Дает возможность делать оперативные выводы относительно достаточности средств для платежей по текущим обязательствам.

3. Устанавливает взаимосвязь между реализацией к денежной выручкой за отчетный период.

В оперативном управлении прямой метод может использоваться для контроля за процессом формирования прибыли и выводов относительно достаточности средств для платежей по текущим обязательствам.

Недостатком этого метода является то, что он не раскрывает взаимосвязи полученного финансового результата и изменения абсолютного размера денежных средств предприятия. Кроме того, данный метод требует больших затрат времени, чем другие методы оценки денежного потока, а полученная с его использованием отчетность менее полезна.

Оценка денежного потока косвенным методом.

Суть косвенного метода состоит в преобразовании величины чистой прибыли в величину денежных средств. При этом исходят из того, что в деятельности каждого предприятия имеются отдельные, нередко значительные по величине виды расходов и доходов, которые уменьшают (увеличивают) прибыль предприятия, не затрагивая величину его денежных средств. В процессе анализа на сумму указанных расходов (доходов) производят корректировку величины чистой прибыли таким образом, чтобы статьи расходов, не связанные с оттоком средств, и статьи доходов, не сопровождающиеся их притоком, не влияли на величину чистой прибыли.

Косвенный метод основан на анализе статей баланса и отчета о финансовых результатах, и:

Позволяет показать взаимосвязь между разными видами деятельности предприятия;

Устанавливает взаимосвязь между чистой прибылью и изменениями в активах предприятия за отчетный период.

При анализе взаимосвязи полученного финансового результата и изменения денежных средств следует учитывать возможность получения доходов, отражаемых в учете реального поступления денежных средств.

Анализ движения денежных потоков дает возможность сделать более обоснованные выводы о том, в каком объеме и из каких источников были получены поступившие на предприятия денежные средства и каковы основные направления их использования; способно ли предприятие отвечать по своим текущим обязательствам; достаточно ли собственных средств предприятия для осуществления инвестиционной деятельности; чем объясняются расхождения величины полученной прибыли и наличия денежных средств и др.

Преимуществом косвенного метода при использовании в оперативном управлении является то, что он позволяет установить соответствие между финансовым результатом и собственными оборотными средствами. В долгосрочной перспективе косвенный метод позволяет выявить наиболее проблемные "места скопления" замороженных денежных средств и, исходя из этого, разработать пути выхода из сложившейся ситуации.

Подготовка отчета о движении денежных средств на основе косвенного метода проходит в несколько этапов:

Расчет изменений по статьям баланса и определение факторов, влияющих на увеличение или уменьшение денежных средств предприятия;

Анализ ф. № 2 и классификация источников поступления денежных средств и направлений использования;

В соответствии с международными стандартами учета и сложившейся практикой для подготовки отчетности о движении денежных средств используются два основных метода -- косвенный и прямой. Эти методы различаются между собой полнотой представления данных о денежных потоках предприятия, исходной информацией для разработки отчетности и другими параметрами.

Косвенный метод направлен на получение данных, характеризующих чистый денежный поток предприятия в отчетном периоде. Источником информации для разработки отчетности о движении денежных средств предприятия этим методом являются отчетный баланс и отчет о финансовых результатах. Расчет чистого денежного потока предприятия косвенным методом осуществляется по видам хозяйственной деятельности и предприятию в целом.

По операционной деятельности базовым элементом расчета чистого денежного потока предприятия косвенным методом выступает его чистая прибыль, полученная в отчетном периоде. Путем внесения соответствующих корректив чистая прибыль преобразуется затем в показатель чистого денежного потока.

Использование косвенного метода расчета движения денежных средств позволяет определить потенциал формирования предприятием основного внутреннего источника финансирования своего развития -- чистого денежного потока по операционной и инвестиционной деятельности, а также выявить динамику всех факторов, влияющих на его формирование. Кроме того, следует отметить относительно низкую трудоемкость формирования отчетности о движении денежных средств, так как подавляющее большинство необходимых для расчета косвенным методом показателей содержится в иных формах действующей финансовой отчетности предприятия.

Прямой метод направлен на получение данных, характеризующих как валовой, так и чистый денежный поток предприятия в отчетном периоде. Он призван отражать весь объем поступления и расходования денежных средств в разрезе отдельных видов хозяйственной деятельности и по предприятию в целом. Различия полученных результатов расчета денежных потоков прямым и косвенным методом относятся только к операционной деятельности предприятия. При использовании прямого метода расчета денежных потоков используются непосредственные данные бухгалтерского учета, характеризующие все виды поступлений и расходования денежных средств.

Расчеты суммы чистого денежного потока предприятия по инвестиционной и финансовой деятельности, а также по предприятию в целом осуществляются по тем же алгоритмам, что и при косвенном методе.

В соответствии с принципами международного учета метод расчета денежных потоков предприятие выбирает самостоятельно, однако предпочтительным считается прямой метод, позволяющий получить более полное представление об их объеме и составе.

Результаты анализа используются для выявления резервов оптимизации денежных потоков предприятия и их планирования на предстоящий период.

Оптимизация денежных потоков предприятия. Такая оптимизация является одной из важнейших функций управления денежными потоками, направленной на повышение их эффективности в предстоящем периоде. Важнейшими задачами, решаемыми в процессе этого этапа управления денежными потоками, являются: выявление и реализация резервов, позволяющих снизить зависимость предприятия от внешних источников привлечения денежных средств; обеспечение более полной сбалансированности положительных и отрицательных денежных потоков во времени и по объемам; обеспечение более тесной взаимосвязи денежных потоков по видам хозяйственной деятельности предприятия; повышение суммы и качества чистого денежного потока, генерируемого хозяйственной деятельностью предприятия.

Планирование денежных потоков предприятия в разрезе различных их видов. Такое планирование носит прогнозный характер в силу неопределенности ряда исходных его предпосылок. Поэтому планирование денежных потоков осуществляется в форме многовариантных плановых расчетов этих показателей при различных сценариях развития исходных факторов (оптимистическом, реалистическом, пессимистическом)

Обеспечение эффективного контроля денежных потоков предприятия.

Объектом такого контроля являются: выполнение установленных плановых заданий по формированию объема денежных средств и их расходованию по предусмотренным направлениям; равномерность формирования денежных потоков во времени; ликвидность денежных потоков и их эффективность. Эти показатели контролируются в процессе мониторинга текущей финансовой деятельности предприятия.

Оптимизация денежных потоков представляет собой процесс выбора наилучших форм их организации на предприятии с учетом условий и особенностей осуществления его хозяйственной деятельности.

Основными целями оптимизации денежных потоков предприятия являются:

Обеспечение сбалансированности объемов денежных потоков;

Обеспечение синхронности формирования денежных потоков во времени;

Обеспечение роста чистого денежного потока предприятия.

Основными объектами оптимизации выступают:

Положительный денежный поток;

Отрицательный денежный поток;

Остаток денежных активов;

Чистый денежный поток.

Важнейшей предпосылкой осуществления оптимизации денежных потоков является изучение факторов, влияющих на их объемы и характер формирования во времени. Эти факторы можно подразделить на внешние и внутренние.

Характер влияния рассмотренных факторов используется в процессе оптимизации денежных потоков предприятия.

Основу оптимизации денежных потоков предприятия составляет обеспечение сбалансированности объемов положительного и отрицательного их видов. На результаты хозяйственной деятельности предприятия отрицательное воздействие оказывают как дефицитный, так и избыточный денежные потоки.

Отрицательные последствия дефицитного денежного потока проявляются в снижении ликвидности и уровня платежеспособности предприятия, росте просроченной кредиторской задолженности поставщикам сырья и материалов, повышении доли просроченной задолженности по полученным финансовым кредитам, задержках выплаты заработной платы (с соответствующим снижением уровня производительности труда персонала), росте продолжительности финансового цикла, а, в конечном счете, - в снижении рентабельности использования собственного капитала и активов предприятия.

Отрицательные последствия избыточного денежного потока проявляются в потере реальной стоимости временно неиспользуемых денежных средств от инфляции, потере потенциального дохода от неиспользуемой части денежных активов в сфере краткосрочного их инвестирования, что в конечном итоге также отрицательно сказывается на уровне рентабельности активов и собственного капитала предприятия.

Методы оптимизации дефицитного денежного потока зависят от характера этой дефицитности -- краткосрочной или долгосрочной.

Сбалансированность дефицитного денежного потока в краткосрочном периоде достигается путем использования "Системы ускорения - замедления платежного оборота" или "Системы лидс энд лэгс"). Суть этой системы заключается в разработке на предприятии организационных мероприятий по ускорению привлечения денежных средств и замедлению их выплат.

Ускорение привлечения денежных средств в краткосрочном периоде может быть достигнуто за счет следующих мероприятий:

Увеличения размера ценовых скидок за наличный расчет по реализованной покупателям продукции;

Обеспечения частичной или полней предоплаты за произведенную продукцию, пользующуюся высоким спросом на рынке;

Сокращения сроков предоставления товарного (коммерческого) кредита покупателям;

Ускорения инкассации просроченной дебиторской задолженности;

Использования современных форм рефинансирования дебиторской задолженности -- учета векселей, факторинга, форфейтинга;

Ускорения инкассации платежных документов покупателей продукции (времени нахождения их в пути, в процессе регистрации, в процессе зачисления денег на расчетный счет и т.п.).

Замедление выплат денежных средств в краткосрочном периоде может быть достигнуто за счет следующих мероприятий:

Увеличения по согласованию с поставщиками сроков предоставления предприятию товарного (коммерческого) кредита:

Замены приобретения долгосрочных активов, требующих обновления, на их аренду (лизинг);

Реструктуризации портфеля полученных финансовых кредитов путем перевода краткосрочных их видов в долгосрочные.

Следует отметить, что "Система ускорения -- замедления платежного оборота", решая проблему сбалансированности объемов дефицитного денежного потока в краткосрочном периоде (и соответственно повышая уровень абсолютной платежеспособности предприятия), создает определенные проблемы нарастания дефицитности этого потока в последующих периодах. Поэтому параллельно с использованием механизма этой системы должны быть разработаны меры по обеспечению сбалансированности дефицитного денежного потока в долгосрочном периоде.

Рост объема положительного денежного потока в долгосрочном периоде может быть достигнут за счет следующих мероприятий:

Привлечения стратегических инвесторов с целью увеличения

Объема собственного капитала;

Дополнительной эмиссии акций;

Привлечения долгосрочных финансовых кредитов;

Продажи части (или всего объема) финансовых инструментов

Инвестирования;

Продажи (или сдачи в аренду) неиспользуемых видов основных средств.

Снижение объема отрицательного денежного потока в долгосрочном периоде может быть достигнуто за счет следующих мероприятий:

Сокращения объема и состава реальных инвестиционных программ;

Отказа от финансового инвестирования:

Снижения суммы постоянных издержек предприятия.

Методы оптимизации избыточного денежного потока предприятия связаны с обеспечением роста его инвестиционной активности. В системе этих методов могут быть использованы:

Увеличение объема расширенного воспроизводства операционных внеоборотных активов;

Ускорение периода разработки реальных инвестиционных проектов и начала их реализации;

Осуществление региональной диверсификации операционной деятельности предприятия;

Активное формирование портфеля финансовых инвестиций;

Досрочное погашение долгосрочных финансовых кредитов.

В системе оптимизации денежных потоков предприятия важное место принадлежит их сбалансированности во времени. В процессе такой оптимизации используются два основных метода -- выравнивание и синхронизация.

Выравнивание денежных потоков направлено на сглаживание их объемов в разрезе отдельных интервалов рассматриваемого периода времени. Этот метод оптимизации позволяет устранить в определенной мере сезонные и циклические различия в формировании денежных потоков (как положительных, так и отрицательных), оптимизируя параллельно средние остатки денежных средств и повышая уровень абсолютной ликвидности. Результаты этого метода оптимизации денежных потоков во времени оцениваются с помощью среднеквадратического отклонения или коэффициента вариации, которые в процессе оптимизации должны снижаться.

Результаты этого метода оптимизации денежных потоков во времени оцениваются с помощью коэффициента корреляции, который в процессе оптимизации должен стремиться к значению "+1".

Заключительным этапом оптимизации является обеспечение условий максимизации чистого денежного потока предприятия. Рост чистого денежного потока обеспечивает повышение темпов экономического развития предприятия на принципах самофинансирования, снижает зависимость этого развития от внешних источников формирования финансовых ресурсов, обеспечивает прирост рыночной стоимости предприятия.

Повышение суммы чистого денежного потока предприятия может быть обеспечено за счет осуществления следующих основных мероприятий:

Снижения суммы постоянных, переменных издержек;

Осуществления эффективной налоговой политики, обеспечивающей снижение уровня суммарных налоговых выплат;

Осуществления эффективной ценовой политики, обеспечивающей повышение уровня доходности операционной деятельности;

Использования метода ускоренной амортизации основных средств;

Сокращения периода амортизации используемых предприятием нематериальных активов;

Продажи неиспользуемых видов основных средств и нематериальных активов;

Усиления претензионной работы с целью полного и своевременного взыскания штрафных санкций.

Результаты оптимизации денежных потоков предприятия получают свое отражение в системе планов формирования и использования денежных средств в предстоящем периоде.

3. Практическая часть

3.1 Анализ состава и структуры имущества и источников его формирования

Цель данной курсовой работы - определить состояние предприятия на сегодняшний день. Для этого мы проведем ряд анализов с углублением на определенных позициях.

Для начала рассмотрим состав и структуру имущества данного предприятия. Чтобы облегчить нам эту работу рассчитаем все в виде таблиц, отдельно составим таблицу, в которой проанализируем состав и структуру источников формирования имущества.

В таблице № 1 расчеты производим по следующим формулам:

Удельный вес = Сумма на начало года х 100 / баланс на начало года

Абсолютное изменение = Сумма на конец года - сумма на начало года

Изменение в % к началу года внеоборотных активов = абсолютное изменение х 100 / сумму внеоборотных активов на начало года

Изменение в % к началу года оборотных активов = абсолютное изменение х 100 / сумму оборотных активов на начало года

Изменение в % к балансу на начало года = абсолютное изменение х 100 / баланс на начало года

По расчетам таблицы № 1 видно, что предприятие обладает движимым и недвижимым имуществом.

Удельный вес недвижимого имущества к концу года снижается на 0,035582%, что для предприятия благоприятно, т.к. снижение в основном происходит за счет уменьшения доли незавершенного строительства (н.г. 0433; к.г. 0,294) (возможно отведенные для этого ресурсы исчерпаны).

Однако снижение удельного веса основных средств (ОС) на 1,280% не желательно, т.к. от этой группы зависит производство.

Наиболее мобильной статьей является долгосрочные финансовые вложения (ДФВ), но они также снизились на 0,630.

Таким образом, видно, что положительный результат от снижения удельного веса недвижимого имущества достигнут не выгодными путями.

Наиболее мобильной группой имущества являются оборотные активы. По данным таблицы видно, что их доля к концу года увеличилась на 3,558%, что для предприятия очень выгодно, т.к. именно эта часть обеспечивает предприятию прибыль.

При детальном анализе видно, что увеличение удельного веса происходит за счет повышения доли запасов на 9,036%, что крайне не желательно, т.к. эти активы медленно реализуемы и облегчения финансового состояния не принесут.

Снижение доли дебиторской задолженности можно назвать положительным фактором, т.к. хоть они быстрореализуемые, но на практике они не дают уверенности в погашении в установленные сроки.

Снижение доли краткосрочных финансовых вложений (КФВ), а также доли денежных средств, в среднем от 1,5 - 3% является для предприятия негативным фактором.

В целом ситуация неопределенная, т.к. снижение внеоборотных активов положительно, а повышение оборотных активов из-за повышения доли запасов отрицательно.

Поэтому рассмотрим структуру источников формирования имущества - таблица № 2 .

Расчеты в таблице производятся аналогично таблице № 1.

Прежде всего, оценим долю собственного капитала. В среднем она стабильно за год составила 50% от всех источников имущества, что является гарантией финансовой устойчивости предприятия и независимости.

Увеличение удельного веса прибыли также является положительным моментом, дающим предприятию дополнительные возможности для развития.

Рассматривая долгосрочные обязательства, нужно отметить, что их абсолютная величина, так же как и доля уменьшилась (а/в на 400; у/в на 4,050%). Они чаще всего приравниваются к собственным средствам и тем самым поддерживают финансовую устойчивость предприятия, но на предприятии нежелательна тенденция уменьшения удельного веса собственного и долгосрочного заемного капитала.

Краткосрочные обязательства играют незначительную роль, однако есть тенденция к их увеличению к концу года. Рассмотрим подробнее: видно, что это происходит из-за увеличения доли займов на 6,818% и снижение доли кредиторской задолженности на 0,837%, что свидетельствует о трудностях в финансовом состоянии предприятия.

Сравнивая структуру имущества и источников его формирования, то положительным моментом является то, что недвижимость предприятия в большинстве своем создалось за счет собственного капитала, т.к. удельный вес собственного капитала (52,893; 50,962), внеоборотные активы (50,915; 47,357). Однако запасы сделаны не только за счет собственных и долгосрочных средств, но и были привлечены краткосрочные источники.

52,893 - 50,915 = 1,978 + 13,223 = 15

Затраты 18,469 - 3% - это не желательно, т.к. запасы сложно продать для погашения долгов.

Из этого следует, что финансовая ситуация на предприятии сложная.

3.2 Анализ финансовой устойчивости предприятия. Анализ финансовой устойчивости предприятия на основе относительных показателей

Чтобы обеспечить «выживание» предприятия в условиях рынка, управленческому персоналу требуется оценивать возможные и целесообразные темпы его развития с позиции финансового обеспечения, выявлять доступные источники средств, способствуя тем самым устойчивому положению и развитию хозяйствующих субъектов. Определение устойчивости развития коммерческих отношений необходимо не только для самих организаций, но и для их партнеров, которые справедливо желают обладать информацией о стабильности, финансовом благополучии и надежности своего заказчика или клиента. Поэтому все большее количество контрагентов начинает вовлекаться в исследования и оценку устойчивости конкретной организации.

Оценка финансовой устойчивости позволяет внешним субъектам анализа (прежде всего партнерам по договорным отношениям) определить финансовые возможности организации на длительные перспективы, которые зависят от структуры ее капитала.

Для оценки финансовой устойчивости предприятия используются относительные и абсолютные показатели, рассчитанные в таблице № 3 и таблице № 4.

Относительные показатели рассчитываются по следующим формулам:

Коэффициент финансовой независимости (автономии) = Собственный капитал (капитал и резервы) / баланс Норма? 0,5

Коэффициент финансовой зависимости = Заемный капитал (долгосрочные + краткосрочные обязательства) / баланс Норма? 0,5

Коэффициент заемного капитала = краткосрочные обязательства / баланс. Норма? 0,5

Коэффициент финансовой устойчивости = (Собственный капитал + долгосрочные обязательства) / баланс. Норма? 0,5

Коэффициент обеспеченности собственными оборотными средствами = (Собственный капитал + внеоборотные активы) / оборотные активы

Коэффициент маневренности = собственные оборотные средства / собственный капитал Норма? 0,5

Мультипликатор собственного капитала = Баланс / собственный капитал (капитал и резервы)

Абсолютные показатели рассчитываются:

Наличие собственных оборотных средств (Ес) = Собственный капитал (Ск) - внеоборотные активы (В)

Наличие собственных и долгосрочных заемных средств (Есд) = (Собственный капитал (Ск) + долгосрочные обязательства (До)) - внеоборотные активы (В)

Общая величина источников формирования запасов (Ео) =(собственный капитал (Ск) + долгосрочные обязательства (До)) - внеоборотные активы (В) + краткосрочные кредиты и займы (Ккз)

Чтобы более точно определить финансовую устойчивость предприятия, необходимо определить степень обеспеченности запаса:

Собственными оборотными средствами?Е = Ес - Z ,

где Ес - собственные оборотные средства, а Z - запасы

Собственными оборотными и долгосрочными заемными средствами

Есд = Есд - Z ,

где Есд - наличие собственных и долгосрочных заемных средств

Общими источниками?Ео = Ео - Z ,

где Ео - общая величина источников формирования запасов.

На основе рассчитанных величин устанавливается тип финансовой устойчивости предприятия. Различают 3 типа финансовой устойчивости:

Абсолютная, т.е. отсутствие неплатежей и причин их возникновения

Z < Ес + Ккз

Нормальная - отсутствие нарушений внутренней и внешней финансовой дисциплины:

Z = Ес + Ккз

Кризисная - соответствует наличие просроченных кредитов, задолженности поставщикам за товары, наличие задолженности бюджету:

Z > Ес + Ккз

По данным, полученным в результате расчетов относительных и абсолютных показателей, мы видим:

Коэффициент финансовой независимости снизился на 0,02 % при норме >0,5, на это влияет увеличение запасов, что говорит о том, что предприятие теряет свою независимость;

Увеличение коэффициента финансовой зависимости на 0,02 %, за счет увеличения доли заемного капитала, говорит о том, что предприятие находится в зависимость от своих кредиторов;

За счет увеличения доли краткосрочных кредитов и займов, коэффициент заемного капитала увеличился на 0,06 %, что дает повод утверждать, что предприятие не умеет организовать свою работу и нуждается в инвестициях;

Коэффициент финансовой устойчивости показывает удельный вес средств из тех источников, которые могут быть использованы длительное время. В нашем случаи этот коэффициент снизился на 0,06 % (но еще не перешел критической отметки), что указывает на снижение доли средств, которые долгое время могут быть в обороте и приносить прибыль;

Увеличение доли собственных оборотных средств является положительным моментом, но, увеличение произошло за счет краткосрочных кредитов и займов, что является негативным фактором, т.к. эти средства не могут в целом принадлежать предприятию. Увеличение доли собственных средств непосредственно из-за займов предприятия доказывает снижение коэффициента обеспеченности собственными оборотными средствами на 1,10 %. Снижение этого коэффициента также показывает, что предприятие становится зависимым от кредиторов.

Коэффициент маневренности. Данный коэффициент показывает, какая часть средств из собственных источников вложена в наиболее мобильные активы. На рассматриваемом примере коэффициент увеличился на 0,03 %, но увеличение произошло за счет увеличения доли запасов на 5 195 т.р. и увеличения объема собственных оборотных средств за счет краткосрочных кредитов и займов, поэтому результат отрицательный;

Коэффициент покрытия %. Характеризует долю собственных средств и долгосрочных обязательств в общей сумме активов предприятия. По нашим расчетам видно, что предприятие теряет свою независимость, т.к. коэффициент упал на 0,06 %;

Коэффициент обеспечения долгосрочных инвестиций показывает, какая доля инвестированного капитала иммобилизована в основные средства. Коэффициент увеличился на 0,04 %, а это значит, что предприятие формирует свои основные средства за счет вложений сторонних организаций.

На основе рассчитанных в таблицах величин, и по формулам представленным выше, определяем тип финансовой устойчивости предприятия: предприятие находится в кризисном положении.

3.3 Анализ ликвидности предприятия. Показатели оценки платежеспособности и ликвидности

Проанализировав имущество и финансовое состояние предприятия, приступаем к анализу ликвидности. Ликвидность - способность ценностей превращаться в деньги.

Для определения ликвидности баланса данного предприятия рассмотрим таблицу № 5. Где активы и пассивы поделены на группы и отдельно анализируем показатели ликвидности, которые рассчитываются по следующим формулам:

Коэффициент текущей ликвидности = (А1 + А2 + А3) / (П1 + П2)

Норма > 0,2

Коэффициент критической ликвидности = (А1 + А2) / (П1 + П2)

Норма 0,7 - 0,8

Коэффициент абсолютной ликвидности = А1 / (П1 + П2)

Норма > 0,2 - 0,7

Коэффициент соотношения денежных средств и чистого оборотного

капитала = денежные средства / чистый оборотный капитал

Коэффициент соотношения запасов и краткосрочной задолженности =

Запасы / краткосрочную задолженность

Коэффициент соотношения дебиторской и кредиторской задолженности = Дебиторская задолженность / кредиторскую задолженность

Ликвидным баланс считается, если выполняются равенства: А1 ? П1

В нашем случае А1 ? П1 (денежные средства уменьшились, кредиторская задолженность увеличилась), остальные же неравенства выполняются. Баланс нельзя считать абсолютно ликвидным, но можно предположить, что недостачу денежных средств можно покрыть дебиторской задолженностью, но в тоже время дебиторскую задолженность покрыть кредиторской задолженностью получится, т.к. сроки по кредиту могут поступить раньше, чем поступят деньги от должников.

Чтобы точнее определить ликвиден баланс или нет, рассмотрим результаты расчетов таблицы № 6, в которой просчитаны коэффициенты, влияющие на ликвидность баланса:

1) коэффициент текущей ликвидности, который характеризует платежеспособность предприятия на начало года, составляет 1,52, что ниже нормы, с тенденцией снижения на конец года.

2) коэффициент критической ликвидности (промежуточного покрытия) показывает, какую часть текущей задолженности предприятие может покрыть в ближайшее время при условии полного погашения дебиторской задолженности и реализации имеющихся запасов с учетом НДС. По нашим расчетам видно, что если на начало года предприятие могло покрыть свои долги, то к концу года ситуация ухудшилась, коэффициент понизился на 0,28, что значительно.

3) коэффициент абсолютной ликвидности - характеризует мгновенную платежеспособность предприятия и показывает, какую часть краткосрочной задолженности может покрыть предприятие за счет имеющихся денежных средств и краткосрочных финансовых вложений. В нашем случае коэффициент меньше нормы и на конец года уменьшается почти в 2 раза, что однозначно показывает, что предприятие теряет свою платежеспособность.

4) чистый оборотный капитал - в основном состоит из собственного капитала и на основании этого можно сказать, что его увеличение на 420 положительный фактор.

5) коэффициент соотношения денежных средств и чистого оборотного капитала - по его показателям видно, что доля денежных средств составляет на начало года 0,33, а на конец года уменьшилось до 0,27, этот коэффициент еще раз доказывает, что у предприятия к концу года уменьшился объем денежных средств.

6) коэффициент соотношения запасов и краткосрочной задолженности показывает увеличение запасов на 0,15, что крайне не желательно, т.к. эти активы медленнореализуемые.

7) коэффициент показывает уменьшение доли дебиторский задолженности, что благоприятно, т.к. снижаются долги клиентов и идет поступление денежных средств.

Обобщая результаты анализа ликвидности предприятия можно сделать следующий вывод:

Подобные документы

Характеристика необходимости и сущности движения денежных средств, их влияние на основные показатели деятельности предприятия. Анализ структуры денежных потоков. Оценка эффективности использования денежных средств ООО "Дальневосточный торговый дом".

курсовая работа , добавлен 20.02.2011

Денежные средства, их роль в платежеспособности организации, задачи и источники анализа. Анализ состава, структуры и движения денежных средств по видам деятельности организации. Анализ оборачиваемости денежных средств и платежеспособности организации.

курсовая работа , добавлен 01.10.2011

Финансовое состояние современного предприятия ОАО "Дальэнергомонтаж". Понятие и состав денежных средств компании. Анализ показателей платежеспособности и ликвидности предприятия. Оценка его имущественного положения, рентабельности и деловой активности.

курсовая работа , добавлен 08.06.2014

Экономическая сущность и классификация денежных потоков организации, направления и методы их эффективного использования. Основные показатели деятельности ЗАО "Лидер". Финансовый анализ движения денежных средств предприятия. Мероприятия по их оптимизации.

курсовая работа , добавлен 01.04.2011

Экономическая характеристика Кызылординского отделения железной дороги "НК АО КТЖ". Изучение организации финансовой оценки денег и расчетных операций. Платежеспособность и ликвидность. Показатели эффективности денежных средств при финансовой оценке.

курсовая работа , добавлен 04.03.2011

Анализ имущественного потенциала, ликвидности и платежеспособности организации ОАО "ЛесПромХоз". Оценка финансовых результатов ее деятельности, структура движения денежных средств. Определение вероятности банкротства по методу Бивера, Таффлера.

курсовая работа , добавлен 10.03.2012

Производственный и финансовый потенциал предприятия ОАО "Зинаидинское ХПП". Анализ движения денежных средств по видам деятельности. Анализ денежных потоков прямым и коэффициентным методами. Пути и резервы увеличения денежных средств предприятия.

курсовая работа , добавлен 14.09.2013

Причины расхождений между приростом денежных средств и чистой прибылью организации. Назначение, структура и содержание "Отчета о движении денежных средств". Экспресс-оценка финансовой устойчивости предприятия. Оценка вероятности банкротства предприятия.

контрольная работа , добавлен 17.11.2012

Документальное оформление и порядок ведения кассовых операций в организации. Учет движения наличных денежных средств, движения безналичных денежных средств на расчетных специальных счетах в банках. Анализ движения денежных средств в ООО "М.Видео".

дипломная работа , добавлен 22.07.2015

Характеристика, структура аппарата управления, основные экономические показатели, финансовые результаты деятельности предприятия. Анализ состава, структуры и динамики притока и оттока денежных средств. Резервы повышения эффективности их использования.

Теоретические аспекты управления денежными потоками и ликвидностью компании

Смолина Ирина Сергеевна,

студентка факультета магистратуры Самарского государственного экономического университета.

Как известно, эффективно организованные денежные потоки компании являются важнейшим симптомом ее «финансового здоровья», предпосылкой обеспечения устойчивого роста и достижения высоких конечных результатов хозяйственной деятельности в целом. Особенно важным это становится в современных условиях, когда от несбалансированности денежных потоков в коротком периоде зачастую зависит дальнейшее благополучное функционирование компании.

Для понимания механизмов движения денежных потоков в первую очередь необходимо получить понимание в области таких понятий, как «денежный поток», «ликвидность», рассмотреть классификацию денежных потоков, а также направления движения денежных средств в разрезе видов деятельности: текущей, инвестиционной и финансовой.

Денежные потоки представляют собой совокупность поступлений и выплат денежных средств в процессе операционной, инвестиционной и финансовой деятельности компании.

Денежные потоки от основной деятельности связаны с текущими операциями по поступлению выручки от реализации, оплатой счетов поставщиков, получением краткосрочных кредитов и займов, выплатой заработной платы, расчетами с бюджетом. Денежные потоки (оттоки) в процессе инвестиционной деятельности, как правило, направлены на приобретение основных средств, нематериальных активов. Денежные потоки от финансовой деятельности – поступления и выплаты денежных средств, связанные с привлечением дополнительного акционерного или паевого капитала, получением долгосрочных и краткосрочных кредитов и займов, уплатой в денежной форме дивидендов и процентов по вкладам собственников, и некоторые другие денежные потоки, связанные с осуществлением внешнего финансирования хозяйственной деятельности организации.

Классификация денежных потоков компании осуществляется по многим признакам, рассмотрим лишь некоторые из них, наиболее важные, на наш взгляд:

1. По видам хозяйственной деятельности:

а) денежный поток по операционной деятельности;

б) денежный поток по инвестиционной деятельности;

в) денежный поток по финансовой деятельности.

2. По направленности движения денежных средств:

а) положительный денежный поток;

б) отрицательный денежный поток.

3. По характеру денежного потока по отношению к компании:

а) внешний денежный поток;

б) внутренний денежный поток.

4. По уровню достаточности денежного потока:

а) избыточный денежный поток;

б) дефицитный денежный поток.

5. По возможности регулирования в процессе управления:

а) денежный поток, поддающийся регулированию;

б) денежный поток, не поддающийся регулированию.

6. По возможности обеспечения платежеспособности:

а) ликвидный денежный поток;

б) неликвидный денежный поток.

По видам хозяйственной деятельности в соответствии с международными стандартами учета выделяют следующие виды денежных потоков:

Денежный поток по операционной деятельности . Он характеризуется денежными выплатами поставщикам сырья и материалов; заработной платы персоналу, занятому в операционном процессе, а также осуществляющему управление этим процессом; налоговых платежей компании в бюджеты всех уровней и во внебюджетные фонды. Одновременно этот вид денежного потока отражает поступления денежных средств от покупателей продукции; от налоговых органов в порядке осуществления перерасчета излишне уплаченных сумм и некоторые другие платежи, предусмотренные международными и национальными стандартами учета.

Денежный поток по инвестиционной деятельности . Он характеризует платежи и поступления денежных средств, связанные с осуществлением реального и финансового инвестирования, продажей выбывающих основных средств и нематериальных активов, и другие аналогичные потоки денежных средств, обслуживающие инвестиционную деятельность компании.

Денежный поток по финансовой деятельности . Он характеризует поступления и выплаты денежных средств, связанные с привлечением дополнительного акционерного и паевого капитала, получением долгосрочных и краткосрочных кредитов и займов, уплатой в денежной форме дивидендов и процентов по вкладам собственников и некоторые другие денежные потоки, связанные с осуществлением внешнего финансирования хозяйственной деятельности компании.

По направленности движения денежных средств выделяют два основных вида денежных потоков:

Положительный денежный поток , характеризующий совокупность поступлений денежных средств в компанию от всех видов хозяйственных операций.

Отрицательный денежный поток , характеризующий совокупность выплат денежных средств компанией в процессе осуществления всех видов ее хозяйственных операций.

По характеру денежного потока к компании он подразделяется на два вида:

Внутренний денежный поток . Он характеризует совокупность поступления и расхода денежных средств в рамках компании. Эти поступления и выплаты связаны с операциями, обусловленными денежными отношениями компании с персоналом, учредителями (акционерами), дочерними структурными подразделениями и т.п. В общем денежном потоке компании ее внутренний денежный поток занимает небольшой удельный вес.

Внешний денежный поток . Этот вид денежного потока обслуживает операции компании, связанные с его денежными отношениями с хозяйственными партнерами и государственными органами. Объем этого вида денежного потока составляет преимущественную часть совокупного денежного потока компании.

По уровню достаточности денежного потока выделяют следующие виды денежных потоков компании:

Избыточный денежный поток . Он характеризует такой денежный поток, при котором поступления денежных средств существенно превышают реальную потребность компании в целенаправленном их расходовании. Свидетельством избыточного денежного потока является высокая положительная величина чистого денежного потока, не используемого в процессе осуществления хозяйственной деятельности компании.

Дефицитный денежный поток . Он характеризует такой денежный поток, при котором поступления денежных средств существенно ниже реальных потребностей компании в целенаправленном их расходовании. Даже при положительном значении суммы чистого денежного потока он может характеризоваться как дефицитный, если эта сумма не удовлетворяет плановую потребность в расходовании денежных средств по всем предусмотренным направлениям деятельности компании. Отрицательное же значение суммы чистого денежного потока автоматически делает этот поток дефицитным.

По возможности регулирования в процессе управления выделяют:

Денежный поток, поддающийся регулированию . Он характеризует такой вид денежного потока, который может быть измене во времени или по объему по желанию менеджеров. Примером такого вида денежного потока является продажа продукции компании в кредит, эмиссия акций или облигаций и т.п.

Денежный поток, не поддающийся регулированию . Он характеризует такой вид детерминированного денежного потока, который не может быть изменен во в времени или по объему менеджерами компании без отрицательных последствий для конечных результатов ее хозяйственной деятельности. Примером такого денежного потока являются налоговые платежи компании, платежи по обслуживанию и возврату его долга и т.п.

По возможности обеспечения платежеспособности различают следующие два вида денежного потока компании:

Ликвидный денежный поток . Он характеризует такой вид денежного потока компании, по которому соотношение положительного и отрицательного денежных потоков равно или превышает единицу в каждом интервале рассматриваемого периода времени, т.е. соблюдается условие:

ОДП / ПДП ≥ 1,

где ПДП – сумма валового положительного денежного потока компании в каждом из интервалов рассматриваемого периода времени; ОДП – сумма валового отрицательного денежного потока компании в каждом из интервалов рассматриваемого периода времени.

Неликвидный денежный поток. Он характеризует такой вид денежного потока компании, по которому соотношение положительного и отрицательного его видов меньше единицы в отдельных интервалах рассматриваемого периода времени (и по периоду в целом), т.е. соблюдается условие:

ПДП / ОДВ < 1,

где ПДП – сумма валового положительного денежного потока компании в отдельных интервалах рассматриваемого периода времени; ОДВ – сумма валового отрицательного денежного потока компании в отдельных интервалах рассматриваемого периода времени.

Приведенная классификация позволяет вести целенаправленный учет денежных потоков, а также своевременно и качественно анализировать и планировать денежные потоки компании.

Как уже говорилось выше, направления движения денежных средств принято рассматривать в разрезе основных видов деятельности – текущей (операционной, основной), инвестиционной, финансовой.

Текущая деятельность включает поступление и использование денежных средств, обеспечивающих выполнение основных производственно-коммерческих функций . Ниже приведены основные направления притока и оттока денежных средств в рамках основной деятельности (см. таблицу 1).

Таблица 1.

Приток и отток денежных средств по текущей деятельности.

|

ПРИТОК |

ОТТОК |

|

Выручка от реализации продукции, работ, услуг |

Платежи по счетам поставщиков и подрядчиков |

|

Получение авансов от покупателей и заказчиков |

Выплата заработной платы |

|

Прочие поступления (возврат выданных подотчетных сумм и т.п.) |

Отчисления во внебюджетные фонды и фонд социального страхования |

|

Расчеты с бюджетом по налогам |

|

|

Уплата процентов по кредиту |

Инвестиционная деятельность включает поступление и использование денежных средств, связанные с приобретением, продажей долгосрочных активов и доходы от инвестиций. Ниже приведены основные направления притока и оттока денежных средств в рамках инвестиционной деятельности (см. таблицу 2).

Таблица 2.

Приток и отток денежных средств по инвестиционной деятельности.

|

ПРИТОК |

ОТТОК |

|

Выручка от реализации активов долгосрочного использования |

Приобретение имущества долгосрочного использования |

|

Дивиденды и проценты от долгосрочных финансовых вложений |

Капитальные вложения |

|

Возврат других финансовых вложений |

Долгосрочные финансовые вложения |

Финансовая деятельность включает поступление денежных средств в результате получения кредитов или эмиссии акций, а также оттоки, связанные с погашением задолженности по ранее полученным кредитам, и выплату дивидендов (см. таблицу 3).

Таблица 3.

Приток и отток денежных средств по финансовой деятельности.

|

ПРИТОК |

ОТТОК |

|

Полученные ссуды, займы |

Возврат ранее полученных кредитов |

|

Эмиссия акций, облигаций |

Выплата дивидендов по акциям и процентов по облигациям |

|

Получение дивидендов по акциям и процентов по облигациям |

Погашение облигаций |

Очевидно, что по каждому направлению деятельности необходимо и целесообразно подводить итоги. Так, преобладание оттока денежных средств по текущей деятельности свидетельствует о том, что денежных средств недостаточно для того, чтобы обеспечить текущие платежи предприятия. В таком случае недостаток денежных средств будет покрыт за счет заемных ресурсов . Если же в дополнение к этому наблюдается отток денежных средств по инвестиционной деятельности, то это, в свою очередь, говорит о снижении финансовой независимости компании.

Одним из условий финансового благополучия компании является приток денежных средств. Однако их чрезмерная величина говорит о том, что реально компания терпит убытки, связанные с обесценением денег, а также с упущенной возможностью их рационального размещения. Это говорит о том, что необходимо управлять движением денежных потоков, а для этого на первом этапе анализируется доля денежных средств в составе текущих средств в составе текущих обязательств, то есть определяется коэффициент текущей ликвидности по следующей формуле:

где ВЛА – высоколиквидные оборотные активы (денежные средства в кассе и на расчетных счетах); КО – краткосрочные обязательства.

Ликвидность - экономический термин, обозначающий способность активов быть быстро проданными по цене, близкой к рыночной. Ликвидный - обращаемый в деньги. Обычно различают высоколиквидные, низколиквидные и неликвидные ценности (активы). Чем легче и быстрее можно получить за актив полную его стоимость, тем более ликвидным он является.

На практике коэффициент абсолютной ликвидности показывает, какая часть текущей задолженности может быть погашена на дату составления бухгалтерского баланса (форма №1). Нормальным считается значение больше 0,3. Чем выше этот коэффициент, тем выше платежеспособность компании, однако слишком завышенные значения этого коэффициента могут свидетельствовать о нерациональной структуре капитала, высокой доле неработающих активов в виде денежных средств на расчетных счетах в банках и наличных денег. Значения же ниже указанного коэффициента, напротив, говорят о дефиците денежных средств в компании. В таких условиях текущая платежеспособность будет полностью зависеть от надежности дебиторов .

Литература

1.Бланк И.А. Управление активами и капиталом предприятия. – М.: Ника-центр Эльга, 2008 – 815 с.

2.Капранов Н.С. «Управление денежными потоками с целью увеличения стоимости компании», Журнал «Аудит и финансовый анализ» №3, 2007.

3.Капранов Н.С. «Оптимизация денежных потоков на предприятиях», Журнал «Финансы и кредит» №23, 2007.

4.Ковалев В.В., Управление денежными потоками, прибылью и рентабельностью. – М.: Проспект, 2008. – 336 с.

5.Невешкина Е.В. Управление финансово-товарными потоками на предприятиях торговли. – М.: Дашков и К, 2009. – 192 с.

Поступила в редакцию 31.10.2012 г.

Невешкина Е.В. Управление финансово-товарными потоками на предприятиях торговли. – М.: Дашков и К, 2009. – 192 с.