Форма 6-НДФЛ – новый бланк отчетности для предъявления в налоговую о начисленных, удержанных и перечисленных величинах подоходного налога с выплат сотрудников, а также величине самих доходов, применяемых для исчисления НДФЛ. В отличие от справок сведения приводятся в обобщенном виде по всем трудящимся, с которыми велись расчеты в отчетном периоде.

Актуальный бланк расчета приложен к приказу №MMB-7-11/450@ от 14.10.15, утвержденного ФНС. Этот же приказ определяет особенности заполнения нового отчета.

Подача 6-НДФЛ

Форма применяется с начала 2016 г., сдается поквартально всеми лицами, использующими наемный труд. В расчет включаются сведения по тем физлицам, которым выплачивались доходы различного вида (включая и дивиденды).

Предусмотрено 4 периода, за которые нужно отчитаться с помощью 6-НДФЛ:

- I кв.

- 6 мес.

- 9 мес.

За первые три периода передать данный расчет нужно не позднее последнего дня следующего месяца. За год 6-НДФЛ следует подать до 1 апреля включительно следующего года.

Подавать форму нужно в отделение ФНС, где компания была зарегистрирована в качестве плательщика налога.

Предусмотрена как электронная, так и бумажная форма подачи 6-НДФЛ, при этом бумажный формат доступен только для лиц, имеющих менее 25 сотрудников, в отношении которых осуществлялись выплаты различного характера. Если же их 25 и более, то заполнять и подавать расчет нужно исключительно в электронном формате. Аналогичные правила действуют в отношении прочей отчетности по НДФЛ. И электронная, и бумажная форма находятся в приложениях к указанному выше приказу.

Особенности заполнения 6-НДФЛ

6-НДФЛ отражает данные о следующих величинах в обобщенном виде, исчисленных суммарно с начала года:

- Выплаты различного характера;

- Вычеты по налогу, предоставленные сотрудникам;

- Подоходный налог, удержанный и оплаченный компанией.

В отношении перечисленных выше величин приводятся даты о начислениях, удержаниях и перечислениях за последние 3 месяца.

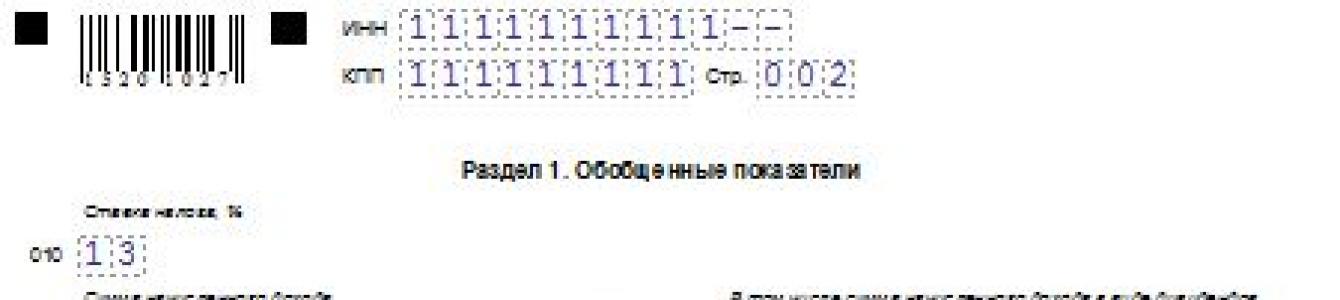

Титульный лист

Заполнение полей титульного листа идентично оформлению иных отчетов и деклараций:

- Заполняются данные об ИНН, КПП, наименовании, ОКТМО отчитывающегося лица;

- При изменении показателей расчета проставляется номер корректировки, при исходной подаче проставляются прочерки;

- Период представления соответствует тому временному промежутку, за который отчитывается компания (21, 31, 33 и 34 – за Iкв., 6, 9 месяцев и год соответственно);

- Год – вписывается тот год, которому соответствует указанный в предыдущем поле период.

Разделы 1 и 2

Первый раздел отражает обобщенные показатели в отношении всех сотрудников по выплаченным суммам и подоходному налогу, рассчитанным с начала года. Эти показатели отражаются в отношении каждой отдельной налоговой ставки в полях 010-050. Заполняется столько листов с первым разделом, сколько нужно для полного отражения данных по всем ставкам.

Поля 060-090 отражают суммарные показатели по всем ставкам, заполняют их единожды на первой странице первого раздела.

Во втором разделе приводятся фактические даты для получения дохода, удержания НДФЛ и его перечисления с указанием соответствующих сумм.

Заполнение полей 1-го и 2-го разделов

| Поле | Показатель |

| Раздел 1 | |

| 010 | Ставка подоходного налога, если работникам выплачивались только зарплата и отпускные, то применяется одна ставка 13%. |

| 020 | Доход по всем физлицам с января текущего года, с учетом следующих моментов:

Зарплата и отпускные облагаются по одной ставке, а потому могут быть суммированы и отражены в данном поле общей величиной. |

| 025 | Если выплачивались дивиденды, наряду с зарплатой и отпускными, то их величина показывается в этом поле. |

| 030 | Общая сумма вычетов по НДФЛ. |

| 040 | Размер подоходного налога, посчитанного как процентная ставка от величины дохода из поля 020 с учетом положенных вычетов. |

| 045 | НДФЛ в отношении начислений, отраженных в поле 025. |

| 050 | Суммарная величина авансовых платежей в фиксированном размере по иностранным сотрудникам, на которую уменьшен исчисленный НДФЛ. |

| 060 | Число сотрудников, которым производились начисления в том временном промежутке, за который заполняется расчет. |

| 070 | Общий удержанный НДФЛ по всем ставкам. |

| 080 | Не удержанный, но рассчитанный налог. |

| 090 | НДФЛ, возвращенный компанией сотрудникам по причине излишнего удержания. |

| Раздел 2 | |

| 100 | Момент фактической выплаты дохода. Определяя данную дату, нужно руководствоваться 223 ст. НК РФ, указывающей, какой день признается фактической выплатой по отношению к различным типам доходов:

Так как даты выплаты зарплаты и отпускных отличаются, то их следует разделять, заполняя для каждого вида доходов отдельно поля 100-140. |

| 110 | Момент, когда с начисленных доходов, удерживается подоходный налог. При заполнении этого поля следует принимать к сведению такие пункты налоговых статей – п.4 ст.226 и п.7 ст.226.1. Установлено, что НДФЛ следует удержать той датой, когда был выплачен сам доход. |

| 120 | Момент, когда компания оплачивает рассчитанный подоходный налог. Ориентироваться в данном случае надлежит на п.6 ст.226 и п.9 ст.226.1:

|

| 130 | Суммарный доход, соответствующий дате из поля 100. |

| 140 | Суммарный налог, удержанный в день, указанный в поле 110. |

Если в 1-м разделе показатели отражаются суммарно с начала года, то во 2-й включаются только те операции, которые присутствовали в 3-х последних месяцах.

Письмо ФНС №БC-4-11/5106 от 24.03.16 пояснило, что включать во 2-й раздел нужно сведения о тех доходах, даты удержания и перечисления НДФЛ по которым приходятся на последние 3 месяца. То есть в случае, если дата начисления дохода приходится на последний квартал, но налог с него не перечислен в этом квартале, то отражать такой доход во 2-м разделе не нужно.

Пояснением может служить такой пример:

Мартовская зарплата начислена 31.03, выплачена 06.04, тогда же оплачен налог.

При оформлении расчета за I кв. в 1-й раздел мартовская зарплата будет включена в поле 020. Во 2-й раздел она не вносится, зато будет отражена в расчете за полугодие.

Пример:

ООО «Бегемот» имеет двух сотрудников, за первый квартал им выплачивались следующие суммы:

- з/п за январь 60000 – 05.02;

- отпускные одному из сотрудников 15000 – 15.02;

- з/п за февраль 45000 – 04.03;

- з/п з март 60000 – 05.04.

НДФЛ перечислялся в том же день, когда производилась выплата зарплаты. С отпускных НДФЛ перечислен 29 февраля.

Так как с мартовской зарплаты НДФЛ был перечислен в апреле, то данные о ней во 2-й раздел не будут включены, но будут учтены в 1-м разделе.

Оформление 6-НДФЛ при наличии больничных выплат в последнем квартале аналогичен рассмотренному выше процессу.

Больничные облагаются ставкой 13%, так же, как и зарплата. То есть в в первом разделе пособия можно отразить вместе с прочими выплатами, облагаемыми по ставке 13%.

Фактической датой выплаты больничных считается непосредственно тот день, когда они выданы на руки сотруднику (перечислены безналом). Дата удержания НДФЛ с них – последний день месяца, в котором они выплачены. То есть в разделе 2 для больничной компенсации нужно заполнить отдельно поля с 100 по 140.

Пример:

ООО «Крокодил» имеет трех сотрудников, за первый квартал им выплачивались следующие суммы:

- з/п за январь 90000 – 05.02;

- больничное пособие 6000 – 10.02;

- з/п за февраль 80000 – 05.03;

- з/п за март 90000 – 05.04.

Подоходный налог оплачивался в тот же день, что и выдавалась зарплата персоналу.

Аналогично предыдущему примеру не нужно учитывать зарплату за март во 2-разделе, но следует включить ее в 1-й.

Бывают ситуации, когда может понадобиться перерасчет в 6-НДФЛ. Это может происходить в случае корректировки декабрьской зарплаты, либо ошибок работников. Каждый работник бухгалтерии должен знать, как в 6-НДФЛ отразить перерасчет и корректировки.

Когда в организации следует пересчитывать ранее начисленный налог? Как отразить перерасчет НДФЛ в форме 6 НДФЛ, и будут ли применены санкции к организации, расскажем обо всем подробно.

Когда нужно выполнять перерасчет

Агенты исчисляют налог нарастающим итогом с начала отчетного года. Перерасчет отчета 6 может подаваться по следующим причинам:

- счетная или техническая ошибка работника бухгалтерии;

- начисление премии или иных выплат за прошлый период;

- изменение окладов в штатном расписании после отправки работника в отпуск;

- отпускные сотруднику начислены некорректно в связи с дополнительным премированием;

- предоставление сотрудником во время отпуска;

- отзыв из отпуска;

- перерасчет в связи с изменением статуса сотрудника, если он стал резидентом РФ или наоборот;

- представление работодателем имущественных вычетов работникам;

- перерасчет в связи с увольнением сотрудника, не отработавшего аванс.

Во всех этих ситуациях происходит не только изменение дохода, но и начисленный НДФЛ. Для этого в декларации необходимо сделать перерасчет и подать документы до того момента, когда расхождения обнаружат налоговики.

Корректировка отчета вследствие сбоя программы

Перерасчет НДФЛ в 6 НДФЛ вследствие технического сбоя программы – это самая простая ситуация, которую исправить совсем несложно. Необходимо оправить в налоговую уточненные расчеты, изменив показатели.

Когда инспекторы получат корректировку, сразу поймут, что к сведению необходимо принимать уточненный перерасчет отчета.

Как отразить пересчет отпускных и начисление премии

В случае перерасчета оплаты труда, изменяется среднемесячный заработок в большую или меньшую сторону. Соответственно, изменяются и суммы перечисления дохода и удержанные при выплате НДФЛ.

Порядок уточнения сведений для случаев уменьшения выплат и налогов регламентирован приказом ММВ 7-11/450@ от 14 октября 2015 г. Последовательность действий должны быть следующей:

- следует представить уточнение за тот период, когда, например, бухгалтер обнаружил, что зарплата работницы начислена с ошибкой. Необходимо сторнировать ошибочные записи и выполнить перерасчет. Соответственно, показатели в 1 разделе также изменятся в строках начисленного (стр. 020) и перечисленного дохода (стр. 130) и НДФЛ (стр. 040);

- выполнить перерасчет НДФЛ за квартал, в котором проводятся корректировки. Это следует отразить только по стр. 070 и стр. 140. Например, для выплаченных в июле отпускных указывается уточненный подоходный указывается только отчете за 9 месяцев и за год;

- когда суммы излишне удержанных налогов не представляется возможным перезачесть в будущем (например, сотрудник уволился), подоходный, который вернули работнику, необходимо отразить по стр. 090;

- даты по стр. 100, 110, 120 корректировке не подлежат.

Когда происходит перерасчет 020 строки отчета нужно не забыть сопоставить сведения с начислениями и размером страховых взносов.

Это важно! Такие удержания из заработной платы регламентированы в статье 137 НК. Для иных удержаний необходимо согласие сотрудника в письменном виде.

Как отразить в отчете доначисление НДФЛ?

Если требуется перерасчет заработка за прошлые кварталы, который повлиял на увеличение отпускных и налогов, в расчете НДФЛ необходимо корректировать стр. 020, 040, 070, 130, 140.

Доплату следует включать в стр. 020 того периода, в котором она была произведена. Это регламентировано в ст. 223 п. 1 подпункт 1 НК.

Нужно ли уточнять 6-НДФЛ в связи с продлением трудового отпуска

Отпуск продлевается в следующих случаях согласно статье 124 ТК:

- если работник болел во время отпуска. Это должно подтверждаться больничным листом;

- сотрудник отозван на исполнение гособязанностей, для которых необходимо освобождение от основной работы;

- иные случаи, предусмотренные законодательными актами.

В данном случае, перерасчет формы делать не нужно, так как начисление отпуска за все дни уже произведено и налог исчислен.

Расчет больничного листка включается в отчет того периода, когда возмещение будет выплачено. Перенос дней отпуска по согласованию с работником возможен на другое время. В данном случае следует сделать перерасчет отпускных и налогов и включить показатели в отчет периода начисления.

Нужно ли уточнять отчет при сокращении отпуска

Работник из отпуска может выйти раньше требуемого срока по нескольким причинам. Одна из них – отзыв по приказу работодателя. В данной ситуации, излишне уплаченный заработок и налоги организация вправе зачесть в счет предстоящих расчетов. Способ внесения корректировочных данных зависит от того, в каком периоде произошел отзыв работника.

Если период отпуска и его прерывание приходятся на один и тот же отчетный период, сумма выплаченных доходов засчитываются как зарплата во втором разделе отчета. Отпускные следует отражать с учетом перерасчета. Если затронут предыдущий период, необходимо подавать уточненный расчет аналогично ситуации уменьшения дохода и НДФЛ.

Рассмотрим ситуацию, когда сотрудник получил аванс 24.07 в размере 7,00 тыс. руб. и не отработал его. С 25.07 он не появлялся на работе и был уволен 4.10 по статье «за прогулы». Датой фактического получения дохода признается последний день – 31.07. При увольнении ему начислили компенсацию – 54 руб. Бухгалтер удержал ее в счет неотработанного аванса.

Фактически, работник остался должен, а компенсация частично покрыла выданный ранее аванс.

Как показать корректировку? При заполнении формы следует придерживаться следующей последовательности:

- субъекты хозяйствования при выплате аванса не удерживают НДФЛ (ст. 223 п. 2 НК). Получением дохода признается последняя дата этого месяца;

- для данной ситуации датой полученного аванса признается 31.07. Этой же датой субъект хозяйствования должен произвести начисление подоходного;

- удержание НДФЛ необходимо произвести при последующих выплатах (ст. 226 п. 4 НК);

- перечисление НДФЛ в казну следует выполнить не позднее следующего рабочего дня (ст. 226 п. 6 и ст. 6.1 п. 7 НК).

Согласно ст. 210 п. 1 абзац 2 НК и ст. 137 ТК, если принято решение об удержании сумм из заработка физлица, это не должно уменьшить налогооблагаемую базу по подоходному налогу. Это означает, что на начисленную компенсацию за неиспользуемый отпуск необходимо начислить подоходный. Однако, поскольку выплаты не было, то удержать его компания не смогла.

Форма 6 НДФЛ заполняется следующим образом:

- за 1-3 квартал следует включить аванс (в 020) и удержанный с него НДФЛ (в 040);

- датой фактического получения дохода признается 31.07, но перечисления сотруднику не было. Соответственно, налог с дохода не удерживался. Строки 070 и 080 в отношении налога с аванса не заполняются (согласно письмам БС-4-11/11886@ от 01 июля 2016 и БС-4-11/12975@ от 19 июля 2016);

- в октябре следует включить компенсацию в 020, начисленный налог с нее в 040 в отчете за год;

- в годовом отчете налог с компенсации в строку 070 и 080 не включается, поскольку выплаты сотруднику не производились. Соответственно, во 2 разделе данные суммы также не отражаются.

Отражение вычета сотруднику

В случае, когда предоставляется вычет по НДФЛ, сумма налога пересчитывается в сторону уменьшения. Это разъяснение есть в письме от 14 января 2015 года ММВ-7-11/3:

- Сумму прибыли сотрудников отражаем по 020;

- вычет – по 030;

- по 040 отражается налог с учетом примененных льгот;

- разницу между перечисленным и исчисленным налогом следует отразить по 090. Это сумма налогообложения, переходящая в статус задолженности, подлежащей возврату на расчетный счет компании.

Эта ситуация достаточно сложная для внесения изменений в отчет. Физическое лицо может поменять статус «резидента» на «нерезидента» и наоборот. Нюансы, которые могут возникнуть в данной ситуации, разъяснены в ст. 207 п. 2 НК.

Важно учитывать следующие сведения, которые применимы для окончательного изменения статуса. Это убережет от ошибок, которые не повлекут завышение или занижение налога:

- сотрудник получил статус «резидент». Важно, чтобы он был на территории России не менее 183 дней. Только тогда в расчете его можно отражать в новом статусе. НДФЛ должен рассчитываться под 13%, а не под 30%. Например, с января по февраль статус сотрудника – «нерезидент». С марта человек становится резидентом. Расчет за весь год выполняем по ставке 13%. Аналогичным образом следует выполнять расчеты и при изменении статуса на «нерезидент».

- если работник стал резидентом позже, и за год не пробыл в данном статусе 183 дня, его НДФЛ за год необходимо рассчитать по двум ставкам, за каждый период отдельно (30% и 13%).

Это следует знать! Если сотрудник меняет статус временно, пересчитывать НДФЛ следует по другой схеме.

Для периода, когда сотрудник был нерезидентом, налог рассчитывается по ставке 30%, после изменение – по 13%. То есть рассчитывается конкретный доход в конкретном периоде. При заполнении первого раздела отчета доход будет указан в двух строчках, отдельно для каждой налоговой ставки.

Заключение

Перед тем, как в 6 НДФЛ выполнить перерасчет НДФЛ, необходимо провести четкий анализ причин. Возможно, потребуется внесение корректировки только в 1 и 2 раздел формы текущего отчета. Но может возникнуть ситуация, когда уточнение необходимо представить и за прошлые периоды.

Кроме того, это может повлиять и на учет страховых взносов. Поэтому, когда происходит корректировка доходов, необходимо сопоставить всю смежную отчетность.