Новые московские торговые центры стоят полупустыми, в то время как количество магазинов «у дома» растет

Фото: Andrey Rudakov/Bloomberg via Getty Images

Средний показатель пустующих площадей в торговых центрах Москвы по итогам первого квартала составил 11% — это 560 тыс. кв. м GLA (арендопригодных площадей), подсчитали специалисты брокерской и консалтинговой компании «Магазин магазинов». До конца года они прогнозируют рост уровня незаполненных помещений в ТЦ столицы до 12-14%.

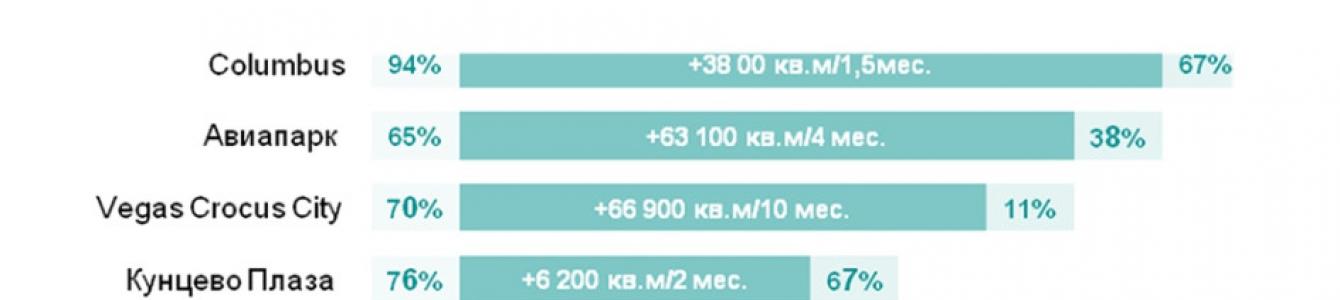

Динамика скорости заполнения площадей крупнейших торговых центров Москвы, открытых с 2014 года (Фото: Магазин магазинов)

При этом многие из введенных за последний год торговых центров стоят полупустыми. «В среднем около половины площадей в торговых центрах, которые открывались с начала 2014 года, на момент ввода в эксплуатацию не работают, — говорится в аналитическом обзоре «Магазина магазинов». — Показатель, который с трудом воспринимался в середине 2014 года, из-за турбулентности на розничном рынке сейчас стал практически нормой». Если раньше в прогнозах девелоперов на момент открытия торговых центров арендаторы должны были занимать минимум 80-90%, то сейчас планка снижена до 60-70%.

Уровень пустующих помещений на момент ввода в эксплуатацию в некоторых комплексах достигает 94%, как в ТЦ Columbus. Хотя есть центры, где незаполненными при открытии оставалось не так много площадей. В частности, ТЦ «Весна», где пустовало всего 8% магазинов.

Впрочем, в условиях кризиса, по мнению консультантов, более актуальным индикатором относительных успехов торгового центра является динамика его заполняемости. «Почти все центры открываются с большой долей неработающих магазинов, — поясняет руководитель отдела исследований и консалтинга «Магазин магазинов» Андрей Васюткин. — На наш взгляд, важно оценивать и то, насколько быстро в этих объектах открываются точки уже после открытия. В одних торговых центрах, к примеру Columbus, арендаторы довольно быстро начинают открывать свои точки, а в других, как «Мозаика», не проявляют особой активности».

ТЦ Columbus стал абсолютным лидером по скорости поглощения площадей — за полтора месяца после открытия новые арендаторы заняли 38,6 тыс. кв. м. В марте доля пустующих площадей в ТЦ составляла уже 67%. Хорошую динамику, по данным «Магазина магазинов», продемонстрировали ТРЦ «Авиапарк» и Vegas Crocus City.

Торговые центры, открытые в Москве с 2014 года

|

Название объекта |

Девелопер |

Дата ввода |

||

|---|---|---|---|---|

|

Авиапарк |

AMMA Development |

|||

|

Vegas Crocus City |

Crocus International |

|||

|

« ОСТ-групп» |

||||

|

Кунцево Плаза |

||||

|

Central Properties |

||||

|

IMMOFINANZ Group |

||||

|

Центральный Детский Магазин на Лубянке |

« Галс Девелопмент» |

|||

|

« Дарья-СТ» |

||||

|

Москворечье |

« Гарант-Инвест» |

|||

|

Outlet Village Belaya Dacha, 2-я очередь |

||||

|

Отрада, 3-я очередь |

« Эльт» |

|||

|

Кристина НВН |

||||

|

ОранжПарк |

City & Malls PFM |

|||

|

«Союз» |

Магазины «у дома»

На популярность торговых центров косвенное влияние оказывает рост популярности магазинов шаговой доступности, которые активно открываются в Москве сетевыми ретейлерами. Это приводит к частичному оттоку покупателей от крупных гипермаркетов, которые являются якорными арендаторами в торговых центрах.

По данным международной консалтинговой компании Knight Frank, за последние десять лет число продуктовых сетей на рынке Москвы выросло с 21 до 48. Общее количество сетевых продуктовых магазинов за рассматриваемый период увеличилось в 3,2 раза и на 1 апреля 2015 года составило более 2,1 тыс. Совокупная торговая площадь превышает 2,3 млн кв. м. В среднем в Москве на 1 кв. м торговых площадей приходится порядка 5 жителей, для сравнения: в 2005 году на 1 кв. м приходилось 9 человек.

Наибольший рост по числу магазинов показали сети «Пятерочка», «Дикси» и «Магнит». Кроме того, за прошедшее десятилетие появились новые форматы продуктовых магазинов. В частности, торговые операторы стали большее внимание уделять развитию магазинов малых форматов, а также «дискаунтерам».

Так, X5 Retail Group активно развивает магазины шаговой доступности «Перекресток Экспресс» и дискаунтеры «Пятерочка», французский ретейлер «Ашан» — сеть дискаунтеров «Атак». Рынок пополнился новыми сетями, среди них присутствуют как международные, так и региональные российские операторы. Региональные сети представлены такими супермаркетами, как «Бахетле» (Татарстан), «Магнит» (Краснодарский край), «О’КЕЙ» (Санкт-Петербург), «Лента» (Санкт-Петербург) и др. Среди международных операторов — Globus и Selgros Cash&Carry.

Как говорит директор департамента аналитики Knight Frank Russia & CIS Ольга Ясько, у разных форматов продуктового ретейла еще большой потенциал для развития. «Многие районы столицы, особенно периферийные, где ведется массовая жилая застройка, все еще плохо обеспечены продуктовыми магазинами», — считает она.

Владимир Миронов

Ноябрь 11, 2014, 23:49

В течении последних нескольких месяцев немецкий автопроизводитель Mercedes-Benz занимался проведением различного рода опросов и маркетинговых исследований, результатом которых стало внедрение новой системы именования по всему модельному ряду. Изменения традиционных индексов начнутся с нового 2015 года.

Несмотря на то, что целью такого преобразования является упрощение логики по которой даются названия новым моделям и облегчение понимания этих индексов покупателями, требуется какое-то время чтобы разобраться во всех премудростях этой задумки из Штутгарта. Постараемся наглядно объяснить, что же изменилось и чем теперь производитель руководствуется, называя свои автомобили так или иначе.

Как это работает?

Новая структура имен зашифровывает в себе как серию, к которой относится модель, так и тип двигателя.

Название модели (или индекс «Класса») всегда представляет собой аббревиатуру, содержащую от одной до трех заглавных букв. Всего у Mercedes остается пять основных моделей (Классов): A, B, C, E и S.

Тип двигателя указывается в конце названия одной строчной буквой:

- «с» — сжатый природный газ;

- «d» — дизель (сменяет собой эмблемы BlueTEC и CDI);

- «e» — электрический двигатель (вместо эмблем Plug-in Hybrid и Electric Drve);

- «f» — установка на топливных элементах (вместо F-Cell);

- «h» — индекс для гибридных двигателей (ранее маркировались как HYBRID или BlueTEC HYBRID).

Безусловно, такие буквенные индексы гораздо короче прежних «BlueTEC HYBRID» и «Electric Drve», что, конечно, несколько сократит расходы автогиганта на буковки для установки на крышке багажника.

Что касается бензиновых силовых агрегатов, то для них, как и прежде, не существует никакого дополнительного обозначения. А все полноприводные модели, по-прежнему, обозначаются как 4MATIC. Также Mercedes намекает, что планирует расширить свое предложение в области полноприводных автомобилей, поскольку они пользуются «стабильно растущим спросом».

Где кроются сложности

Внедорожники. Отныне, все автомобили класса SUV производства Mercedes-Benz будут начинаться с букв «GL» — трибьют знаменитому G-Классу. После этой аббревиатуры идет указание на принадлежность к тому или иному классу в виде третьей заглавной буквы. Например, GLA — GL A-Класса.

Полная расшифровка современной модельной линейка кроссоверов Mercedes:

- = GL A-Класса;

- = GL C-Класса (бывший GLK);

- = GL E-Класса (бывший M-Класс или ML);

- = GL E-Класса Coupé;

- = GL S-Класса (экс — GL);

- остается без изменений.

Четырехдверные купе. Тут наблюдаем похожую историю здесь. Первые две буквы всегда «CL», а затем идет индекс основной модели. То есть, CLA и CLS — все как и раньше.

Родстеры. С 2016 все родстеры MB ,будут начать с «SL». С того момента SLK будет называться SLC.

AMG. Что касается «перфоманс-подразделения» AMG, то он является самостоятельным суб-брендом и установит собственную номенклатуру будущих моделей, например, GT и C63.

Для чего все это?

Как уже говорилось, новая структура имен призвана облегчить восприятие покупателями модельного ряда производителя. Кроме того, в последние годы Mercedes стремительно наращивает объем новых моделей, которым также нужно давать имена. Так, к 2020 году Mercedes планирует расширить свое портфолио до 30 моделей, 11 из которых будут совершенно новыми авто, а не эволюционировавшими из ныне существующих моделей. Будущий 2015 год, например, ознаменует собой настоящий «капремонт» всей линейки SUV марки.

Подписка на новости и тест-драйвы!

27.11.2013 25486Снимая площадь в очередном торговом центре, арендатор хочет быть уверен, что его надежды на прибыль окажутся не напрасными. Конечно, проходимость и набор арендаторов играют важную роль, но основным условием успешного ТЦ является качественная концепция. О том, что это такое и из чего она складывается, в ходе открытой лекции «Концепции торговых центров» рассказал Андрей Шувалов, старший директор по торговой недвижимости компании Cushman&Wakefield.

Рецепт успеха

Концепция ТЦ - это не просто планировочное решение, это четкая коммерческая идея будущего торгового комплекса. Концепция позволяет определить, какой именно комплекс может быть построен в данном месте, чтобы приносить владельцу максимальный доход в долгосрочной перспективе, с учетом изменчивой конкурентной среды. Она включает в себя как технические показатели вроде оптимальной площади для той или иной торговой зоны, ширины витрин и соотношения между якорными арендаторами и небольшими магазинами, так и качественные - рекомендации по составу арендаторов, ассортиментной матрице, архитектурному облику и стилю объекта. Но не только это имеет значение: в торговом центре должна быть создана продуманная до мелочей среда со своим характером. Это выражается в деталях, поэтому значение имеет и название, и внутреннее освещение, и дизайн, и организация пространства.

Доходность торгового центра сильно зависит от наличия у его управляющих специфических знаний в области торговой недвижимости, от того, насколько эффективен текущий маркетинг объекта. Нельзя забывать о том, что арендаторы ТЦ имеют право расторгнуть в одностороннем порядке договор аренды, если сочтут, что объект малопосещаемый или плохо управляется. Поэтому ни один здравомыслящий предприниматель не будет полагаться лишь на личный опыт и строить ТЦ по собственному разумению. Помимо этого, сотрудничество с консультантами позволяет быть в курсе последних тенденций и настроений арендаторов, ведь их непосредственная задача - держать руку на пульсе рынка. Например, консультантам известно, что если раньше «Медиамаркт» арендовал площади не менее 5 тысяч кв. м, то сегодня он снизил нижнюю планку до 3 800 кв. м, «Ашан» уменьшил требования с 19 до 10-12 тысяч, операторы одежного сегмента - с 1 800 до 1 200 кв. м.

Слагающие качественного ТЦ

Значительную часть пространства вокруг ТЦ должна занимать парковка, эффективность которой оценивается по специальному коэффициенту с учетом расположения торгового центра. Хорошим коэффициентом обеспеченности ТЦ машиноместами считается 2, если торговый объект находится в центре города, и 4 - если ТЦ построен за городом и имеет якорный продуктовый гипермаркет. Эта разница объясняется тем, что основная часть потока посетителей городского ТЦ может пользоваться общественным транспортом. Например, торговый центр «Галерея» в Санкт-Петербурге имеет коэффициент 1,35, но это не значит, что объект плохо обеспечен машиноместами, ведь основные потоки покупателей идут от метро.

Еще один важный параметр в качественной концепции торгового центра - эффективность площади . Она определяется как соотношение арендопригодной площади (GLA) к общей площади (GBA). Стопроцентной эффективности быть не может: для крупного торгового центра, которым считается объект с GLA от 50 тысяч кв. м, коэффициент полезного использования площади может составлять до 80%, для среднего - 70%, для маленького - 67%. Столь странное уменьшение объясняется эффектом масштаба: в небольших ТЦ много места занимают общественные и технические зоны, что сильно влияет на общий объем полезной площади. Владельцы небольших торговых центров могут увеличивать коэффициент эффективности, размещая в коридорах торговые киоски и меняя формат торговых галерей. Таким образом они увеличивают арендную площадь и, соответственно, доход от ее сдачи. Однако повышать коэффициент полезного использования с выгодой для себя бесконечно невозможно: освобождающиеся в основных торговых галереях помещения станут занимать якорные арендаторы, ставка аренды у которых в пять раз ниже, и торговый центр начнет терять деньги.

Соотношение якорных арендаторов, к которым относятся операторы площадью более 1 000 кв.м., и остальных магазинов - еще один секрет успеха качественной концепции. Правило здесь простое: чем крупнее торговый центр, тем больше в нем должно быть «якорей». Кроме того, если ТЦ находится в зоне крупного пешеходного потока, на «якорей» должно приходиться 30-40% арендопригодной площади. Если объект построен вне крупных пешеходных потоков, то в целях создания центра притяжения покупателей нужно отдать якорям не менее 60%. Наглядный пример: гипермаркет «Ашан» способен создать поток в 35 тысяч человек в день. Ставка аренды для него будет не высокой, но небольшие арендаторы смогут получить больше посетителей, и общая синергия приведет к увеличению дохода от аренды. Если же торговый центр находится в центральной части города или у метро, то наличие такого арендатора, как «Ашан», уже не принципиально важно: там существует поток посетителей, созданный естественным способом. Все, что останется сделать владельцу ТЦ, - разместить определенное количество качественных «якорей» из сегмента fashion.

Чтобы ТЦ отвечал требованиям арендаторов, необходима определенная высотность комплекса. Считается, что многоэтажные торговые центры не очень эффективны, потому что посещаемость верхних этажей гораздо меньше, чем первого: если взять за 100% первый этаж, то посещаемость второго составит 90%, а третьего - уже 70%. Что касается высоты каждого этажа, то для операторов, работающих в масс-маркет и среднем ценовом сегменте, минимальная высота помещения от потолка до пола должна составлять 3,5 метра, в средневысоком ценовом сегменте -4 метра «в чистоте». С гипермаркетами и кинотеатрами ситуация, конечно, немного иная: в первом случае из-за стеллажной системы хранения высота помещения должна быть от 6 до 7,5 метров, а во втором - от 8 до 11 метров для залов на 100 и 300 мест соответственно.

Специфической зоной, требующей внимания, является фудкорт торгового центра. Сейчас актуальна тенденция к росту доли общепита в проектах ТЦ, причем это характерно для всей России. В качественных торговых центрах подобраны востребованные, хорошо известные на федеральном уровне предприятия питания, а посадочной зоны хватает на клиентов каждого из них. Эксперты рекомендуют региональным торговым центрам не пренебрегать федеральными брендами, поскольку любой новый торговый центр хотя бы с одним из них будет составлять приверженцу местных марок существенную конкуренцию.

Наконец, одним из самых главных элементов в торговом центре является центральный атриум. Находясь в нем, посетители должны иметь хороший обзор и видеть магазины на других этажах, ведь это - залог посещаемости верхних этажей. Минимальная ширина атриума должна составлять 5-6 метров, ширина балкончика - 3-4 метра. Кроме того, над головой посетителей первого этажа должно быть пространство: высокий купол создает ощущение чуда, чего-то выходящего за пределы повседневности, а это влияет на настроение посетителей.

Акценты концепта

Задача разработчиков концепции торгового центра состоит не только в том, чтобы учесть все технические особенности, конфигурацию участка, сделать зонирование и рассчитать покупательские потоки. Нужно иметь широкое видение, в том числе и в архитектурном плане. Например, не обязательно идти по классическому пути нового строительства - иногда можно использовать то, что уже имеется. Допустим, можно «вписать» новое строение в существующее: накрыть стеклянным колпаком пространство между зданиями, чтобы получился внутренний объем с отдельным входом. Также в условиях нарастающей конкуренции очень важно придумать идею, фишку, то, что отличало бы проект от множества имеющихся на рынке. Иногда изюминкой может стать дизайн ТЦ. Пример - уникальный торговый центр под Краснодаром OZ mall, являющийся одним из крупнейших в Европе (GLA 164 тысячи кв. м). Он имеет уникальный футуристичный дизайн: здание с плавными обтекаемыми формами напоминает гигантский космический корабль. Однако эффектный внешний вид еще не означает, что объект не будет иметь узких мест. Некоторые эксперты отмечают, что недостатком OZ mall является отсутствие кольцевой схемы, из-за чего поток посетителей разделяется на части, и каждое крыло работает «на себя». Ситуацию усугубляет также и то, что якорный гипермаркет этого ТЦ - «О’Кей» - находится в отдельном крыле, и его покупательские потоки не смешиваются с общим трафиком торгового центра.

Помимо выдающегося дизайна, есть и другие способы конкурировать на рынке торговой недвижимости, например, предложить отличающийся пул арендаторов. За примером далеко ходить не надо: в Москве рядом с ТЦ «Европейский» строится новый торговый объект. Казалось бы, конкуренция «лоб в лоб» не означает ничего хорошего, но сдаваемая площадь «Европейского» - лишь 6 тысяч кв. м., поэтому при желании можно наполнить новый объект арендаторами, которых там нет. В результате получится интересный синергетический эффект.

В последнее время среди торговых центров нового поколения встречается много нестандартных проектов. К ним можно отнести проект «Митино-Парк», где сделан большой уклон в сторону создания условий для качественного отдыха и времяпрепровождения. Сначала якорным арендатором в проект хотели пригласить гипермаркет Spar, но потом было решено, что объекту необходима более оригинальная продовольственная концепция. В итоге в «Митино-Парке» сделали так называемый «фреш-маркет» с необычной планировкой, где располагаются лавки с фермерскими продуктами, свежей едой и прочими радостями домашней кулинарии. Любопытно, что благодаря такому решению проект начали рассматривать международные бренды, что довольно неожиданно для торгового центра на окраине Москвы.

Одной из последних тенденций в поисках разнообразия в ТЦ является интерес к детским и культурным развлечениям. В планирующихся объектах активно проектируются комнаты страха, огромные аквариумы, театры, музеи и даже библиотеки. Однако эксперты рекомендуют не преувеличивать значение этих составляющих: проблема в том, что такие развлечения потребители посещают в основном только один раз, в то время как в традиционный кинотеатр люди возвращаются снова и снова. Так что можно сказать, что рецепт идеального торгового центра уже давно найден: удачное местоположение, пешеходная и транспортная доступность, отсутствие в непосредственной близости конкурентов со схожей концепцией, качественная «подборка» торговых операторов, ресторанов и комфортных кинозалов. Все это уже обеспечивает высокий интерес посетителей и оптимальную доходность объекта.

Снимая площадь в очередном торговом центре, арендатор хочет быть уверен, что его надежды на прибыль окажутся не напрасными. Конечно, проходимость и набор арендаторов играют важную роль, но основным…

1 Декабря 2016 г.За пять лет, прошедшие с момента выхода в свет нашего первого рейтинга, в топ-10 появилось три новых объекта.

Приближается последний календарный месяц уходящего года - традиционное время подведения всевозможных итогов. Сегодня Моллы.Ru представляют новый рейтинг самых крупных , основанный на показателе общей арендной площади GLA.

Как показывает анализ, формат суперрегиональных торговых центров на протяжении долгих лет остается одним из самых успешных на столичном рынке. Сегодня крупнейшие шопинг-моллы столицы входят в число самых востребованных среди международных ритейлеров и федеральных сетей, обладают максимальной заполняемостью и остаются в топ-листе по популярности среди потребителей.

Все это позволяет прогнозировать, что Москва в ближайшие несколько лет сможет вместить еще несколько крупных проектов, в том числе в составе новых ТПУ. Новые торговые центры в российской столице планирует строить ТПС Недвижимость, участок для строительства крупнейшего ТРЦ сети МЕГА выбирает IKEA, редевеломпент и новое строительство крупных ТЦ в Москве входит в планы Enka, интерес к выделяемым под реализацию МФК участкам на транспортно-пересадочных узлах проявляют крупнейшие девелоперы.

Рейтинг крупнейших торговых центров Москвы

Авиапарк. GLA = 230 000 кв.мРовно два года прошло с момента открытия «Авиапарка» на Ходынском бульваре. С тех пор торговый центр постоянно развивается, удерживая звание крупнейшего в России и в Европе. Каждый квартал в «Авипарке» открывается 20-30 новых арендаторов, в том числе уникальных для России форматов. На сегодня самый большой в Москве ТРЦ сдан на 95%.

Мега Белая дача. GLA = 225 000 кв.м

Флагманский проект Ikea Centres Russia МЕГА Белая дача на протяжении десяти лет с момента открытия входит в число крупнейших в Европе. При общей площади более 300 000 кв.м, фасад комплекса протянулся на 4 км, а общее число арендаторов превышает 350. На торговую галерею приходится 133 000 кв.м площадей. По длине и масштабу торговых уровней МЕГА Белая дача остается крупнейшей в России.

Мега Химки. GLA = 175 000 кв.м

Мега Химки, проводящая программу по реконцепции зон общественного питания с конца 2015 года, остается одним из самых популярных мест для шопинга на супернасыщенном северо-западном направлении Москвы. Первоначально на торговую галерею МЕГИ приходилось 79 200 кв.м площадей. Центр остается одним из ключевых по числу новых брендов, приходящих в Россию. В настоящее время продолжается кампания по расширению торговых площадей комплекса.

Золотой Вавилон Ростокино. GLA = 170 000 кв.м

Флагманский московский ТРЦ под брендом «Золотой Вавилон» недавно отметил 7 лет с момента открытия. При общей площади 240 000 кв.м молл обладает одной из крупнейших торговых галерей, в которой насчитывается около 450 арендаторов и более 40 кафе и ресторанов. Весной 2016 года было объявлено, что «Золотой Вавилон» ждет большая реконструкция, рассчитанная на два года.

Мега Теплый стан. GLA = 157 000 кв.м

Самая маленькая московская МЕГА также стремительно обновляется и расширяется благодаря федеральной программе по реконцепции сети торговых центров. На сегодняшний день в составе МЕГИ 208 арендаторов, а по показателю продаж с 1 кв.м торговых площадей она занимает первое место.

Columbus. GLA = 136 000 кв.м

Открывшийся в 2015 году ТРЦ Columbus стал одним из лучших новых объектов на столичном рынке. Его покупкой интересовались и Morgan Stanley и ЗАО «Киевская площадь». Columbus объединяет более 300 магазинов и остается одним из самых популярных и заполненных качественными арендаторами торговых центров на юге Москвы.

Vegas Каширское шоссе. GLA = 134 731 кв.м

Первый и крупнейший в сети торговых центров, Vegas на Каширском шоссе - рекордсмен по общей площади среди всех российских моллов с GBA = 480 000 кв.м. Vegas на Каширке - во многом уникальный для московского рынка шопинг-молл с парком экстремальных аттракционов, сильной ресторанной зоной и тематическими торговыми улицами.

Вегас Крокус Сити. GLA = 116 713 кв.м

Второй по счету проект ТРЦ Vegas компании Crocus Group продолжает общую для сети идею уникального тематического зонирования. В составе молла воссозданы копии знаменитых улиц Нью-Йорка, открыт крупнейший в Европе 22-зальных кинотеатр и организуются бесплатные музыкальные концерты. Еще одна «фишка» Vegas - гигантский медиафасад, хорошо заметный с МКАД.

Метрополис. GLA = 118 000 кв.м

Метрополис на Ленинградском проспекте снова вошел в число крупнейших моллов Москвы благодаря запуску в августе второй очереди проекта с GLA = 38 000 кв.м. 100 новых магазинов, раздвижная крыша, ресторанная зона с зимним садом на крыше и новый атриум сделали «Метрополис» еще более притягательным для шопинга и досуга.

Афимолл Сити. GLA = 107 208 кв.м

Главная новость, касающаяся одного из крупнейших в пределах ТТК молла: в конце сентября стало известно, что AFI Development удалось сохранить контроль над своим флагманским торговым центром. «Афимолл Сити», расположенный в центральном ядре ММДЦ «Москва-Сити», сегодня остается одним из основных ворот по выходу новых международных брендов на московский рынок.

За последние пять лет, прошедшие с момента выхода в свет нашего первого рейтинга, в топ-10 крупнейших моллов Москвы появилось три новых объекта. По итогам 2016 года суммарный объем торговых площадей в московских моллах преодолеет отметку в 5 млн кв.м. Но уже через несколько лет есть основания ожидать новых рекордов. И сегодня, публикуя обзор крупнейших ТЦ столицы, мы ожидаем, что уже через два-три года его состав в очередной раз ждут новые имена и большие перемены.

Оставайтесь с нами!

Общее предложение площадей в современных торговых объектах Москвы и городов-сателлитов на конец 2015 года составило 6,17 млн кв. м. В 2015 было открыто 14 торговых центров совокупной арендопригодной площадью 620 000 кв. м, что более чем в 2 раза меньше озвученных ранее планов. Первоначальный объем заявленного ввода на 2015 год в Московском регионе составлял порядка 1,3 млн кв. м в 26 проектах.

Основные показатели рынка Москвы в 2015 году

| Показатель | Значение |

| Общее предложение площадей современных торговых объектов (кв. м (GLA))* | 6 167 900 |

| Общее предложение торговых площадей (кв. м (GLA)) | 5 391 700 |

| Общая сумма торговых площадей, открытых в 2015 года (кв. м (GLA)) | 620 090 |

| Количество ТЦ, открытых в 2015 году | 14 |

| Уровень вакантности (%) | 8 |

| Обеспеченность торговыми площадями, (кв. м GLA/тысяча человек) | 465 |

*Включая специализированные ТЦ

Существенное различие в объеме планировавшихся и фактически введенных торговых площадей связано с изменением стратегии ритейлеров и девелоперов в условиях экономического кризиса. Девальвация рубля заставила большинство сетей пересмотреть свои планы по развитию и сместить фокус в сторону действующих торговых центров с понятным покупательским трафиком, уменьшив их интерес к новым, даже качественным, торговым объектам.

Открытие сразу нескольких крупных ТРЦ с одновременным сокращением планов по развитию ритейлеров и оптимизацией розничных сетей стали причиной роста вакантности на протяжении последних двух лет.

Несмотря на перенос открытия большого числа объектов на более поздний срок, 2015 год вошел в тройку лидеров по объему ввода торговой недвижимости в Москве , уступив только 2014 и 2009 годам.

Москва долгое время уступала большинству крупных городов России по показателю обеспеченности жителей качественной торговой недвижимостью. За 2015 год обеспеченность населения города качественными торговыми площадями достигла 465 кв. м на 1000 человек. Благодаря высокой покупательной способности населения столица сохраняет потенциал для дальнейшего девелопмента качественной торговой

Лидирующие позиции по показателю обеспеченности качественными торговыми площадями среди всех административных округов Москвы занимают Центральный административный округ и город Зеленоград, поднявшийся на 2-е место по итогам 2015 года после открытия суперрегионального ТРЦ «Zеленопарк». В 2016 году наибольший прирост торговых площадей ожидается в Северном (110 000 кв. м) и Южном (100 000 кв. м) административных округах, при этом по итогам 2016 года САО Москвы станет самым обеспеченным профессиональными торговыми объектами.

Торговые центры, открытые в IV квартале в 2015 года

| Название | Адрес | GLA (кв. м) |

| «Zеленопарк» | Ленинградское ш. | 110 000 |

| Avenue Southwest | Вернадского пр-т, вл. 86 | 45 500 |

| «РИО» на Киевском шоссе | Киевское ш., 1,5 км от МКАД | 45 000 |

| «Выходной» | Октябрьский пр-т, д. 112 | 27 000 |

| «Калита» | Новоясеневский пр-т, вл. 7 | 22 000 |

| «Столица» | 23-й мкр., вл. 2309А | 8 000 |

Спрос на торговую недвижимость в Москве

Ритейлеры вследствие сложившейся экономической и геополитической ситуации скорректировали свои планы развития в конце 2014 - начале 2015 годов и оптимизировали бизнес-стратегии. Несмотря на данную тенденцию, Москва сохранила за собой статус приоритетного рынка для развития розничных сетей. Только в Москве на протяжении всего года ритейлеры продолжали активно рассматривать новые площадки и открывать свои торговые точки. Более того, Москва по итогам года сохранила безусловное лидерство по числу открытий новых международных брендов среди всех городов России, являясь для новых игроков наиболее стабильным рынком с высоко платежным населением.

В 2015 году на рынок Москвы вышло 36 новых международных брендов, ранее не представленных в России и открывших монобрендовые магазины и предприятия общепита. При этом о своих планах покинуть Россию и закрыть действующие магазины до конца 2016 заявили 11 ритейлеров, что сопоставимо с показателями 2014 года. Основными локациями выхода новых международных брендов в Москве по итогам года стали торговые центры «Афимолл Сити», «Авиапарк», «Центральный Детский Магазин на Лубянке», а также центральные торговые улицы столицы.

В условиях сокращения планов развития большинства fashion-операторов и стабильно растущего объема свободных площадей девелоперы были вынуждены искать альтернативных арендаторов. В связи с этим за прошедший год в торговых центрах Москвы появилось большое количество нетипичных для данного формата торговой недвижимости арендаторов, как например: батутных парков, контактных зоопарков, медиа-выставок и т. д.

Коммерческие условия аренды торговых площадей в столице

В течение 2015 года арендодатели в основном шли на уступки, предоставляя арендаторам различные скидки, устанавливая валютные коридоры и т. д. В новых торговых центрах для привлечения и удержания арендаторов девелоперы разрабатывали индивидуальные предложения, которые позволяли ритейлерам оставаться в безубыточной зоне. К числу ключевых льгот можно отнести уплату процента с товарооборота, скидки на первые месяцы работы и т.д. Уникальным операторам предоставлялась возможность частичной компенсации отделочных работ либо зачет таких работ в счет будущей аренды. В целом процент от товарооборота стал основным инструментом регулирования арендных платежей.

Уровень % от товарооборота для ритейлеров разных форматов, зафиксированный в контрактах в 2015 году

| Профиль / тип арендатора | Площадь (кв. м) | Процент от товарооборота |

| Продуктовый гипермаркет | > 12000 | 1,2-1,8% |

| 4000-12000 | 3-4% | |

| Продуктовый супермаркет | 1500-2000 | 3,5-6% |

| Гипермаркет формата DIY | >10 000 | 4-6% |

| Бытовая техника и электроника | 2500-3500 | 2,5-3% |

| 1200-2500 | 4-5% | |

| 50-100 | 5-7% | |

| Спортивные товары | 1200-2500 | 5-7% |

| Товары для детей | 1000-2000 | 8-10% |

| Многозальный кинотеатр | 3000-5000 | 9-12% |

| Арендатор торговой галереи | 500-1200 | 8-12% |

| 250-500 | 8-15% | |

| 100-250 | 10-15% | |

| 50-100 | ||

| <50 | 12-15% | |

| Ресторан | 250-500 | 10-14% |

| Кофейня | 80-160 | 12-15% |

| Фудкорт | 90-110 | 9-10% |

| 50-70 | 12-15% |

Уровень арендных ставок в московских ТРЦ отличался от проекта к проекту, при этом существенным фактором был уровень заполняемости объекта. Так, например, во вновь открывшихся ТРЦ с вакантностью более 50% арендные ставки отличались от таковых в уже работающих объектах. Практически все новые сделки осуществлялись с фиксированным курсом доллара на первый год (в диапазоне 40-60 рублей за доллар) либо в «чистых» рублях. Однако некоторые девелоперы, сохраняя долларовые ставки без фиксации курса, предоставляли временные скидки от базовой ставки аренды, величина которых приводила долларовую ставку к приемлемой рублевой ставке.

Вакантность торговых площадей в Москве

Тенденцией конца 2014 и всего 2015 годов стало открытие новых торгово-развлекательных центров с заполняемостью в 40-50% и ниже. По итогам 2015 вакантность в торговых центрах Москвы достигла 8%, что говорит о почти трехкратном росте свободных площадей в сравнении с началом 2014 года, когда вакансия составила 2,8%. Главной причиной этого стало значительное увеличение предложения торговых площадей после ввода сразу нескольких крупных объектов при одновременном сокращении планов развития большинства ритейлеров.

По прогнозам специалистов Colliers International, снижения доли вакантных площадей в действующих ТРЦ Москвы и открытий новых торговых центров с большей заполняемостью площадей в сравнении с 2015 стоит ожидать не ранее II полугодия 2016 года, причем падение показателя вакантности будет незначительным и, вероятнее всего, не превысит 5 %.

Тенденции и прогнозы на рынке торговой недвижимости Московского региона

1) Предложение

В 2016 году в Московском регионе заявлено открытие 12 ТЦ общей арендной площадью 476 000 кв. м. Большая часть данных проектов находится в высокой стадии готовности, но сроки их ввода были перенесены с 2015 года из-за ограниченной доступности финансирования и высокой доли свободных площадей в новых объектах.

Крупнейшие ТРЦ, ожидаемые к открытию в Москве в 2016 году

| Название | Адрес | GLA (кв. м) | Девелопер |

| «Ривьера» | Автозаводская ул., д. 16-18 | 100700 | «Ривьера» |

| «Рига Молл» | Новорижское ш., 5 км от МКАД | 80000 | «Рига Молл» |

| «Моремолл» («Галерея Кутузовский») | Славянский б-р, вл. 3 | 60000 | «ТПС Недвижимость» |

| «Бутово Молл» | Пос. Воскресенское, дер. Язово, корп. 15 | 57000 | MD Group |

| ТРЦ на Хорошевском шоссе | Хорошевское ш., рядом со ст. м. Полежаевская | 50000 | «ТПС Недвижимость» |

| «Косино Парк» | Святоозерская ул., вл. 5 | 39000 | ГК «ТЭН» |

| «Метрополис» (II очередь) | Ленинградское ш., д. 16 | 38000 | Capital partners |

| ТРЦ на Рязанском проспекте | Рязанский пр-т, д. 20 | 19000 | Fortrust Global |

| BABY STORE | Старопетровский пр-д, д. 1, стр. 2 | 12000 | Glincom |

Эксперты Colliers International прогнозируют, что масштабные проекты торгово-развлекательных центров, открытие которых состоится в 2016 году, станут одними из последних в своем роде. В отношении «проектов на бумаге» в 2015 году девелоперы чаще всего принимали решение не выходить на стройку в ожидании повышения доступности банковского финансирования и оживления рынка ритейла. Как следствие, в Москве не было запущено ни одной стройки крупного ТРЦ, либо реализация проектов была остановлена на стадии котлована, в связи с чем мы ожидаем снижения уровня ввода в 2017-2018 годах по сравнению с 2015. К числу крупнейших строек, начало которых запланировано на 2016 год, мы относим ТРЦ «МЕГА Мытищи», ТРЦ группы компаний «Регионы» в Нагатино и возведение нового здания ТРЦ «Капитолий» на Каширском шоссе.

2) Спрос

Арендаторы в кризисных условиях отдают предпочтение действующим торговым центрам с существующим стабильным покупательским трафиком. Привлечение fashion-операторов в торговую галерею новых проектов на сегодняшний день стало еще более сложной задачей.

Из-за продолжающегося негативного воздействия динамики нефти-рубля в 2016 году, как и в 2015, в целом будет характеризоваться сниженным спросом на помещения относительно докризисного периода. Однако не все торговые объекты испытывали трудности с заполнением площадей. В противовес классическим торговым центрам подмосковные аутлеты, увеличившие либо приступившие к увеличению своих площадей в 2014-2015 годах, близки к 100%-й заполняемости, а собственники объектов отмечают рост покупательского трафика в них.

Состояние напряженности в сегменте сохранится как минимум до конца первой половины 2016, затем возможно плавное оздоровление рынка. В более далекой перспективе замедление темпов ввода начнет сдерживать рост доли свободных площадей и сделает открывающиеся в 2017-2018 годах проекты востребованными.

3) Коммерческие условия

Специалисты Colliers International ожидают, что в ближайшие два-три года рублевые ставки аренды смогут приблизиться к докризисному уровню, а в наиболее успешных проектах - превысить его. По мере стабилизации экономики девелоперы будут последовательно отказываться от существующих сейчас уступок, призванных помочь в заполнении вакантных помещений.

Обзор подготовлен компанией Colliers International