Доля рынка характеризует положение компании на рынке относительно конкурентов. Количественный показатель доли рынка определяется процентным соотношением показателей объема продаж, к общему объему продажи товаров той же категории на рынке.

Хотя доля рынка является наиболее важным показателем маркетинговой деятельности компании, не существует общепринятого совершенного метода ее измерения. Доля компании может быть рассчитана как на рынке в целом, так и в рамках отдельного обслуживаемого сегмента. Обслуживаемый сегмент - часть общего объема рынка, за который ведется конкурентная борьба. В ситуации, когда объем продаж на рынке в целом неизвестен, доля определяется относительно :

- относительно продаж ряда ближайших конкурентов;

- относительно лидера рынка, ведущего конкурента.

Доля рынка может определяться двумя способами :

Доля рынка в натуральном выражении (в штучном выражении) - количество единиц товара, проданного конкретной компанией в процентном соотношении к общему объему продаж на рынке, выраженное в тех же единицах.

Доля рынка по штучным = Штучные продажи (количество)

продажам (%) Объем штучных продаж по всему рынку (количество)

Эта формула, конечно, может трансформироваться с целью выводить или объем штучных продаж, или объем штучных продаж по всему рынку, по двум другим переменным, как это показано ниже:

Штучные продажи = Доля рынка по штучным продажам (%) * Объем штучных продаж по всему рынку

Доля рынка в стоимостном выражении (в объемах продаж) . Доля рынка по объемам продаж отличается от доли штучных продаж на рынке тем, что она отражает цены, по которым продаются товары. В действительности, относительно простым способом расчета относительной цены является деление доли рынка по объемам продаж на долю рынка по штучным продажам.

Доля рынка по объемам =

Объем продаж (руб)

продаж (%) Общий объем продаж на рынке

Доля рынка через интенсивность потребления торговой марки известно как методика Парфитта и Коллинза (методика Р&С ). Для расчета используются данные панельных обследований (т.е. исследовании, проводимых на постоянной выборке потребителей). Применяется следующая формула для расчетов (в %):

Доля рынка марки = Проникновение марки * Повторное приобретение марки * Интенсивность потребления марки.

Проникновение марки на рынок определяется как процент покупателей данной марки (совершивших покупку хотя бы один раз) от общего числа покупателей, приобретающих за определенный период товары, к которым эта марка принадлежит. Повторное приобретение марки характеризует приверженность потребителей к данной марке. Она определяется как процент I повторных покупок, сделанных покупателями за определенный период из числа тех, кто уже приобретал данную марку хоть однажды. Интенсивность потребления марки исчисляется как отношение среднего количества потребления данной марки покупателей, совершающих повторные покупки, к среднему количеству потребления всеми группами в данной категории товаров.

Количество показов: 114321

Доля рынка компании

Как рассчитать долю рынка компании на практике? Такой вопрос очень часто задается начинающими маркетологами. Впрочем, даже для специалистов по маркетингу, работающих в компании не один год и знакомых с рынком, вопрос оценки доли компании чаще остается непростым.

Действительно ли компании абсолютно необходимо знать свою долю на рынке или это всего лишь миф, который поддерживается, несмотря на его неактуальность. Попробуем разобраться применительно к российскому маркетингу.

Доля рынка говорит о том, какое положение занимает компания на рынке относительно конкурентов. Насколько сильна ее рыночная позиция.

Доля рынка – простая формула

Формула вычисления доли рынка, в общем-то, простая. Доля рынка компании равна отношению показателей объема продаж, к общему объему продажи товаров той же категории на рынке. При этом доля рынка может определяться, как в натуральных показателях (т.е. в единицах продукции), так и в денежном выражении.

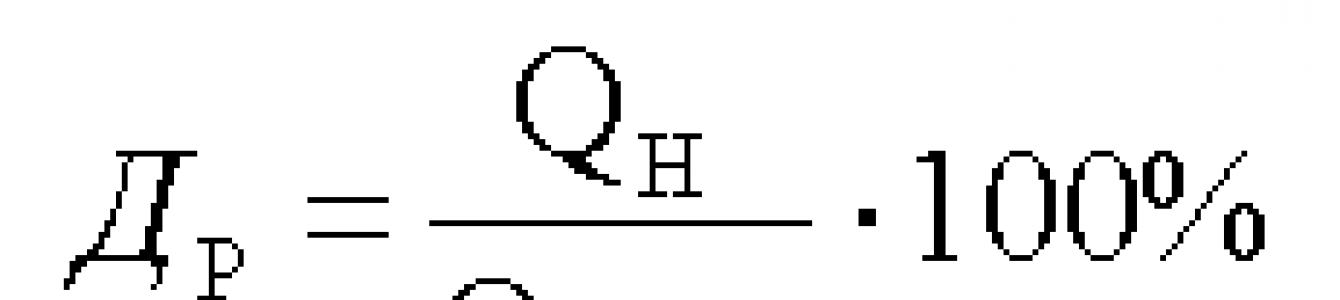

где: Д р

– доля рынка, %;

Q н

– объем продаж анализируемой компании в денежном (руб.) или натуральном (ед.) выражении;

Q общ

– общий объем продаж на рынке. Также может быть выражен как в рублях так и в единицах продукции.

Казалось бы просто – берем объем продаж своей компании, которые известны абсолютно точно и делим на объем продаж всех компаний, предлагающих аналогичные продукты на рынке, где работает компания. И тут маркетолога подстерегает самая главная проблема оценки доли рынка – где взять данные о продажах конкурентов? Для некоторых рынков эти данные секрета не представляют – возьмите отчеты по рынку автопроизводителей – за любой год можно найти данные по продажам автомобилей с точностью до штуки.

Или данные по продажам продуктов отдельных торговых марок в сетевой рознице – в отчетах крупных исследовательских компаний такие цифры найти можно.

Подобное исследование можно заказать и для вашей компании. Только стоить оно будет не одну сотню тысяч рублей и стоит ли компании платить именно за эту информацию или средствам, которые для этого могут потребоваться, можно найти лучшее применение.

Для некоторых рынков (далеко не всех) исследовательские компании проводят инициативные исследования, из которых можно узнать объемы производства и продаж основных игроков, работающих на рынке. В качестве примера, могу привести пример исследования компании RBC для рынка теплосчетчиков.

Такие маркетинговые исследования, которые предлагаются на рынке, стоят на порядок дешевле эксклюзивных исследований, и для первичного знакомства с рынком вполне подходят. Только не ожидайте от них абсолютного совпадения с реальным положением дел. Даже в самом «правильном» исследовании могут встречаться данные, отличающиеся от действитлеьности.

Но что делать маркетологу, если компания, в которой он работает, не имеет возможности заказать подобное исследование?

Просто начинать выполнять прямую задачу маркетинга – сбор и анализ информации. О том, как это делать мы поговорим дальше. А сейчас давайте вспомним, почему компанию так интересует доля рынка, которую она занимает.

Доля рынка компании – история вопроса

Некоторые авторы, при описании концепции доли рынка ссылаются на статью «Market Share: A key to Profitability» профессора Баззела, опубликованную в 1975 году в журнале Harvard Business Review. Но в этой статье лишь статистически подтверждено влияние доли рынка на успешность компании . Наиболее известна стратегия, нацеленная на долю рынка стала после разработки Бостонской консалтинговой группой (BСG) ее известной стратегической матрицы рост/доля рынка. Но, если исходить из того, что маркетинг начинался с экономики, история вопроса началась намного раньше.

Еще в первых учебниках экономикс (микроэкономики) было показано, что прибыль компании определяется выручкой (валовым доходом) и затратами на производство переменными и постоянными. Соответственно, более успешны (имеют большую прибыль) предприятия или те, что могут продавать товар по более высоким ценам, по сравнению с конкурентами, или имеют более низкие затраты на единицу продукции. В тоже время общий объем прибыли, в сильно упрощенном виде определяется как разница между выручкой и суммарными затратами.

А теперь давайте посмотрим на классическую формулу.

прибыль = выручка – (переменные + постоянные расходы).

Если ее немного расширить получим:

Прибыль = количество х (цена-переменные затраты) – постоянные расходы

В предельном случае монополист может устанавливать любые цены без падения объемов продаж. Эластичность и переключение на товары субституты, в данном случае оставим за скобками. Но даже в случае лидерства, лидер рынка может иметь более низкие постоянные расходы за счет кривой опыта.

В общем-то все логично. Но вспомним, когда стратегия, ориентированная на долю рынка компании стала популярна и в каких компаниях. 70-е годы. Экономический кризис, который особенно затронул крупные компании США. Соответственно, основной спрос на услуги консультантов был со стороны многопрофильных компаний, которым требовалось найти критерии для оптимизации своего бизнеса. Ведь до этого момента растущий спрос на рынках обеспечивал прибыль для большинства компаний на рынке, а с замедлением спроса кризис в первую очередь почувствовали многопрофильные компании с «распыленными» активами.

Стоит ли без оглядки на масштаб бизнеса перенимать их опыт.

Доля рынка компании – что стоит учитывать

Математика не врет. При прочих равных условиях компания, имеющая большую долю рынка, обладает преимуществом. Но вот всегда ли условия равные. Какие неявные условия учитываются, когда говорят о стремлении к росту доли рынка?

— Рост объемов продаж ведет к сокращению расходов на единицу продукции .

Это чаще справедливо для переменных затрат. Однако в целом затраты сокращаются только при условии сохранения постоянных расходов на одном уровне, что далеко от действительности. Чаще рост объемов продаж компании через какое-то время приводит к скачкообразному росту постоянных расходов.

О чем стоит помнить – цель увеличить объем продаж (при заданной рентабельности) можно ставить при условии сохранения постоянных расходов на том же уровне. Если это не так, необходим анализ целесообразности инвестиций. Т.е. рассматривать уже нужно инвестиционный проект и целью становиться не увеличение доли рынка, а возврат на инвестиции.

— Повышение доли рынка позволяет устанавливать более высокие цены .

Это условие выдерживается далеко не всегда. Тем более, что при погоне за долей рынка часто используется ценовая конкуренция, в расчете на то, что потом цены можно будет поднять. Вряд ли получится поднять цены – сейчас не первая половина 20 века, когда у покупателей часто не было альтернатив.

О чем стоит помнить – если вы уже не являетесь компанией, на цены которой ориентируются конкуренты, не рассчитывайте на возможность повысить цены в ближайшем будущем. Те 1-2% объема рынка, которые вы, может быть, и получите, не сделают вас монополистом.

— Увеличение прибыли при достижении желаемой доли рынка позволяет компенсировать те затраты, которые компания понесла на этапе активного увеличения своей доли на рынке .

Это происходит далеко не всегда. Собственно, вся критика стратегии нацеленной на увеличение доли рынка направлена на доказательство того, что увеличение доли рынка не всегда ведет к увеличению прибыли. Кто бы сомневался … .

О чем стоит помнить – любое планирование подразумевает постановку количественных целей и оценку необходимых инвестиций. Стоит помнить, что главное в предпринимательской деятельности не объем продаж, а получаемая на длительной основе прибыль.

Как раз для того, чтобы оценить стоит ли нацеливаться на значительное увеличение продаж – а что это такое, как не увеличение доли рынка компании – и необходима оценка положения компании на рынке. Разумеется в рамках полного объема экономических расчетов.

Как оценить объем рынка, чтобы рассчитать долю рынка компании

Теперь вернемся к вопросу, как маркетологу оценить долю рынка, если точные данные по объему рынка не получить . Прежде всего, могу посоветовать, при полном отсутствии понимания рынка, например, если вы только начинаете работать на этом рынке, все-таки не экономить на покупке готового исследования, при его наличии на рынке. Это лучший вариант, чтобы быстро познакомиться с общей ситуацией на рынке, где работает компания.

Если такого исследования нет или его покупка невозможна, стоит поискать данные в обзорах, которые публикуют отраслевые издания. Подойдут даже самые общие показатели. На первом этапе вам всего лишь необходимо оценить значимость компании для рынка. Если по оценке доля рынка компании не превышает 5-10%, можете не волноваться, точные данные вам не требуются.

Прочитайте еще раз условия, которые необходимы, чтобы ориентироваться на долю рынка. Просто при доле рынка менее 20-30% компания практически не оказывает влияния на рынок. Соответственно целеполагание с ориентацией на долю рынка неэффективно. Ориентируйтесь на другие показатели.

Здесь стоит оговориться. Оценка объема рынка нужна не только для постановки целей. Прежде всего, она нужна для оценки перспектив компании на рынке. Ведь оценивая объем рынка, вы оцениваете объем потенциального спроса и, следовательно, привлекательность рынка для компании . Вспомните хотя бы принципы сегментирования. Сегмент должен быть измерим, должен быть достаточно большим и существовать достаточно долго, чтобы инвестиции приводили к соответствующему увеличению объема продаж. А, поскольку сегмент лишь часть рынка, то всё вышесказанное применимо и к рынку. Компания должна понимать объем рынка, на котором она работает, чтобы ставить реалистичные цели. Но вот высокая точность здесь совершенно необязательна. Для небольшой компании достаточно понимать, что ее цели по продажам могут быть достигнуты на том рынке, где она работает.

Общий порядок оценки рынка может быть следующим:

Для начала задаем границы рынка.

- Рассчитываем объем рынка по спросу.

- Оцениваем число потребителей.

- Оценивает среднее потребление на одного потребителя.

- Получаем оценку объема рынка по потреблению.

Даже на рынке B2B получить эти данные не так уж и сложно.

Для оценки спроса можно применить формулу:

Спрос = Количество потребителей × Средняя стоимость единицы продукта × Количество потребляемых единиц.

Стоит обратить внимание, что в таком виде формулу можно применять для отдельных товарных групп, в которых отдельные товары сопоставимы по ценам. В противном случае приходится сравнивать слишком разные продукты, представленные на рынке.

Для ориентировочной оценки рынка можно использовать расчет на основе норм потребления. В этом случае мы можем оценить объем рынка в натуральном выражении.

Спрос = Число жителей × Норма потребления.

Часто этот метод помогает оценить потенциальный рынок, когда компания планирует выходить в другой регион. Данные о потреблении на душу населения иногда приводятся в аналитических статьях. Кроме того, данный показатель может быть рассчитан на основе имеющихся сведений по отдельных рынкам, которые фирма знает достаточно хорошо.

- Рассчитываем объем рынка по предложению

- Создаем список производителей и импортеров

- Группируем их по объемам (обычно достаточно 3-4 групп)

- Оцениваем число производителей и импортеров в каждой группе.

- Для представителя каждой группы оцениваем объем предложения

- Получаем оценку объема рынка по предложению.

Для оценки предложения можно использовать данные по производству и импорту продукции. Сразу оговоримся, что это имеет смысл, если речь идет о рынке, для которого вы можете оценить объем импорта и экспорта. В этом случае, формула достаточно проста:

Предложение = Производство + Импорт – Экспорт +/– Складские запасы.

Поскольку объем складских запасов оценить практически невозможно, и в условиях рынков потребительских товаров этот фактор не играет роли, Данной частью формулы можно пренебречь. Этот метод целесообразно использовать для оценки объемов отраслевого рынка в масштабе страны и для оценки динамики на рынке

Оценка по каналам сбыта.

Если товар до потребителя доводится через цепочку компаний - продавцов, то можно оценить объем продаж по каналам сбыта. Ведь вся продукция реализуется конечному потребителю через сеть торговых точек, число которых можно оценить, также разбив их на категории.

- Строим структуру каналов сбыта

- Оцениваем объемы продаж для каждого из участников канала сбыта конечным потребителям.

- Рассчитываем предложение по каждой из групп производителей.

- Получаем оценку объема рынка по каналам сбыта.

При понимании ситуации значения объема рынка, полученные каждым из методов, будут примерно одинаковые. Разброс в 10-20% можно считать вполне хорошей точностью. Если не так – что-то вы не учли. Придется уточнять ваше понимание рынка.

В этом вам помогут отдельные показатели, которые попадаются как в открытых источниках, так и могут быть получены у экспертов, которыми будут те, кто работает в контакте с покупателями, то есть ваши продавцы.

По сути, вы создаете вашу карту рынка, которую постепенно будете уточнять в течение всего срока работы в компании. Через три – шесть месяцев активной работы с рыночной информацией приходит понимание общих закономерностей рынка.

По практике, для того, чтобы стать экспертом по рынку маркетологу нужно около одного года. К этому и надо стремиться.

Приложение

Методы оценки объема рынка

| Метод | Описание | Достоинства | Недостатки |

| Анализ вторичной информации | Включает в себя анализ всей документации, которая может содержать сведения об интересующем нас рынке и может быть полезна в маркетинговой деятельности: статистические данные, данные органов управления, обзоры рынка, специализированные журналы и статьи, данные Internet и т. д. | Один из самых дешевых способов оценки емкости рынка.Более быстрый способ по сравнению с проведением полевых исследований. | Отрывочность получаемой информации, высокая обобщенность данных и отсутствие конкретности, не всегда понятен способ получения данных. |

| Изучение рынка с позиций производства и реализации продукции. | Включает исследование предприятий производителей, оптовой и розничной торговли. При небольшом количестве – всех предприятий отрасли, при большом – выборки. Информация, полученная из этого источника, позволяет определить не только реальные объемы сбыта, а также представленность производителей и торговых марок. | По сравнению с изучением потребителей более быстрый и дешевый способ. Позволяет выявить мнение продавцов о системе сбытовой деятельности производителей. | Сложность сбора информации. Частые отказы. Возможность предоставления неточной, заведомо ложной информации продавцов. Не всегда удается учитывать нераспроданные остатки. |

| Затраты и поведение потребителей. | Исследуются либо затраты, которые совершили потребители на интересующую нас продукцию за определенный период времени, либо частота покупок и объемы покупаемой продукции совместно со средней розничной ценой продажи. | Широта получаемой информации. Возможность определения соц.дем. и др. характеристик потребителей, их мотиваций, оценок производителей, продавцов… | Более длительные сроки проведения. Сложность проверки правдивости информации, полученной от потребителей. Высокие затраты на получение информации. |

| Расчет емкости на основе норм потребления данного типа товара. | Этот подход используется, как правило, для продовольственных товаров, сырья и расходных материалов. Статистической основой для расчетов служат годовые нормы потребления на одного жителя и общая численность населения. Таким образом, итоговая цифра емкости получается путем перемножения нормы потребления на одного жителя на значение общей численности населения. | Дешевый и быстрый способ, идеален для предварительной оценки емкости рынка. | Один из самых неточных методов расчета. Не позволяет оценить емкость рынка по ассортиментным позициям. Возникают сложности с определением норм потребления. |

Показатель относительной доли рынка (relative market share) показывает долю рынка компании или бренда по сравнению с крупнейшим конкурентом и, следовательно, отражает реальную рыночную силу компании и идентифицирует возможности для улучшений. Поясним важность словосочетания «относительная доля»: с 20%-й долей можно как доминировать на рынке, так и оставаться на второй или еще более низкой позиции среди конкурентов.

Ключевой вопрос, на который помогает ответить этот показатель — насколько увеличивается наша доля рынка по сравнению с конкурентами?

Вычисление относительной доли рынка (см. формулу) позволяет менеджерам проводить сравнение относительных позиций на рынках различных продуктов. Данный КПЭ приобрел популярность благодаря исследованиям (особенно проведенным Бостонской консалтинговой группой), которые показали, что основные игроки на рынке имеют тенденцию быть более прибыльными по сравнению с конкурентами (хотя у этого утверждения есть противники, см. «Замечания»).

Относительная доля рынка скорее ближе к величине денежного потока, так как чем выше доля рынка, тем больший генерируется денежный поток. В результате эффекта масштаба предполагается, что эта прибыль растет тем быстрее, чем выше доля рынка.

Причиной выбора показателя относительной доли рынка, а не просто прибыли, является то, что доля рынка несет больше информации, чем обычный денежный поток. Показатель относительной доли рынка показывает позиции бренда относительно главных конкурентов и его возможное будущее. Он также дает представление о том, какого рода маркетинговая активность принесет наибольший эффект.

Показатель относительной доли рынка впервые был предложен в 1960-х гг. и впоследствии был популяризирован Бостонской консалтинговой группой в их знаменитой матрице относительной доли и темпа роста рынка.

В этой матрице одна ось представляет относительную долю рынка - аналог конкурентоспособности. Другая ось представляет темп роста рынка - . По каждой оси продукция распределяется по показателям «высокий» или «низкий», попадая в один из четырех квадрантов. При традиционной интерпретации этой матрицы продукты с высокой относительной долей на растущем рынке рассматриваются как «звезды», производство которых нужно поддерживать соответствующим объемом инвестиций. Денежные средства для таких инвестиций могут быть получены от «дойных коров», продукции с высокой долей на относительно стабильных рынках. «Вопросительные знаки», или «проблемные дети» могут обладать потенциалом для дальнейшего роста, но пока находятся на слабых конкурентных позициях. И наконец, у «собак» нет ни потенциала роста, ни устойчивых конкурентных позиций.

Как проводить измерения

Метод сбора информации

Информацию можно получить с помощью анализа находящихся в открытом доступе ежегодных отчетов и исследований рынка. Если получение информации затруднено, то подобный анализ может быть выполнен по заказу.

Формула

Относительная доля рынка (%) = Доля рынка компании / Доля рынка крупнейшего конкурента.

Как видно из формулы, доля бренда измеряется относительно самого крупного конкурента. Таким образом, если доля рынка бренда составляет 20% и у крупнейшего конкурента такой же показатель, то отношение будет 1:1. Если крупнейший конкурент имеет долю в 60%, то отношение будет 1:3, означая, что бренд организации находится на более слабых позициях. Если крупнейший конкурент имеет долю всего в 5% , то отношение будет 4:1, означая, что бренд организации удерживает сильные позиции, и это в свою очередь может отражаться на прибыли и денежном потоке. При использовании этого метода на практике такая зависимость является логарифмической, а не линейной.

Измерения обычно проводятся ежегодно, на динамичных рынках - чаще.

Источником информации являются годовые отчеты или исследования рынка.

Стоимость сбора данных может быть очень высока, особенно в случаях, когда недоступна качественная информация. Сравнительные данные доступны для многих отраслей, но этот путь тоже может оказаться недешевым. При доступности необходимой информации стоимость сбора данных минимальная.

Целевые значения

Целевые значения могут быть определены на основе существующих исследований рынка. Сравнительные данные можно почерпнуть из статей, рассматривающих способы удержания организациями высоких позиций по относительной доле рынка.

Пример. Рассмотрим пример с производством малолитражных городских автомобилей. В качестве исходной информации приведем таблицу с производственными показателями ключевых игроков этого рынка.

| Компания | Количество проданных единиц, тыс. шт. | Выручка, тыс. долл. | Доля рынка, % |

| Zipper | 25 | 375 000 | 40 |

| Twister | 10 | 200 000 | 21,3 |

| А-One | 7,5 | 187 500 | 20 |

| Bowlz | 5 | 125 000 | 13,3 |

| Chien | 2,5 | 50 000 | 5,3 |

| Всего по рынку | 50 | 9 375 000 | 100 |

Руководству компании А-One необходимо знать величину относительной доли рынка по сравнению со своими крупнейшими конкурентами. Расчет был произведен относительно количества проданных автомобилей и полученной выручки.

А-One продает 7500 автомобилей в год. Zipper, лидер рынка, продает 25 000 автомобилей. По количеству автомобилей относительная доля рынка компании А-One составит 0,3 (7500 / 25 000). Такой же результат мы получим, если сначала вычислим доли А-One (7500 / 50 000 = 0,15) и Zipper (25 000 / 50 000 = 0,5), а затем разделим 0,15 на 0,5 (0,15 / 0,5 = 0,3).

Что касается выручки от продаж автомобилей, то у А-One она составляет 187,5 млн долл. в год, а у Zipper, лидера рынка, - 375 млн долл. Следовательно, относительная доля рынка А-One по выручке составит 0,5 (187,5 / 375). Благодаря сравнительно высоким ценам на автомобиль относительная доля рынка А-One по выручке больше, чем по количеству автомобилей.

Замечания

Наряду с относительной (и абсолютной) долей рынка для получения полной картины необходимо принять во внимание и другие показатели. Для определения максимально возможной доли рынка организации необходимо учитывать объем производства, объем выручки и маржинальность. Существует множество способов измерения доли рынка. Простейшим является ранжирование объема выручки или измерение абсолютного объема проданной продукции или валового дохода. Измерение объема является отправной том кой, в дальнейшем эти измерения должны быть выражены через долю рынка, удерживаемую компанией. Держать 70% рынка, на котором вы теряете деньги, - это неподходящая стратегия. Основная критика показателя относительной доли рынка связана именно с тем, что он никак не учитывает прибыль компании.

Один из основных показателей, применяемый при оценке конкурентоспособности компаний – доля рынка . Это простой, но объективный показатель эффективности работы фирмы. Может быть так, что на первый взгляд компания развивается ну просто идеально: прибыль растет, темп продаж также повышается, становится все более узнаваемым. Но если при этом доля рынка невелика, то перспективы развития бизнеса представляются достаточно сомнительными. Поэтому всегда при анализе маркетинговой работы фирмы нужно отслеживать ее долю рынка, а также доли рынка ближайших и/или сильнейших конкурентов.

где: Д р – доля рынка, %;

Q н – объем продаж (сбыта) нашей или другой анализируемой компании. Может исчисляться как натуральном выражении (шт.), так и в стоимостном выражении (руб.);

Q общ – общий объем продаж на рынке. Также может быть выражен как в штуках, так и в рублях.

В городе работают 3 магазина бытовой электроники. За год объемы продаж в магазине A составили 15 млн. руб., в магазине B – 20 млн. руб, а в магазине C – 25 млн. руб. Рассчитаем долю рынка для магазина A:

Таким образом, доля рынка магазина A – 25% .

Область применения показателя рыночной доли

Доля рынка позволяет оценить две крайне важные вещи. Во-первых , динамика доли рынка по годам показывает успешность развития компании во времени. Во-вторых , расчет и сравнение доли рынка компании и других фирм, предлагающих аналогичную продукцию в данном регионе, показывает конкурентоспособность данной компании.

Особенности показателя доля рынка

- доля рынка может рассчитываться на основе:

- стоимостных показателей (объемы реализации продукции в руб. );

- натуральных показателей (объемы продаж в шт. );

- количества клиентов.

- долю рынка можно считать как относительно общих объемов продаж, по рынку в целом, так и относительно объема продаж сильнейшего конкурента (конкурентов).

Галяутдинов Р.Р.

© Копирование материала допустимо только при указании прямой гиперссылки на

Одной из основных задач исследования товарного рынка является определение его емкости. Данный показатель демонстрирует принципиальную возможность работы на конкретном рынке.

Емкостью рынка - потенциально возможный объем товаров, реализуемых на нем в течение определенного промежутка времени (как правило, за год).

Определение емкости рынка предполагает оценку численности потребителей и прогнозирование среднего уровня потребления. В этом случае расчет потенциальной емкости рынка (V) в общем осуществляется следующим образом:

где К- предполагаемый объем потребления данного товара одним потребителем в течение определенного периода;

N- максимальное число потребителей, готовых приобрести данный товар в течение определенного периода.

Предполагаемый объем потребления определяется как на основе фактического потребления в предшествующих периодах, так и на основе специально разрабатываемых нормативов.

Так, применительно к потребительским товарам рассчитываются рациональные нормы потребления, минимальные потребительские бюджеты -для различных категорий населения, нормы прожиточного (физиологического) минимума и т.п. Расчет емкости рынка товаров производственного назначения базируется на нормативах производственного потребления (использования сырья, материалов, оборудования на единицу производимого товара).

В ходе оценки емкости рынка чрезвычайно важно учесть влияние так называемых неконтролируемых факторов. Они могут быть связаны с совершенно непредсказуемыми обстоятельствами: например, отказ президента Дж. Кеннеди от ношения шляп (вопреки традициям американской моды) имел в свое время катастрофические последствия для соответствующих отраслей производства и торговли.

Зная емкость рынка и тенденции ее изменения, предприятие получает возможность оценить перспективы своей деятельности на том или ином рынке. Нет смысла работать на рынке, емкость которого незначительна по сравнению с возможностями предприятия: расходы на внедрение на рынок и работу на нем могут не окупиться. Следует, однако, иметь в виду и то, что большая емкость рынка не всегда означает наилучшие возможности для его освоения.

На таком рынке может быть сильная конкуренция, высокая степень удовлетворенности потребителей товарами конкурентов; могут действовать и другие факторы, которые следует учитывать при принятии решений о выборе того или иного рынка для последующей работы на нем.

Более широкое применение, чем емкость рынка, в практике маркетинговых исследований получил другой показатель - доля рынка.

Доля на рынке - доля продаж конкретной компании или торговой марки в общем обороте на рынке данного товара или услуги.

Он достаточно достоверно отражает результаты деятельности предприятия и обычно определяется как отношение объемов продаж - фирмы и общего на данном рынке, учитываемых в натуральных или стоимостных единицах.

Доля рынка - это показатель, который необходимо интерпретировать с большой осторожностью. Дело в том, что ее величина прямо зависит от выбора базы сравнения, т.е. базового рынка. Так, доля обслуживаемого рынка (рассчитывается не применительно ко всему потенциальному рынку, а относительно продаж на рынках, где работает предприятие) всегда выше, чем доля рынка в целом. Относительная же доля рынка определяется путем сопоставления продаж предприятия с продажами конкурентов. Если фирма удерживает 30 % рынка, три ее основных конкурента имеют доли рынка соответственно 20, 15 и 10 %, а остальные - 25 %, то относительная доля рынка будет равна 43 % (30: 70). Если относительная доля рынка рассчитывается относительно трех главных конкурентов, то она составит 67 % (30: 45).

При определении доли рынка могут возникнуть трудности, связанные с ограниченной доступностью необходимых данных. Так, расчет доли обслуживаемого рынка подразумевает, что предприятие должно оценить суммарный объем продаж в каждом сегменте, а определение относительной доли рынка требует информации об объемах продаж основных конкурентов.

С помощью рассмотренного выше показателя можно оценить уровень конкурентоспособности предприятия с точки зрения освоенного им рыночного потенциала (табл.1).

Таблица 1

Оценка конкурентоспособности предприятия по показателю доли рынка.

Очевидно, что с ростом доли рынка позиции предприятия выглядят все более устойчивыми. Дело в том, что она в наибольшей степени влияет на норму прибыли. Результатом исследований Американского института маркетинга и Гарвардской школы бизнеса является опытная закономерность, показанная на рис. 3.

Рис. 3. Зависимость между долей предприятия на рынке и нормой получаемой им прибыли.

В практике деятельности предприятий, использующих концепцию маркетинга, считается обязательным иметь данные по емкости и доле рынка. В противном случае будет трудно или вообще невозможно реагировать на изменения рыночной ситуации.

Читайте также:

Доля рынка

Доля рынка

Доля рынка характеризует положение компании на рынке относительно конкурентов. Количественный показатель доли рынка определяется процентным соотношением показателей объема продаж, к общему объему продажи товаров той же категории на рынке.

Хотя доля рынка является наиболее важным показателем маркетинговой деятельности компании, не существует общепринятого совершенного метода ее измерения. Доля компании может быть рассчитана как на рынке в целом, так и в рамках отдельного обслуживаемого сегмента. Обслуживаемый сегмент - часть общего объема рынка, за который ведется конкурентная борьба. В ситуации, когда объем продаж на рынке в целом неизвестен, доля определяется относительно:

- относительно продаж ряда ближайших конкурентов;

- относительно лидера рынка, ведущего конкурента.

Доля рынка может определяться двумя способами:

- в натуральном выражении;

- в стоимостном выражении.

Доля рынка в натуральном выражении (в штучном выражении) - количество единиц товара, проданного конкретной компанией в процентном соотношении к общему объему продаж на рынке, выраженное в тех же единицах.

Доля рынка по штучным = Штучные продажи (количество)

продажам (%) Объем штучных продаж по всему рынку (количество)

Эта формула, конечно, может трансформироваться с целью выводить или объем штучных продаж, или объем штучных продаж по всему рынку, по двум другим переменным, как это показано ниже:

Штучные продажи = Доля рынка по штучным продажам (%) * Объем штучных продаж по всему рынку

Доля рынка в стоимостном выражении (в объемах продаж). Доля рынка по объемам продаж отличается от доли штучных продаж на рынке тем, что она отражает цены, по которым продаются товары. В действительности, относительно простым способом расчета относительной цены является деление доли рынка по объемам продаж на долю рынка по штучным продажам.

Доля рынка по объемам = Объем продаж (руб)

продаж (%) Общий объем продаж на рынке

Доля рынка через интенсивность потребления торговой марки известно как методика Парфитта и Коллинза (методика Р&С). Для расчета используются данные панельных обследований (т.е. исследовании, проводимых на постоянной выборке потребителей).

Применяется следующая формула для расчетов (в %):

Доля рынка марки = Проникновение марки * Повторное приобретение марки * Интенсивность потребления марки.

Проникновение марки на рынок определяется как процент покупателей данной марки (совершивших покупку хотя бы один раз) от общего числа покупателей, приобретающих за определенный период товары, к которым эта марка принадлежит. Повторное приобретение марки характеризует приверженность потребителей к данной марке. Она определяется как процент I повторных покупок, сделанных покупателями за определенный период из числа тех, кто уже приобретал данную марку хоть однажды. Интенсивность потребления марки исчисляется как отношение среднего количества потребления данной марки покупателей, совершающих повторные покупки, к среднему количеству потребления всеми группами в данной категории товаров.

Вычисление доли рынка

Вычисление доли рынка

Чтобы правильно вычислить долю рынка, необходимо рассматривать определенные величины за конкретный промежуток времени, например, за квартал, год или несколько лет.

Вычислите общий доход (выручку) компании. Это можно сделать на основе данных из квартальной или годовой финансовой отчетности публичной компании. Такая отчетность включает информацию об общем доходе компании, а также разбивку дохода по конкретным товарам и услугам, продаваемым компанией.

Если анализируемая вами компания имеет широкий спектр реализуемых товаров и услуг, не рассматривайте общий доход компании, а найдите его разбивку по конкретным товарам и услугам.

Найдите общий объем продаж на рассматриваемом рынке. Это суммарные продажи на рассматриваемом рынке.

Информацию об общем объеме продаж на рынке можно найти в различных исследованиях рынков или при помощи торгово-промышленных ассоциаций. За дополнительную плату специализированные компании (например, NPD Group) предоставят вам конкретную информацию о продажах на различных национальных и международных рынках.

Более того, вы можете сложить продажи крупнейших компаний, реализующих конкретную продукцию или услуги. Если несколько фирм доминируют на рынке (например, на рынках бытовой техники или автомобилей), сложите объемы продаж таких компаний, чтобы вычислить общий объем продаж на рассматриваемом рынке.

Разделите общую выручку анализируемой компании на общий объем продаж на рынке, чтобы найти долю рынка этой компании.

Один из основных показателей, применяемый при оценке конкурентоспособности компаний – доля рынка

. Это простой, но объективный показатель эффективности работы фирмы. Может быть так, что на первый взгляд компания развивается ну просто идеально: прибыль растет, темп продаж также повышается, бренд становится все более узнаваемым. Но если при этом доля рынка невелика, то перспективы развития бизнеса представляются достаточно сомнительными. Поэтому всегда при анализе маркетинговой работы фирмы нужно отслеживать ее долю рынка, а также доли рынка ближайших и/или сильнейших конкурентов.

Один из основных показателей, применяемый при оценке конкурентоспособности компаний – доля рынка

. Это простой, но объективный показатель эффективности работы фирмы. Может быть так, что на первый взгляд компания развивается ну просто идеально: прибыль растет, темп продаж также повышается, бренд становится все более узнаваемым. Но если при этом доля рынка невелика, то перспективы развития бизнеса представляются достаточно сомнительными. Поэтому всегда при анализе маркетинговой работы фирмы нужно отслеживать ее долю рынка, а также доли рынка ближайших и/или сильнейших конкурентов.

Формула доли рынка

где: Д р – доля рынка, %;

Q н – объем продаж (сбыта) нашей или другой анализируемой компании. Может исчисляться как натуральном выражении (шт.), так и в стоимостном выражении (руб.);

Q общ – общий объем продаж на рынке. Также может быть выражен как в штуках, так и в рублях.

Пример расчета доли рынка

В городе работают 3 магазина бытовой электроники. За год объемы продаж в магазине A составили 15 млн. руб., в магазине B – 20 млн.

руб, а в магазине C – 25 млн. руб. Рассчитаем долю рынка для магазина A:

Таким образом, доля рынка магазина A – 25% .

Область применения показателя рыночной доли

Доля рынка позволяет оценить две крайне важные вещи. Во-первых , динамика доли рынка по годам показывает успешность развития компании во времени. Во-вторых , расчет и сравнение доли рынка компании и других фирм, предлагающих аналогичную продукцию в данном регионе, показывает конкурентоспособность данной компании.

Особенности показателя доля рынка

- доля рынка может рассчитываться на основе:

- стоимостных показателей (объемы реализации продукции в руб. );

- натуральных показателей (объемы продаж в шт. );

- количества клиентов.

- долю рынка можно считать как относительно общих объемов продаж, по рынку в целом, так и относительно объема продаж сильнейшего конкурента (конкурентов).

Галяутдинов Р.Р.

© Копирование материала допустимо только при указании прямой гиперссылки на