Рыночный потенциал предприятия является производной от рыночного потенциала товаров и услуг, на которых данное предприятие специализируется. При выборе методов и моделей расчета рыночного потенциала товаров и услуг (абсолютной потенциальной емкости рынка) необходимо ответить на вопрос: Каковы цели определения емкости рынка (рис. 7.2)? Выбор моделей и методов расчета емкости рынка связан с уровнем информированности, с возможностями получения исходных данных и определения тенденций развития рынков.

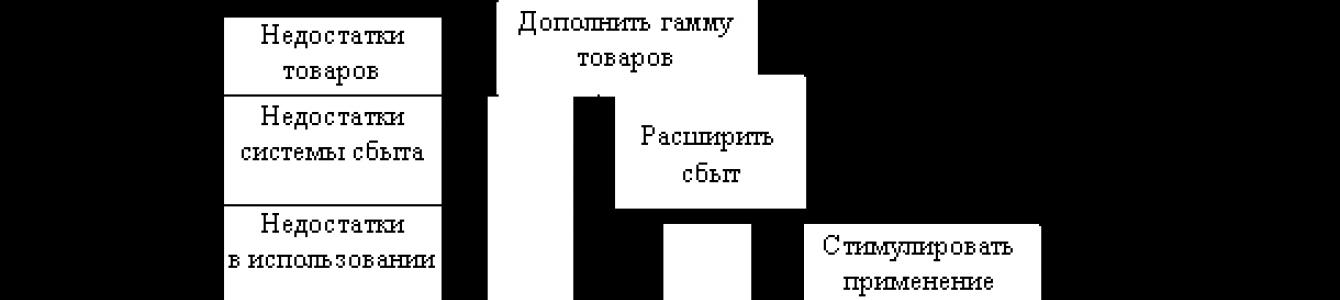

Выявление возможностей развития предприятия можно организовать посредством использования метода И.А. Вебера, названного им «анализом разрывов». Содержание этого метода и рекомендуемые действия товаропроизводителя схематично приведены на рис. 7.3. Полная площадь крайнего левого прямоугольника представляет собой абсолютный потенциал рынка. Совокупность объемов товаров (услуг), предоставляемых всеми конкурентами и анализируемым предприятием, составляет полный реальный спрос.

Разница между абсолютным потенциалом рынка и полным реальным спросом, по определению И.А. Вебера, является зоной, соответствующей объему невыраженного спроса. Основными причинами появления этой разницы (разрывов) являются:

· низкий уровень сбытовой активности товаропроизводителей;

· недостатки в сфере использования товаров;

· неадаптированность товаров;

На рис. 7.3 отображена обобщающая рыночная ситуация, в условиях которой у предприятия имеются три возможных альтернативы стратегического решения: защищать занятую позицию; атаковать конкурента, развиваясь за счет его рыночной доли; развиваться за счет вторжения в зону невыраженного спроса. Для реализации каждой из перечисленных стратегий необходим собственный специфичный набор действий, предполагающий наличие определенных способностей, отсутствие которых обусловливает необходимость их развития.

Отсутствие широкой сбытовой сети требует ее развития, чтобы поставлять товар во все желательные регионы. Для повышения уровня использования товаров необходимо выявить всех потенциальных потребителей и через каналы продвижения обеспечить эффективную систему доведения товара до потребителя в необходимых количествах. В случае недостатка (неадаптированности) товара следует исследовать следующие ситуации:

· неадаптированность товара по размерам требует разработки предложений потребителями других размеров, в том числе по количеству, емкости, мощности и т.д.

· неадаптированность товаров к требованиям определенных групп потребителей вызывает необходимость изучения потребителей в зависимости от уровня зарплаты, доходов, занимаемой должности и других особенностей потребителя;

· неадаптированность качества обусловливает необходимость формировать ассортимент производства в зависимости от качественных параметров товара и цены товара, что позволит предприятию обеспечить выход на различные рынки и рыночные сегменты.

Сегментация рынка связана с выделением групп покупателей в зависимости от удовлетворения их потребностей. Л.Д. Гительман выделяет разные виды сегментации рынка (рис. 7.4). Единого метода сегментирования рынка не существует. Приведем лишь некоторые рекомендации по технологии сегментирования:

1) определите наиболее значимые для достижения стратегических целей критерии. Примерный, наиболее употребительный перечень критериев, следующий:

· вид потребности;

· характер технологий, находящихся в основе удовлетворения потребностей;

· географическое расположение;

· возраст;

· мотивы покупки (практическая необходимость, роскошь, престиж, подражание);

2) составьте список взаимозависимых показателей;

3) сформируйте сегменты и определите:

· темпы роста спроса в каждом сегменте;

· уровень проникновения предприятия в каждый сегмент;

· специфические требования каждого сегмента.

Применяется сегментирование рынка по демографическим переменным: полу, возрасту и уровню дохода (рис. 7.5).

Обычно при сегментировании рынка выделяют такой круг вопросов:

· каковы мотивы пользования;

· каковы потребительские предпочтения, обычаи, мода;

· каковы вероятные изменения мотивации потребителей?

Исследование мотивов пользования предполагает определение ценностей товара или услуги для потребителя. С точки зрения маркетинга покупатель приобретает не продукт, а возможность удовлетворения определенной потребности, своеобразную ценность, обеспечивающую репутацию, комфорт и удобство, экономию времени и сил, удовольствие.

Важная задача менеджмента заключается в расчете такой цены, которая соответствует ценности услуги для потребителя.

Таблица 7.9

Сравнительный анализ сегментов рынка

|

Показатель |

||||

|

Сегмент 1 |

Сегмент 2 |

Сегмент 3 |

Сегмент 4 |

|

|

Качество |

||||

|

Объем продаж |

||||

|

Жизненный цикл |

||||

|

Другие показатели |

||||

На основе информации о новых и неудовлетворенных потребностях, получаемых в результате опроса клиентов с помощью «листа проблем», анализа покупательских выгод, исследования образа жизни людей и др., принимаются стратегические решения относительно товарной и ценовой политики предприятия. Вкусы, пожелания, мотивы и потребительские ожидания со временем трансформируются, поэтому предприятие должно постоянно отслеживать возможные изменения. Результаты анализа процесса сегментации рынка оформляются в виде сетки сегментации (табл. 7.9), в которой сравниваются характеристики сегментов.

После выделения сегментов рынка необходимо определить, какую позицию следует предприятию занять в каждом сегменте. Можно применять различные типы позиционирования:

· основанное на отличительном качестве товара;

· основанное на выгодах и на решении различных проблем;

· основанное на особом способе использования;

· ориентированное на определенную категорию потребителей;

· основанное на разрыве с определенной категорией товаров.

Анализ рыночных возможностей

Функции маркетинга

1. Аналитическая:

Изучение рынка;

Изучение потребителей;

Изучение фирменной структуры;

Изучение товара;

Анализ внутренней среды предприятия.

2. Производственная:

Организация производства новых товаров, разработка новых технологий;

Организация материально-технического обеспечения – МТО;

Управление качеством и конкурентоспособностью продукции.

3. Сбытовая – функция продаж:

Организация системы товародвижения;

Организация сервиса;

Организация системы формирования спроса и стимулирования сбыта;

Проведение целенаправленной торговой политики;

Проведение целенаправленной ценовой политики.

4. Функция учета и контроля:

Организация стратегического и оперативного планирования на предприятии;

Информационное обеспечение управления маркетингом;

Коммуникативная подфункция маркетинга (организация системы коммуникации на предприятии);

Организация контроля маркетинга (обратные связи, ситуационный анализ).

Принципы маркетинга.

1. Нацеленность на достижение конечного практического результата, производственно-сбытовой деятельности, эффективную реализацию товара на рынке в плановых количествах.

2. Направленность предприятия не на сиюминутный, а на долговременный результат маркетинговой работы.

3. Применение в единстве и взаимосвязи тактики и стратегии активного приспособления к требованиям потенциальных покупателей.

Исходя из этих принципов, определяется принцип целевой ориентации предприятия и комплектности при создании новых товаров.

Целевая ориентация – соединение предпринимательской, хозяйственной, производственной и сбытовой деятельности для достижения главной цели организации.

Комплексность – маркетинг эффективен только тогда, когда он представлен как система.

Решение о выборе рынка принимается индивидуально каждой фирмой. Фирма предпочитает найти ключевой рынок, который в будущем принесет ей максимальную прибыль. При выборе ключевого рынка она решает следующие задачи:

1. определение его доступности;

2. расчет собственных издержек производства и сбыта;

3. определение потенциала рынка;

4. определение емкости рынка.

1. Степень доступности рынка определяется географическим положением, транспортными издержками, условиями поставки и тарифными барьерами.

2. Собственные издержки зависят от самого предприятия и его экономической политики.

3. Потенциал рынка – совокупность производственных и потребительских сил, формирующих спрос и предложение. Различают:

a) производственный потенциал , возможность произвести и представить на рынок определенный объем товара;

b) потребительский потенциал , возможность рынка поглотить определенное количество товаров и услуг.

Потенциал рынка включает финансово-кредитный потенциал, МТБазу, сферы товарного обращения и персонал, задействованный в этой сфере.

Обычно оценку потенциала осуществляют на макро- и микроуровне. В первом случае – это общая характеристика потенциала рынка, во втором – только возможности самой фирмы на данном рынке.

ОБЩАЯ ФОРМУЛА ДЛЯ ОПРЕДЕЛЕНИЯ ПОТЕНЦИАЛА РЫНКА:

Р = Σ (Ni *Wi *Эх) + Fj, где (1)

Ni – единица производства или (приобретения) потребителя;

Wi – показатели мощности единиц производства или потребителя;

Эх – эластичность спроса и предложения;

Fj – прочие факторы и элементы потенциала;

n – число единиц потенциала.

ЭТА ФОРМУЛА в развернутом виде выглядит следующим образом:

Q= Σ (Ni *Wi * Дi *Ri *Эр) –В – С, где (2)

Q – производственный потенциал

Ni - предприятие или группа предприятий, производящих данный товар

Wi - мощность предприятия

Дi -степень загрузки производственных площадей

Ri – степень обеспечения ресурсами, необходимыми для реализации производственной программы

Эр – эластичность предложения по ценам на сырье и готовую продукцию

В – внутреннее производственное потребление

С – часть продукции, которая по оценкам будет произведена конкурентами

n - число производственных предприятий

В случае, если фирма выходит на рынок и выбирает ДЕСТРИБЪЮТОРСТВО, то потенциал объёма и предложения считается по ФОРМУЛЕ:

Q= Σ(q i *Эр - В), где (3)

q i – объем продукции, запланированный на –ом предприятии к выпуску в соответствии с портфелем заказов

q i = Ni *Wi * Дi *Ri (4)

n - число предприятий, с которыми заключен контракт

4. Емкость рынка . Потребительский потенциал рынка характеризуется его емкостью.

Ёмкостью называют объем реализуемой на рынке продукции или товара в течение определенного промежутка времени (Е).

Ёмкость рынка может рассчитываться в целом по стране и очень конкретно на каждом рынке и по каждой группе товаров:

Е = Р1 + Р2 – Э +J, где (5)

Е - емкость рынка;

Р1 – национальное производство данного товара на рынке;

Р2 – остаток товарных запасов на складах предприятий изготовителей.

Э –экспорт;

J – импорт.

5. Насыщенность рынка – это степень обеспеченности потребителей товарами, определяемая экспертным путем или путем социального обследования (исследования).

Для товаров длительного пользования применяют балансовый метод расчета:

Н к = Н н +П +В, где (6)

Н к – наличие товара на конец периода

Н н – на начало

П – покупка или поступление товаров в течение данного периода

В – выбытие товаров за данный период.

«В» рассчитывается по нормативам средней продолжительности службы товара.

Физический и моральный износ товаров вызывает спрос на замену.

Физический износ товаров определяется не только нормативным сроком службы их, но и доходами семьи. Он представляет собой изменение потребительских свойств товара.

Моральный износ – это прекращение использования товаров по причине выхода из моды и появления более привлекательных товаров.

ПРИМЕР: сотовые телефоны, оргтехника и т.д.

SWOT – анализ ситуации на рынке и самой фирмы

Первым этапом стратегической маркетинговой деятельности является SWOT-анализ ситуации на рынке и самой фирмы. Английская аббревиатура означает комплекс «сильные стороны - слабости - возможности - угрозы». Основные компоненты такого анализа представлены на рисунке 2.1.

Предприниматель Конкуренты Рынок Макросистемы

Под термином рыночный потенциал понимается возможность хозяйствующего субъекта оказывать решающее влияние на общие условия обращения товара на соответствующем товарном рынке и (или) затруднять доступ на рынок другим хозяйствующим субъектам, и не связанная напрямую с долей хозяйствующего субъекта на товарном рынке. Рыночный потенциал хозяйствующего субъекта может быть связан с наличием его доминирующего положения на рынке. Однако на отдельных товарных рынках возникают ситуации, когда хозяйствующий субъект с долей на рынке менее 35% обладает рыночным потенциалом по отношению к другим хозяйствующим субъектам на этом же товарном рынке.

Анализ рыночного потенциала предполагает:

Измерение рыночного потенциала;

Определение направлений использования рыночного потенциала, в том числе в ущерб конкуренции.

При измерении рыночного потенциала могут быть применены три различных подхода:

Структурный - анализ положения хозяйствующего субъекта на товарном рынке;

Оценка степени эффективности деятельности хозяйствующего субъекта;

Анализ зависимости показателей деятельности хозяйствующего субъекта от показателей деятельности конкурентов.

Структурный подход в основе своей включает подсчет числа продавцов на данном товарном рынке и сравнение долей, занимаемых каждым участником рынка.

Доли, занимаемые каждым участником рынка, используются как показатели рыночного потенциала: чем больше доля, тем больше рыночный потенциал.

При этом для правильного применения структурного критерия требуется тщательное взвешивание различных условий рынка:

· учет возможности и вероятности входа на рынок других продавцов;

· наличие в продаже бывших в употреблении товаров и других приемлемых (но не эквивалентных) заменяющих товаров, а также других факторов, свидетельствующих о том, может ли данный продавец повышать цены и сокращать выпуск продукции.

В дополнение к структурному подходу при измерении рыночного потенциала рекомендуется использовать анализ эффективности деятельности хозяйствующих субъектов. При этом подходе определяются:

Отклонения показателей эффективности деятельности хозяйствующих субъектов (прибыли, рентабельности) от их среднеотраслевых значений, а также факторы, обусловившие отклонения;

Эффективность деятельности хозяйствующих субъектов на товарном рынке может свидетельствовать о рыночном потенциале лишь при условии долговременного сохранения максимальных размеров показателей эффективности (не менее 1 года).

Для измерения рыночного потенциала можно использовать анализ зависимости показателей деятельности хозяйствующего субъекта от показателей деятельности конкурентов:

Исчисления эластичности спроса по цене: чем больше неэластичность спроса на продукцию данного продавца, тем больше его потенциал на рынке;

Наблюдения за поведением продавца товара при ценообразовании:

устанавливаются ли цены на уровне выше конкурентного и как долго их удается поддерживать на этом уровне. На практике может быть использован также метод исчисления остаточного спроса: после расчета размеров покупательского спроса и предложения со стороны конкурентов в анализируемый период времени определяется возможность поставщика повысить цены в результате сокращения выпуска продукции.

Интегральным показателем рыночного потенциала хозяйствующего субъекта, действующего на товарном рынке, является устанавливаемая им цена, превышающая уровень конкурентных цен на данном товарном рынке, в том числе монопольно высокая цена.

Свидетельством наличия рыночного потенциала, наряду с вышеизложенным, может явиться (особенно если присутствует одновременно несколько таких факторов):

· постоянное извлечение прибыли выше нормальной в данной отрасли;

· сокращение уровня выпуска продукции в сочетании с ростом цен, происходящее при отсутствии убытков;

· свидетельство непрекращающейся ценовой дискриминации, т. е. установление разных цен для разных групп покупателей или в различных географических регионах, не оправданное разницей в затратах;

· превышение фактических издержек уровня, достижимого при наиболее эффективном росте масштабов производства;

· уровень торговых издержек, превышающий экономически обоснованный;

· уровень технологического прогресса, значительно опережающий среднеотраслевые показатели;

· условия использования прав на промышленную собственность (патентов, лицензий, торговых знаков и т. д.);

· наличие соглашений между конкурентами по поставкам необходимых товаров, услуг, прав на использование патентов, интеллектуальной собственности;

· появление в структуре издержек таких статей расхода, как, например, оплата услуг на создание в органах исполнительной и законодательной власти организованной поддержки интересов хозяйствующего субъекта, чрезмерные представительские расходы.

Резюме

1. В сегодняшних условиях жесткой конкуренции практически на всех рынках вопросы реализации стоят на первом месте, а задачи производства занимают подчиненное положение.

2. Для обобщенной характеристики объемов производства и реализации продукции применяются стоимостные и условно-натуральные показатели.

3. Валовая продукция - это стоимость всей произведенной продукции и выполненных работ, включая незавершенное производство. Выражается обычно в сопоставимых ценах.

4. Товарная продукция отличается от валовой тем, что в нее не включают остатки незавершенного производства и внутрихозяйственный оборот. Исходя из объема товарной продукции определяются производительность труда, фондоотдача, фондоемкость продукции.

5. Реализованная продукция - оплаченная, причем у бухгалтеров есть выбор - считать реализацию продукции по отгрузке (по моменту передачи права собственности покупателю) или по оплате (по моменту получения денежных средств в уплату за товар на расчетный счет или в кассу предприятия).

6. Система показателей, характеризующих объем производства, включает в себя, помимо объема товарной продукции в сопоставимых ценах, фондоотдачу, а также выпуск продукции на 1 рубль стоимости предметов труда. Задача анализа производства и реализации продукции состоит также в том, чтобы определить, каким образом ключевой показатель - объем товарной продукции (выручка от реализации), зависит от того или иного параметра и принять соответствующее управленческое решение с целью повышения эффективности производства.

7. Выпуск продукции можно определить как зависимость от трех факторов: обеспеченность предприятия работниками, фондовооруженности труда и фондоотдачи основных средств.

8. В условиях инфляции рост номинальных денежных величин объема производства и реализации не дает полной информации о действительном положении дел. Необходим дополнительный анализ:

а) сравнение индекса объема с индексом инфляции;

б) сравнение выпуска с производственной мощностью;

в) соотнесение объема производства и запасов оборотных средств;

г) оценка соотношения объемов валовой, товарной и реализованной продукции.

9. Ритмичность - равномерный выпуск продукции в соответствии с графиком в объеме и ассортименте, предусмотренных планом. Показатель ритмичности дополняет характеристики размера и мощности предприятия.

10. Расширение ассортимента выпускаемой продукции является для предприятия наиболее надежным средством завоевания конкурентных преимуществ.

11. Показатели качества товара характеризуют одно из его свойств: полезность; надежность; эффективность конструкторских и технологических решений, реализуемых в данном виде изделия; эстетические и эргономические качества, безопасность и другие свойства. Каждое свойство оценивается в баллах. Средний балл является обобщенным показателем качества.

12. Под рынком в экономической теории понимают механизм, обеспечивающий взаимодействия продавцов и покупателей товара. Типология рынков может определяться, помимо взаимозаменяемости товаров, также взаимозависимостью предприятий и условиями входа на рынок. Отрасль - модель более сложная, но и более приближенная к реалиям финансово-хозяйственной деятельности. Параметры определяющие отрасль в рамках концепции «Структура - Поведение - Результат»: количество продавцов и покупателей, высота барьеров входа-выхода, дифференциация продукта, эластичность спроса (прямая, перекрестная) (этим ограничивается модель рынка), технология, дифференциация продукта, вертикальная интеграция, диверсификация производства.

13. Можно указать на два основных возможных типа поведения предприятия: пассивное и активное. Стратегическим называют такое поведение, когда фирма реагирует на изменения внешней среды. На рынке совершенной конкуренции изменений не происходит. Цена - внешний параметр для предприятия. Равновесная рыночная цена - это цена на рынке данного товара, которая фигурирует в большинстве сделок купли-продажи.

14. На рынке монополистической конкуренции снижение выручки от реализации может быть следствием падения спроса на данный вид товара, или чрезмерного увеличения количества предлагаемой к реализации продукции.

15. На рынке олигополии фирмы могут выбирать объемы выпуска, взаимодействуя по Курно или по Стакельбергу. Однако вариант сговора предпочтительнее для последователя, и ему будет выгодно уговорить лидера пойти на компромисс. Если же фирмы, имеющие одинаковые удельные затраты выпуска, попытаются конкурировать на рынке олигополии, выбирая цену, а не выпуск, то они столкнутся с парадоксом Бертрана. Он гласит, что фирма, устанавливая цену выше предельных затрат на производство и реализацию, привлекает на рынок новых конкурентов. Ее рыночная власть, в результате, стремится к нулю.

16. Монополист может подобрать такую цену, чтобы предельная выручка была равна предельным затратам на производство и реализацию. Кроме того, монополист может продавать свою продукцию разным покупателям по разным ценам, осуществляя политику ценовой дискриминации.

Литература

1. Пястолов С. М. Экономический анализ деятельности предприятий. Учебное пособие для студентов экономических специальностей высших учебных заведений, экономистов и преподавателей. - М.: Академический проект, 2002. – 573 с. Глава 6.

1 Дракер П. Новые реальности.- М: Book Chamber International. 1994. Стр.331.

Эти данные см в отчетности - а) «Выручка от реализации» (строка 010 формы №2 бухгалтерской отчетности); или б) «Себестоимость реализации» (строка 010 формы №2 бухгалтерской отчетности).

Следует отметить, что такие выводы нужно сопровождать дополнительным анализом. Иногда предприятия, находящиеся в сложном финансовом положении, специально задерживают на счете 20 часть затрат (не списывают их на счет 43). Это делается для улучшения финансовых показателей.

См. «О единой системе экспертной оценки количества и качества экспортируемых товаров», в ред. Постановления Правительства РФ от 02.07.99 № 738.

Lancaster K.J. A New Approach to Demand Theory// Journal of Political Economy. 1966, 74, p.132-157. Подробнее см.: Хэй Д., Моррис Д. Теория организации промышленности, (пер. с англ.). В 2-х томах.- СПб.: ЭШ, СПбГУЭиФ, ВШЭ, 1999.

Перекрестная ценовая эластичность спроса рассчитывается по формуле: Е i, j = (dQ i /Q i):(dP j /P j), где О i . - количество товара i; Р j - цена товара j.

Это условие впервые было предложено Дж.Робинсон в 1933 году. См.: Дж.Робинсон. Экономическая теория несовершенной конкуренции. - М., 1986/

Правда, российский антимонопольный комитет делает оговорку: «В условиях несбалансированности спроса и предложения на рынке расчеты коэффициентов перекрестной эластичности в отдельных случаях могут приводить к искаженным результатам» и рекомендует прибегать «к более доступным и менее трудоемким методам оценки взаимозаменяемости товаров - экспертным оценкам, интервью с потребителями и специалистами той или иной отрасли. Выбор зависит от конкретной ситуации на рынке и степени информированности специалистов, проводящих анализ». Это зафиксировано в Методических рекомендациях по определению границ и объемов товарных рынков (Приложение № 1 к приказу Госкомитета РФ по антимонопольной политике и поддержке новых экономических структур от 26 октября 1993 г. № 112).

Chamberlin E.H. The Theory of Monopolistic Competition. Harvard University Press, 1933. Эта книга, наряду с работой Дж.Робинсон, положила начала развитию теории монополистической конкуренции.

Bain J.S. Barriers to new Competition. Harvard University Press, 1956 .

В базовом курсе экономической теории есть и другая классификация рынков - согласно количеству продавцов и покупателей

Темницкий А. Мотивация труда и нормы трудовых взаимодействий на предприятиях с различными формами собственности. В сб. Нуреев P.M. (ред.) Экономические субъекты постсоветской России (институциональй анализ). - М.: Московский общественный научный фонд, 2001.

Espahbodi, Reza; John, Teresa A: Vasudevan, Gopala. The Effects of Downsizing on Operating Performance. Review of Quantitative Finance & Accounting. Vol. 15 (2). P. 107-26. September, 2000

См. Методы определения монопольно высокой (низкой) цены и монопольной прабыли.- М.: Бюро экономического анализа. 2001. С. 24-25.

Frazer T. Monopoly, Competition and Law. St.Martin"s Press. 1988. P. 37.

От лат. «рассеянный».

В том смысле, что описать их можно с помощью теории игр

Вывод формул можно найти в учебнике Вэриан Хэл Р. Микроэкономика, промежуточный уровень, современный подход. - М.: ЮНИТИ, 1997, с.501-524.

Утвержден Приказом МАП России (Министерство Российской Федерации по антимонопольной политлике и подержке предпринимательства) от 20.12.96 № 169 (в ред. Приказа МАП РФ от 11.03.99 № 71. Зарегистрировано в Минюсте РФ 10 января 1997 г. № 1229) - краткое изложение.

В ситуации, когда предполагаемое нарушение антимонопольного законодательства рассматривается применительно к покупателю продукции (монопсония, как частный случай), определяющим в вопросе взаимозаменяемости продукции выступает мнение ее продавца.

Если хозяйствующий субъект производит данный товар и использует часть своей продукции для нужд собственного производства, то в общий объем реализации должна быть включена только та часть, которая реализуется им на рынке.

При наличии объединенных структур на рынке возможно выделение доли вертикально (горизонтально) объединенных структур в общем объеме поставок на рынок.

Калужский М.Л., Пименов П.А.

Омский филиал Финансового университета при Правительстве Российской Федерации

The marketing analysis of market potential of firm

Kaluzhsky M.L., Pimenov P.A.

Omsk branch of Financial University under the Government of the Russian Federation

Annotation : In article features of the marketing analysis of market potential of firm are considered. Authors analyze features of the marketing analysis and offer algorithms of its carrying out in the conditions of a market competition. Article is addressed the experts solving marketing problems of competitive behavior in the market environment.

Маркетинговый анализ рыночного потенциала подразумевает исследование структуры рынка с целью выявления неохваченных сегментов и поиска сбытовых возможностей.

Основная цель такого анализа - представить материал, достаточный для подтверждения предположения о том, что предлагаемый товар имеет устойчивый спрос и может быть продан в условиях конкуренции .

Существует множество вариантов анализа рыночного потенциала с различным числом этапов и различным содержанием этих этапов. Выбор наилучшего варианта производится исходя из специфики стоящих задач, а также особенностей потребительского спроса и рыночной конкуренции. Стандартный алгоритм анализа рынка обычно состоит из нескольких этапов, которые могут реализовываться в разной последовательности:

Этап1. Характеристика товара - подразумевает описание сферы применения товара, его потребительских свойств и особенностей. Анализ этих параметров проводится в форме таблицы на основе объективных параметров (вес, цена, свойства и т.д.) или через оценку в номинальных шкалах (по балльной системе). В качестве источников информации используются экспертные оценки, фокус-группы и потребительские конференции.

Цель : сформировать торговое предложение, сформулировать преимущества товара с точки зрения потенциальных потребителей .

Этап 2. Определение ёмкости рынка - подразумевает описание целевых групп потребителей продукции (тип, потребность, территория), степень насыщения рынка и оценку платёжеспособного спроса. В качестве источников информации используются данные государственной статистики, консалтинговых организаций и торговых посредников, а также метод наблюдения.

Цель : спрогнозировать потенциал и структуру продаж, выявить характер потребительского спроса .

Этап 3. Анализ конкуренции - подразумевает анализ маркетинговых стратегий и тактики конкурентов, исследуется занимаемая ими доля целевого рынка. Анализ этих параметров проводится в табличной форме путём количественной (в рублях, штуках и т.д.) или качественной (в процентах) оценки. В качестве источников информации используется наблюдение или экспертные заключения торговых посредников.

Цель : выявить особенности конкуренции на рынке, учесть опыт работы конкурентов и избежать нерационального расходования средств .

Этап 4. Определение товарных границ рынка - подразумевает расчёт рыночной доли товара в сопоставлении с товарами (аналогами и заменителями) конкурентов. В качестве источников информации используется данные государственной статистики, консалтинговых организаций и торговых посредников, а также метод наблюдения.

Цель : выявить занимаемую долю рынка и определить потенциал её расширения за счёт доли рынка конкурентов.

Этап 5. Определение географических границ рынка - подразумевает анализ сферы влияния потенциальной инфраструктуры сбыта. Зная эту сферу влияния, методом исключения можно определить ту часть рынка, которая не охвачена существующей инфраструктурой сбыта. В качестве источников информации используются готовые внешние источники информации и внутренняя статистика предприятия.

Цель : выявить возможности и потенциал сбыта существующей на целевом рынке инфраструктуры (торговых посредников) .

Важнейшим результатом анализа потенциала расширения рыночной ниши предприятия является сегментация рынка с выделением целевых сегментов, а также разработкой для них комплексов маркетинга и сбытовых стратегий. Цель: так сегментировать рынок, чтобы обеспечить оптимальное расположение торговых точек по двум основным критериям: «близость» и «известность».

Поэтому, во-первых, сегментация -это стратегия, используемая продавцом для концентрации ресурсов на целевом рынке и оптимизации их использования . Во-вторых, сегментация - это алгоритм анализа рынка продавцом для лучшего учёта его особенностей .

Следует разделять два понятия:

1. Признаки сегментированности рынка - это выделенные особенности покупательского поведения, по которым можно судить о том, что рынок поддается сегментации. Таких признаков может быть много, но в основе их всех их лежит одно - наличие дисбалансов спроса на рынке .

2. Критерии сегментации рынка - это критерии, по которым из множества участников рынка выделяются целевые аудитории. Таких критериев тоже может быть много, но все они ориентированы на потребности потенциальных покупателей .

Эффективно проведённая сегментация упрощает и удешевляет маркетинговую политику, позволяет отказаться от многих затратных методов продвижения. Объяснение очень простое. Покупатель приходит к продавцу не за рекламой и скидками, а за удовлетворением своих потребностей. Поэтому продавцы, предлагающие товары, лучше удовлетворяющие потребности покупателей (по свойствам, качеству, цене, сервису и т.д.), могут добиться большего эффекта, а также свести к минимуму затраты на рекламу и скидки.

Сегментирование рынков призвано выявить неудовлетворённые потребности клиентов и вовремя предложить товар целевым группам покупателей. Здесь уместно вспомнить слова классика американской теории менеджмента Питера Друкера«Если фирма не сегментирует рынок, то рынок сегментирует фирму ». Главное правило сегментирования в маркетинге заключается в том, что сегментировать следует не покупателей, а их подкреплённые платёжеспособным спросом потребности . Здесь важно помнить о т.н. эффекте Парето: «80% товаров по объёму продаж покупают 20% потребителей » (промышленный маркетинг) или «80% объёма продаж составляют 20% наиболее покупаемых товаров » (потребительский маркетинг).

Сегментация рынка проводится для выявления целевых рынков, нуждающихся в разработке специальных стратегий продвижения товаров, уникальной организации инфраструктуры и стимулирования сбыта. При проведении сегментации любую рыночную среду можно представить как совокупность четырёх основных составляющих:

I . Потребители, в качестве носителей неудовлетворённого платёжеспособного спроса.

II . Контрагенты , в качестве партнёров в совместном продвижении товаров на рынок.

III . Конкуренты , в качестве внешней альтернативы для потребительского спроса.

IV . Поставщики , в качестве первоисточника экономической деятельности на рынке.

Все перечисленные субъекты оказывают определяющее влияние на сбыт продукции и одновременно сами поддаются сегментации. Поэтому анализ потенциала расширения рыночной ниши целесообразно проводить сразу в четырёх направлениях:

I . Сегментирование потребителей . Сегмент потребительского рынка - это потребители, имеющие схожие предпочтения при выборе товаров и сходно реагирующие на мероприятия по формированию спроса. Предполагается, что это потенциальные покупатели, имеющие схожие потребности в предлагаемой продукции.

Вариантов сегментации потребительского рынка может быть столько же, сколько критериев для выделения устойчивых групп потребителей. Однако главный критерий - отношение потенциальных потребителей к предлагаемому товару .

При этом не столь важно, какими характеристиками (пол, возраст, доходы и т.п.) обладают потенциальные покупатели. Гораздо важнее, как они относятся к товару. Подразумевается, что выбор покупателей в пользу предлагаемого товара будет лишь тогда, когда товар будет соответствовать индивидуальным запросам каждого покупателя. Неудовлетворённые потребители и есть неохваченные сегменты рынка

.

II

.

Сегментирование контрагентов

. Сегмент рынка контрагентов - это канал сбыта продукции. Его привлекательность определяется пропускной способностью и степенью охвата потребителей.

Контрагенты - это посредники, за вознаграждение выполняющие функции по продвижению товара на рынок, которые продавец не хочет или не может выполнить самостоятельно . Отсюда следует простейший алгоритм сегментирования контрагентов:

Разделение контрагентов по критерию зависимости на тех, с кем предприятие вынуждено взаимодействовать и на тех, кто вынужден взаимодействовать с ним. Пример: Контрагент является крупным оптовиком или ритейлером, контролирующим сбытовую сеть и требующим денежный бонус за «вхождение на рынок». Или, наоборот, контрагент испытывает сложности с комплектованием товарного ассортимента и готов идти на значительные уступки.

Разделение контрагентов по критерию пропускной способности в зависимости от реальных или потенциальных показателей сбыта. Пример: Контрагент способен обеспечить планируемые объёмы сбыта продукции на условиях эксклюзивности (закрепления рынка). Или, наоборот, для достижения планируемых показателей сбыта требуется много конкурирующих между собой контрагентов.

Разделение контрагентов по критерию охвата рынка в зависимости от занимаемой каждым из них доли рынка. Пример: Контрагент контролирует значительную часть рынка и обладает развитой инфраструктурой сбыта. Или, наоборот, контрагент является одним из множества действующих на избранном рынке субъектов и зависит от изменений рыночной конъюнктуры.

Могут быть и более специфичные критерии сегментации контрагентов (по уровню услуг, опыту работы, условиям оплаты, срочности контрактов и др.). Главное здесь - правильно определить объективные факторы, определяющие поведение контрагентов и предложить условия сотрудничества, максимально выгодные для обеих сторон.

III . Сегментирование конкурентов . Конкуренты характеризуют рынок сбыта продукции. Их конкурентоспособность напрямую связана с жизненным циклом товара и рынка. Деятельность конкурентов - это показатель упущенных рыночных возможностей фирмы . Отсюда следует простейший алгоритм сегментирования конкурентов через анализ рыночных возможностей:

Разделение рыночных возможностей на «уже освоенные »и «не освоенных никем ». Например, выведение на рынок товара с качественно новыми свойствами автоматически формирует под него новый рынок за счёт сокращения уже имеющегося рынка конкурентов и потенциальных потребителей их товаров.

Разделение «уже освоенных »рыночных возможностей по степени их освоенности . Речь идёт об использовании продавцом собственных конкурентных преимуществ (цен, методов сбыта и продвижения) по отношению к аналогичным параметрам действующих на рынке конкурентов.

Выделение «полезного» и «бесполезного» опыта рыночной деятельности конкурентов (бенчмаркинг). В случае использования бенчмаркинга возможно выделение лидера (лидеров) рынка, успешный опыт которого будет обобщаться, анализироваться и использоваться в собственной деятельности для последующего воспроизведения.

IV

.

Сегментирование поставщиков

. Поставщики определяют базовую составляющую маркетинговой деятельности - издержки

. На поставщиков маркетинговая деятельность распространяется в той же мере, что и на других участников маркетинговой среды предприятия. Это две стороны одной медали: можно получать прибыль за счёт увеличения продажи товара, а можно - за счёт экономии на совокупных издержках.

В этом смысле сегментация поставщиков напоминает сегментацию контрагентов.

Разделение поставщиков по критерию зависимости на тех, с кем предприятие вынуждено взаимодействовать и тех, кто вынужден взаимодействовать с предприятием.

Разделение поставщиков по условиям поставок

в зависимости от удалённости, срочности контрактов, размера поставок, сервиса и т.д.

Помимо приведённой выше, могут быть и иные подходы к проведению сегментации рынка. Например, возможна целенаправленная

сегментация в соответствии с требованиями руководства предприятия. Однако субъективизм при принятии решений неизбежно увеличивает количество совершаемых ошибок и ведёт к застою и утрате рыночной доли.

Другой вариант. Сегментация может проводиться на основе анализа прошлой деятельности для определения сегментов, в которых удалось достичь максимальной прибыли (объёмов сбыта и т.п.). Это так называемый ретроспективный анализ

, основанный на сопоставлении показателей прошлых продаж. Его главный недостаток - отказ от анализа потенциальных рыночных возможностей. Тактически ретроспективный анализ - быстрый и безотказный метод. Стратегически такой подход рано или поздно также ведёт к утрате рынка.

Основные параметры сегментации рынка :

- актуальность избранного сегмента;

- количественные параметры сегмента (рыночная ниша, ёмкость);

- конкурентоспособность товара в избранном сегменте (завоёванные позиции, имидж);

- сложность освоения избранного сегмента;

- количественные параметры сбыта в сегменте (прибыльность и затратность);

- перспективность избранного сегмента и т.д.

Размер целевого рынка, занимаемого в результате успешной сегментации, является важнейшим показателем маркетинговой деятельности. Обычно рост занимаемой доли рынка на 10% сопровождается увеличением средней нормы прибыли на 4-5%. Вместе с тем, для разных отраслей экономики влияние рыночной доли на совокупную прибыль отличается. В среднем на рынках с небольшим конкурентов количеством рентабельность коммерческой деятельности лидеров рынка на 20-30% выше, чем у аутсайдеров.

Оценка эффективности сегментирования рынка и адаптации к нему системы сбыта продукции производится путём анализа структуры продаж. Тут возможны два варианта:

Вариант 1 . Анализ структуры продаж по сегментам . Эффективность сегментирования низкая, если объём продажи продукта на целевом рынке не соответствует ожиданиям. Например, планировали после целевого позиционирования товара на определённую категорию потребителей занять не менее 60% рынка, а заняли только 35%. Это означает, что сегментирование проведено неэффективно и нужно корректировать маркетинговую политику. Если же плановые показатели достигнуты или превышены, значит сегменты рынка определены верно и всё в порядке. Подход может применяться, когда речь идёт о продвижении на одном целевом рынке.

Вариант 2. Общий анализ структуры продаж . Эффективность сегментирования низкая, если структура продаж на всём рынке не соответствует ожиданиям. Например, после выхода на новый рынок с большим ассортиментом товаров, отклонения по показателям продаж составили более 15% от плановых. Где-то может быть значение больше запланированного, а где-то меньше, но не так, как ожидалось. Это означает, что либо неверно была определена ёмкость целевых рынков, либо неверно определены сегменты рынка. Подход может применяться, когда речь идёт о выходе с большим ассортиментом товаров на новый рынок.

Анализ рыночных возможностей и его сегментирование призваны определить методы воздействия на спрос и потенциальный объём сбыта через мотивы участников рынка и их покупательную (пропускную) способность. Это базовая часть маркетинговой деятельности, её внутренняя составляющая, определяющая непосредственные параметры товарно-материальных потоков в процессе сбытовой деятельности любого предприятия.

Под термином рыночный потенциал понимается возможность хозяйствующего субъекта оказывать решающее влияние на общие условия обращения товара на соответствующем товарном рынке и (или) затруднять доступ на рынок другим хозяйствующим субъектам, и не связанная напрямую с долей хозяйствующего субъекта на товарном рынке. Рыночный потенциал хозяйствующего субъекта может быть связан с наличием его доминирующего положения на рынке. Однако на отдельных товарных рынках возникают ситуации, когда хозяйствующий субъект с долей на рынке менее 35% обладает рыночным потенциалом по отношению к другим хозяйствующим субъектам на этом же товарном рынке.

Анализ рыночного потенциала предполагает:

Измерение рыночного потенциала;

Определение направлений использования рыночного потенциала, в том числе в ущерб конкуренции.

При измерении рыночного потенциала могут быть применены три различных подхода:

Структурный - анализ положения хозяйствующего субъекта на товарном рынке;

Оценка степени эффективности деятельности хозяйствующего субъекта;

Анализ зависимости показателей деятельности хозяйствующего субъекта от показателей деятельности конкурентов.

Структурный подход в основе своей включает подсчет числа продавцов на данном товарном рынке и сравнение долей, занимаемых каждым участником рынка.

Доли, занимаемые каждым участником рынка, используются как показатели рыночного потенциала: чем больше доля, тем больше рыночный потенциал.

При этом для правильного применения структурного критерия требуется тщательное взвешивание различных условий рынка:

· учет возможности и вероятности входа на рынок других продавцов;

· наличие в продаже бывших в употреблении товаров и других приемлемых (но не эквивалентных) заменяющих товаров, а также других факторов, свидетельствующих о том, может ли данный продавец повышать цены и сокращать выпуск продукции.

В дополнение к структурному подходу при измерении рыночного потенциала рекомендуется использовать анализ эффективности деятельности хозяйствующих субъектов. При этом подходе определяются:

Отклонения показателей эффективности деятельности хозяйствующих субъектов (прибыли, рентабельности) от их среднеотраслевых значений, а также факторы, обусловившие отклонения;

Эффективность деятельности хозяйствующих субъектов на товарном рынке может свидетельствовать о рыночном потенциале лишь при условии долговременного сохранения максимальных размеров показателей эффективности (не менее 1 года).

Для измерения рыночного потенциала можно использовать анализ зависимости показателей деятельности хозяйствующего субъекта от показателей деятельности конкурентов:

Исчисления эластичности спроса по цене: чем больше неэластичность спроса на продукцию данного продавца, тем больше его потенциал на рынке;

Наблюдения за поведением продавца товара при ценообразовании:

устанавливаются ли цены на уровне выше конкурентного и как долго их удается поддерживать на этом уровне. На практике может быть использован также метод исчисления остаточного спроса: после расчета размеров покупательского спроса и предложения со стороны конкурентов в анализируемый период времени определяется возможность поставщика повысить цены в результате сокращения выпуска продукции.

Интегральным показателем рыночного потенциала хозяйствующего субъекта, действующего на товарном рынке, является устанавливаемая им цена, превышающая уровень конкурентных цен на данном товарном рынке, в том числе монопольно высокая цена.

Свидетельством наличия рыночного потенциала, наряду с вышеизложенным, может явиться (особенно если присутствует одновременно несколько таких факторов):

· постоянное извлечение прибыли выше нормальной в данной отрасли;

· сокращение уровня выпуска продукции в сочетании с ростом цен, происходящее при отсутствии убытков;

· свидетельство непрекращающейся ценовой дискриминации, т. е. установление разных цен для разных групп покупателей или в различных географических регионах, не оправданное разницей в затратах;

· превышение фактических издержек уровня, достижимого при наиболее эффективном росте масштабов производства;

· уровень торговых издержек, превышающий экономически обоснованный;

· уровень технологического прогресса, значительно опережающий среднеотраслевые показатели;

· условия использования прав на промышленную собственность (патентов, лицензий, торговых знаков и т. д.);

· наличие соглашений между конкурентами по поставкам необходимых товаров, услуг, прав на использование патентов, интеллектуальной собственности;

· появление в структуре издержек таких статей расхода, как, например, оплата услуг на создание в органах исполнительной и законодательной власти организованной поддержки интересов хозяйствующего субъекта, чрезмерные представительские расходы.

Резюме

1. В сегодняшних условиях жесткой конкуренции практически на всех рынках вопросы реализации стоят на первом месте, а задачи производства занимают подчиненное положение.

2. Для обобщенной характеристики объемов производства и реализации продукции применяются стоимостные и условно-натуральные показатели.

3. Валовая продукция - это стоимость всей произведенной продукции и выполненных работ, включая незавершенное производство. Выражается обычно в сопоставимых ценах.

4. Товарная продукция отличается от валовой тем, что в нее не включают остатки незавершенного производства и внутрихозяйственный оборот. Исходя из объема товарной продукции определяются производительность труда, фондоотдача, фондоемкость продукции.

5. Реализованная продукция - оплаченная, причем у бухгалтеров есть выбор - считать реализацию продукции по отгрузке (по моменту передачи права собственности покупателю) или по оплате (по моменту получения денежных средств в уплату за товар на расчетный счет или в кассу предприятия).

6. Система показателей, характеризующих объем производства, включает в себя, помимо объема товарной продукции в сопоставимых ценах, фондоотдачу, а также выпуск продукции на 1 рубль стоимости предметов труда. Задача анализа производства и реализации продукции состоит также в том, чтобы определить, каким образом ключевой показатель - объем товарной продукции (выручка от реализации), зависит от того или иного параметра и принять соответствующее управленческое решение с целью повышения эффективности производства.

7. Выпуск продукции можно определить как зависимость от трех факторов: обеспеченность предприятия работниками, фондовооруженности труда и фондоотдачи основных средств.

8. В условиях инфляции рост номинальных денежных величин объема производства и реализации не дает полной информации о действительном положении дел. Необходим дополнительный анализ:

а) сравнение индекса объема с индексом инфляции;

б) сравнение выпуска с производственной мощностью;

в) соотнесение объема производства и запасов оборотных средств;

г) оценка соотношения объемов валовой, товарной и реализованной продукции.

9. Ритмичность - равномерный выпуск продукции в соответствии с графиком в объеме и ассортименте, предусмотренных планом. Показатель ритмичности дополняет характеристики размера и мощности предприятия.

10. Расширение ассортимента выпускаемой продукции является для предприятия наиболее надежным средством завоевания конкурентных преимуществ.

11. Показатели качества товара характеризуют одно из его свойств: полезность; надежность; эффективность конструкторских и технологических решений, реализуемых в данном виде изделия; эстетические и эргономические качества, безопасность и другие свойства. Каждое свойство оценивается в баллах. Средний балл является обобщенным показателем качества.

12. Под рынком в экономической теории понимают механизм, обеспечивающий взаимодействия продавцов и покупателей товара. Типология рынков может определяться, помимо взаимозаменяемости товаров, также взаимозависимостью предприятий и условиями входа на рынок. Отрасль - модель более сложная, но и более приближенная к реалиям финансово-хозяйственной деятельности. Параметры определяющие отрасль в рамках концепции «Структура - Поведение - Результат»: количество продавцов и покупателей, высота барьеров входа-выхода, дифференциация продукта, эластичность спроса (прямая, перекрестная) (этим ограничивается модель рынка), технология, дифференциация продукта, вертикальная интеграция, диверсификация производства.

13. Можно указать на два основных возможных типа поведения предприятия: пассивное и активное. Стратегическим называют такое поведение, когда фирма реагирует на изменения внешней среды. На рынке совершенной конкуренции изменений не происходит. Цена - внешний параметр для предприятия. Равновесная рыночная цена - это цена на рынке данного товара, которая фигурирует в большинстве сделок купли-продажи.

14. На рынке монополистической конкуренции снижение выручки от реализации может быть следствием падения спроса на данный вид товара, или чрезмерного увеличения количества предлагаемой к реализации продукции.

15. На рынке олигополии фирмы могут выбирать объемы выпуска, взаимодействуя по Курно или по Стакельбергу. Однако вариант сговора предпочтительнее для последователя, и ему будет выгодно уговорить лидера пойти на компромисс. Если же фирмы, имеющие одинаковые удельные затраты выпуска, попытаются конкурировать на рынке олигополии, выбирая цену, а не выпуск, то они столкнутся с парадоксом Бертрана. Он гласит, что фирма, устанавливая цену выше предельных затрат на производство и реализацию, привлекает на рынок новых конкурентов. Ее рыночная власть, в результате, стремится к нулю.

16. Монополист может подобрать такую цену, чтобы предельная выручка была равна предельным затратам на производство и реализацию. Кроме того, монополист может продавать свою продукцию разным покупателям по разным ценам, осуществляя политику ценовой дискриминации.

Литература

1. Пястолов С. М. Экономический анализ деятельности предприятий. Учебное пособие для студентов экономических специальностей высших учебных заведений, экономистов и преподавателей. — М.: Академический проект, 2002. – 573 с. Глава 6.

1 Дракер П. Новые реальности.- М: Book Chamber International. 1994. Стр.331.

Эти данные см в отчетности - а) «Выручка от реализации» (строка 010 формы №2 бухгалтерской отчетности); или б) «Себестоимость реализации» (строка 010 формы №2 бухгалтерской отчетности).

Следует отметить, что такие выводы нужно сопровождать дополнительным анализом. Иногда предприятия, находящиеся в сложном финансовом положении, специально задерживают на счете 20 часть затрат (не списывают их на счет 43). Это делается для улучшения финансовых показателей.

См. «О единой системе экспертной оценки количества и качества экспортируемых товаров», в ред. Постановления Правительства РФ от 02.07.99 № 738.

Lancaster K.J. A New Approach to Demand Theory// Journal of Political Economy. 1966, 74, p.132-157. Подробнее см.: Хэй Д., Моррис Д. Теория организации промышленности, (пер. с англ.). В 2-х томах.- СПб.: ЭШ, СПбГУЭиФ, ВШЭ, 1999.

Перекрестная ценовая эластичность спроса рассчитывается по формуле: Е i, j = (dQ i /Q i):(dP j /P j), где О i . — количество товара i; Р j - цена товара j.

Это условие впервые было предложено Дж.Робинсон в 1933 году. См.: Дж.Робинсон. Экономическая теория несовершенной конкуренции. - М., 1986/

Правда, российский антимонопольный комитет делает оговорку: «В условиях несбалансированности спроса и предложения на рынке расчеты коэффициентов перекрестной эластичности в отдельных случаях могут приводить к искаженным результатам» и рекомендует прибегать «к более доступным и менее трудоемким методам оценки взаимозаменяемости товаров - экспертным оценкам, интервью с потребителями и специалистами той или иной отрасли. Выбор зависит от конкретной ситуации на рынке и степени информированности специалистов, проводящих анализ». Это зафиксировано в Методических рекомендациях по определению границ и объемов товарных рынков (Приложение № 1 к приказу Госкомитета РФ по антимонопольной политике и поддержке новых экономических структур от 26 октября 1993 г. № 112).

Chamberlin E.H. The Theory of Monopolistic Competition. Harvard University Press, 1933. Эта книга, наряду с работой Дж.Робинсон, положила начала развитию теории монополистической конкуренции.

Bain J.S. Barriers to new Competition. Harvard University Press, 1956 .

В базовом курсе экономической теории есть и другая классификация рынков - согласно количеству продавцов и покупателей

Темницкий А. Мотивация труда и нормы трудовых взаимодействий на предприятиях с различными формами собственности. В сб. Нуреев P.M. (ред.) Экономические субъекты постсоветской России (институциональй анализ). - М.: Московский общественный научный фонд, 2001.

Espahbodi, Reza; John, Teresa A: Vasudevan, Gopala. The Effects of Downsizing on Operating Performance. Review of Quantitative Finance & Accounting. Vol. 15 (2). P. 107-26. September, 2000

См. Методы определения монопольно высокой (низкой) цены и монопольной прабыли.- М.: Бюро экономического анализа. 2001. С. 24-25.

Frazer T. Monopoly, Competition and Law. St.Martin’s Press. 1988. P. 37.

От лат. «рассеянный».

В том смысле, что описать их можно с помощью теории игр

Вывод формул можно найти в учебнике Вэриан Хэл Р. Микроэкономика, промежуточный уровень, современный подход. - М.: ЮНИТИ, 1997, с.501-524.

Утвержден Приказом МАП России (Министерство Российской Федерации по антимонопольной политлике и подержке предпринимательства) от 20.12.96 № 169 (в ред. Приказа МАП РФ от 11.03.99 № 71. Зарегистрировано в Минюсте РФ 10 января 1997 г. № 1229) - краткое изложение.

В ситуации, когда предполагаемое нарушение антимонопольного законодательства рассматривается применительно к покупателю продукции (монопсония, как частный случай), определяющим в вопросе взаимозаменяемости продукции выступает мнение ее продавца.

Если хозяйствующий субъект производит данный товар и использует часть своей продукции для нужд собственного производства, то в общий объем реализации должна быть включена только та часть, которая реализуется им на рынке.

При наличии объединенных структур на рынке возможно выделение доли вертикально (горизонтально) объединенных структур в общем объеме поставок на рынок.

Потребительский потенциал характеризуется емкостью рынка.

Емкость рынка – это количество (стоимость) товаров, которое может поглотить рынок при определенных условиях за какой-то промежуток времени. Как правило, емкость рынка определяется в разрезе конкретных товаров и услуг.

Емкость рынка может быть выражена формулой

– емкость рынка;

– численность i -й группы потребителей;

– уровень (коэффициент) потребления в базисном периоде или норматив потребления (физиологический или технологический);

– коэффициент эластичности спроса от цен и доходов;

– объем нормального страхового резерва товаров;

– насыщенность рынка;

– физический износ товаров;

– моральный износ товаров;

– альтернативные формы удовлетворения потребностей (домашнее хозяйство, «черный» рынок, товары-заменители);

– доля конкурентов.

Насыщенность рынка – это степень обеспеченности потребителей товарами. Для товаров длительного пользования используется формула

![]() ,

,

– наличие на начало периода;

– покупка за период;

В – выбытие за период (исходя из средней продолжительности службы товара).

Анализ конкуренции

Анализ конкуренции осуществляется по следующим этапам:

1. Определение конкурентов. Необходимо дать перечень всех реальных и потенциальных конкурентов фирмы.

2. Сбор сведений о конкуренте.

Рыночный потенциал — Словарь финансовых и юридических терминов

Для систематизации собранных данных можно использовать следующую анкету.

Анкета сведений о конкуренте

1) Общие данные:

1) название фирмы;

2) форма собственности;

3) местонахождение предприятия и его филиалов;

4) организационная форма предприятия.

1) количество сотрудников;

2) профессиональный уровень работников;

3) репутация фирмы как работодатель;

4) Ф.И.О. и должности наиболее важных сотрудников предприятия.

1) географический регион обслуживания;

2) рынок, на который рассчитана продукция предприятия;

3) доля рынка, занимаемая конкретным рынком;

4) основные сегменты рынка и их характеристика;

5) наиболее важные клиенты фирмы;

6) расстановка приоритетов на рынке;

7) стратегии, используемые при работе на рынке;

8) методы проникновения на новые сегменты рынка;

9) способы внедрения новых товаров и услуг на рынок.

4) Финансовые результаты:

1) платёжеспособность и финансовая устойчивость;

2) доходы за прошлый период времени;

3) тенденции в финансовой деятельности за последнее время;

4) общее финансовое положение;

5) источники получения инвестиций;

6) соотношение собственных и привлеченных финансовых средств;

7) эффективность инвестиций.

5) Товарная политика:

1) ассортимент товаров и услуг;

2) качество товаров и услуг;

3) принятые методы ценообразования;

4) инженерно-конструкторский потенциал фирмы;

5) основные тенденции в области создания новой продукции;

6) эффективность действий конкурента в области продления жизненного цикла на товары и услуги.

6) Организация товародвижения:

1) стратегия в области сбыта продукции и услуг;

2) основные каналы сбыта;

3) формы и методы сбыта, применяемые конкурентом;

4) организация службы сбыта;

5) квалификация торгового персонала фирмы;

6) методы контроля за каналами сбыта.

7) Организация продвижения:

1) основная стратегия продвижения предприятия;

3) мероприятия по стимулированию сбыта;

4) основные инструменты пропаганды;

5) затраты на продвижение;

6) методы исчисления бюджета на организацию продвижения.

8) Управление маркетингом:

1) структура управления маркетингом предприятия;

2) Ф.И.О. руководителей фирмы и основных подразделений службы маркетинга;

3) квалификация руководства фирмы;

4) система мотивации сотрудников фирмы;

5) предпринимательская культура фирмы;

6) репутация фирмы в деловых кругах.

Данная анкета может быть изменена в зависимости от специфических особенностей предприятия, рынка, выпускаемых товаров и услуг. Ответы на анкету могут содержать как краткую цифровую, так и развёрнутые и детализированные примечания.

Читайте также:

Потенциальный рынок – группа потребителей, обладающих покупательской способностью и проявляющих интерес к определенному виду продукции или услуг.

Виды рыночного спроса и его определение

При открытии собственного бизнеса необходимо понимать, у какой группы людей или предприятий продукция будет пользоваться спросом с наибольшей вероятностью.

Исходя из конечного потребителя, потенциальный рынок может быть промышленным или гражданским. Промышленный рынок будет основной аудиторией, если выпускаемая продукция не является конечной и используется в качестве сырья. Если товар или услуга – конечный продукт, то потенциальный рынок будет состоять из предполагаемых потребителей итогового результата.

Определение потенциального сегмента

Определить потенциальный сегмент поможет подробный анализ рынка. В первую очередь, необходимо оценить предполагаемый масштаб будущей хозяйственной деятельности. Широта рынка может быть в масштабах страны, отдельного региона, конкретной отрасли (например, поставка сырья для фармакологической промышленности) или определенной группы потребителей.

Определить потенциальный сегмент поможет подробный анализ рынка. В первую очередь, необходимо оценить предполагаемый масштаб будущей хозяйственной деятельности. Широта рынка может быть в масштабах страны, отдельного региона, конкретной отрасли (например, поставка сырья для фармакологической промышленности) или определенной группы потребителей.

После определения масштаба ведения деятельности, анализируется сам сегмент. Это происходит с помощью оценки по следующим признакам:

- Демографические – возрастная группа, половая принадлежность, уровень образования, национальный признак. По этой группе характеристик можно определить предпочтения потенциального рынка касательно дизайна продукции, уровня обслуживания и другие критерии;

- Производственные – периодичность поставки, исходя из предполагаемого спроса, объем дозировки, способы доставки, вид упаковки и т.д.;

- Географические – климатические условия проживания целевой аудитории, плотность населения в выбранном сегменте, экологические особенности, тип территории.

При правильном определении потенциального рынка, возможно провести анализ предполагаемого спроса на товар или услугу, а также оценить потребности. Определение потенциального рынка также позволит получить следующие данные:

- Емкость рынка, определяющая масштаб группы потребителей и необходимую мощность для осуществления производства;

- Каналы сбыта итоговой продукции, которые позволят сформировать будущую сеть распределения товара;

- Устойчивость потенциального сегмента – позволит проанализировать целесообразность масштабного производства и оценить эффективность выбранного вида деятельности;

- Размер предполагаемой прибыли, позволяющий рассчитать рентабельность хозяйственной деятельности организации в выбранном потенциальном сегменте;

- Конкуренты, данные о которых позволят понять их слабые и сильные стороны и принять решение относительно линии стратегии и создать отличительные качества товара.

Оценка прибыльности потенциального рынка

Для привлечения инвесторов, а также для оценки рентабельности, выбранного вида деятельности проводится оценка потенциального рынка следующими способами:

Для привлечения инвесторов, а также для оценки рентабельности, выбранного вида деятельности проводится оценка потенциального рынка следующими способами:

- Поверхностная оценка потенциального рынка. Анализ таким способом носит субъективный характер и не может гарантировать того, что цифры, полученные в поверхностных расчетах, будут соответствовать действительности. Прибыльность в этом случае гипотетическая. Как правило, для этого используются данные сторонних агентств;

- Внутренняя оценка. Результаты такого анализа более обоснованы, так как основываются на потенциале компании. Для расчета прибыльности потенциального рынка может использоваться количество заказов, привлекаемых одним сотрудником, затраты на привлечение одного клиента и другие данные;

- Сравнительная оценка. Способ основан на анализе данных похожих компаний-конкурентов. Однако, информация не всегда актуальна. Компании, действующие на потенциальном сегменте, как правило, не распространяют информацию касательно своей отчетности;

- Оценка на основе роста потенциального рынка. Данные для анализа можно получить в аналитических обзорах и прогнозах. На основании уровня роста создается стратегия развития для получения максимальной прибыли.

Целесообразнее проанализировать потенциальный рынок всеми возможными способами. После получения данных выводится их средняя величина. Только после этого возможно определить насколько потенциальный рынок будет эффективен, а производство – рентабельно.

Немкина Е.А.

Потенциал роста рынка сельскохозяйственной продукции России

В последнее время можно наблюдать активный рост сельскохозяйственного сектора экономики России. Так, если обратиться к статистическим данным, то можно заметить, что в последние годы, несмотря на негативное воздействие мировых экономических тенденций, аграрный сегмент российской экономики продолжал динамично развиваться.

Так, например, если обратиться к рис. 1 и 2, то можно отметить, что, несмотря на кризисные явления в экономике страны, аналитики прогнозируют устойчивый рост аграрного сегмента экономики России, как в денежном, так и в натуральном выражении. Предполагается, что к 2012 году объемы рынка сельскохозяйственной продукции должны увеличиться на 38,6% в денежном и 14,4% в товарном выражении по сравнению с показателями 2007 года, выбранного в качестве точки отчета. Все это свидетельствует о позитивной динамике развитии сельского хозяйства страны, а также о существовании «запаса прочности» анализируемого рынка как фактора противодействия кризисным явлениям в мировой экономике.

Рис. 1 Объем рынка сельскохозяйственной продукции России в денежном выражении

Источник: по материалам

Основанием для такого прогноза может являться анализ развития рыночной ситуации на изучаемом рынке в течение последних нескольких лет. С одной стороны, можно утверждать, что на рынке сельскохозяйственной продукции России в течение последних лет наблюдался стабильный рост, причем как в денежном, так и в товарном выражении. Обратившись к рис. 3, можно отметить, что трендовые значения развития рыночной ситуации указывают на восходящий характер развития рыночных тенденций.

Рис. 2 Объем рынка сельскохозяйственной продукции России в денежном выражении

Источник: по материалам

![]() (1)

(1)

где — среднее значение темпов прироста показателя; Т пр i – значение темпов прироста в i-отчетном периоде; n – число анализируемых отчетных периодов.

В силу того, что прогноз аналитиков, который подвергается изучению, был составлен без учета итоговых показателей 2008 года, то ему соответствовало бы значение около 36% прироста рынка в денежном выражении к 2012 году. Однако в свете сложившейся макроэкономической ситуации такой прогноз представляется несколько необоснованным. С одной стороны, можно предположить увеличение цен на продукцию сельскохозяйственного комплекса. С другой стороны, стагнационные явления в мировой экономике могут послужить фактором понижения объемов рынка сельскохозяйственной продукции в нашей стране.

Для полноты проводимого анализа состояния аграрного сектора российской экономики также обратиться к показателям, характеризующим рынок в натуральном выражении, а не в денежном, так как такой анализ позволяет избавиться от зависимости от уровня цен на сельскохозяйственную продукцию в различных отчетных периодах.

Рыночный потенциал хозяйствующего субъекта

Используя формулу 1, рассчитаем значение среднего показателя прироста рынка сельскохозяйственной продукции в России за период 2003-2007 годов:

Таким образом, расхождение в процессах прироста рынка в денежном и натуральном выражении составляет более 300%. Суммарным выводом из статистического анализа рынка сельскохозяйственной продукции России может являться предположение о том, что данный рынок обладает достаточным потенциалом роста. В частности, такой рост может быть обеспечен за счет развития кооперативных тенденций в сельскохозяйственном предпринимательстве. Высокие темпы роста отрасли делают ее привлекательной для ведения предпринимательской деятельности.

Литература:

1. Шиянов, С. Е. Поиск золотого тельца: проблема формирования региональной системы сельской кредитной кооперации в Ставропольском крае / Шиянов С. Е. // Российское предпринимательство. — 2008. — № 4, вып. 2. — С. 166-170.

Потенциал рынка

Производственный потенциал потребительский потенциал,

Микропотенциал фирмы

Микропотенциал фирмы исследований определяется как сумма мощностей совокупности ее предприятий.

Рыночный потенциал предприятия

Потребительский микропотенциал фирмы ограничивается тем сегментом рынка, на который она ориентируется. Его объем определяется на основе специальных соответствующих контингентов потребителей.

Р=Σ(N i Wi Э х) +F j , (1)

где N i

W i

Эх

F j

Показатель насыщенности рынка

Насыщенность рынка

Нк = Нн+П-В, (2)

где Нк – наличие товаров на конец периода;

Нн

П

В – выбытие товаров за период.

Предыдущая6789101112131415161718192021Следующая

ПОСМОТРЕТЬ ЕЩЕ:

Расчет и анализ потенциала рынка

То или иное состояние рынка в определенной степени зависит от его потенциальных возможностей. Товарное предложение и спрос представляют собой формы функционирования потенциала рынка.

Потенциал рынка – это прогнозная совокупность производственных и потребительских сил, обусловливающих спрос и предложение.

Производственный потенциал выступает в форме возможности произвести и представить на рынок определенный объем товаров (продуктов и услуг). Ему противостоит потребительский потенциал, который проявляется в виде возможности рынка поглотить (т.е. купить) определенное количество продуктов и услуг. Оценка и анализ производст-

венного потенциала входят в круг маркетинговых интересов покупателя, а потребительского – интересует продавца.

Результатом реализации потенциала рынка товаров и услуг являются удовлетворение покупательского спроса, вовлечение товарной массы и массы услуг в сферу обращения и последующий их переход в сферу потребления.

Цель оценки потенциала рынка заключается в характеристике рыночных возможностей как на макроуровне, так и на микроуровне отдельных фирм. Каждой фирме для анализа собственных возможностей нужна оценка общего потенциала рынка, с тем чтобы обоснованно решать вопрос об ориентации на определенный сегмент.

Микропотенциал фирмы (производственной и торгово-сбытовой) – это ее производственные или торговые мощности, предельно возможный объем производства, сбыта или товарооборота.

Микропотенциал фирмы исследований определяется как сумма мощностей совокупности ее предприятий. Потребительский микропотенциал фирмы ограничивается тем сегментом рынка, на который она ориентируется.

Рыночный потенциал

Его объем определяется на основе специальных соответствующих контингентов потребителей.

Принципиальная схема расчета потенциала рынка товаров и услуг сводится к следующим действиям: определяется число производственных и потребительских единиц, исчисляются показатели удельной мощности (покупательной способности) соответственно производства и потребления. В формулу вводятся показатели эластичности предложения и спроса. Можно выделить долю рынка, которая, по расчетным оценкам, достанется конкурентам, могут быть введены показатели, ограничивающие или, наоборот, расширяющие объем производства и потребления.

В общем виде формула потенциала рынка выглядит следующим образом:

Р=Σ(N i Wi Э х) +F j , (1)

где N i – единицы производства или потребления;

W i – показатели мощности единиц (производственной или потребительской);

Эх – эластичность спроса или предложения;

F j – прочие факторы и элементы потенциала;

Потребительский потенциал характеризуется емкостью рынка. Этот показатель близок к объему спроса, но не вполне тождественен ему.

Показатель насыщенности рынка играет и самостоятельную роль в конъюнктурном анализе, поскольку он оказывает сильное влияние на цикличность рынка, ограничивая спрос.

Насыщенность рынка – это степень обеспеченности потребителей товарами, определяемая или экспертным путем, или на основе выборочного исследования домашних хозяйств.

Для товаров длительного пользования используется балансовый метод расчета:

Нк = Нн+П-В, (2)

где Нк – наличие товаров на конец периода;

Нн – наличие товара на начало периода;

П – покупка (поступление) товаров за период;

В – выбытие товаров за период.

При этом выбытие рассчитывается по нормативам средней продолжительности службы товара. Физический и моральный износы вызывают так называемый спрос на замену.

Под насыщенностью рынка понимают также наличие товаров в торговой сети в свободной продаже.