Традиционно объекты капитальных вложений принято ассоциировать с инвестиционными проектами. Согласно Закону "Об инвестиционной деятельности..." инвестиционный проект – это обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектно-сметная документация, разработанная в соответствии с законодательством РФ и утвержденными в установленном порядке стандартами (нормами и правилами), а также описание практических действий по осуществлению инвестиций (бизнес-план).

Данное определение затрудняет использование важных терминов и характеристик инвестиционного проекта. Действительно, как следует из приведенного текста Закона, инвестиционный проект – это, прежде всего, комплексный план мероприятий, направленных на создание нового или модернизацию действующего производства товаров (работ, услуг) с целью получения экономической выгоды. Исходя из этого, сложно, например, ввести такие основополагающие понятия как "эффективность инвестиционного проекта", "денежные потоки ИП", "окупаемость ИП" и т.п.

Термин "проект" понимается в двух смыслах :

- как комплект документов, содержащих формулирование цели предстоящей деятельности и определение комплекса действий, направленных на достижение поставленной цели;

- как сам комплекс действий (работ, услуг, приобретений, управленческих операций и решений), направленных на достижение сформулированной цели.

В инвестиционной теории и практике термин "проект" обычно применяется во втором смысле.

Инвестиционный проект (ИП) в "Методических рекомендациях..." определяется так же, как и в Законе "Об инвестиционной деятельности...".

Согласно "Методическим рекомендациям..." в основе любого инвестиционного проекта всегда находится некий проект как комплекс работ, услуг, направленных на достижение инвестиционных целей, а инвестиционный проект дает описание данного проекта с точки зрения экономической целесообразности его реализации. Следовательно, инвестиционный проект всегда порождается некоторым проектом (в смысле второго определения), обоснование целесообразности и характеристики которого он содержит. В связи с этим иод теми или иными свойствами, характеристиками, параметрами ИП (продолжительность, реализация, денежные потоки и т.п.) понимаются соответствующие свойства, характеристики, параметры порождающего его проекта. Иными словами, при оценке приемлемости ИП строительства и эксплуатации, например, бензоколонки, следует полагать, что имеется комплекс работ (проект) по возведению бензоколонки, описание которого закреплено в инвестиционном проекте. Тогда под "эффективностью инвестиционного проекта" бензоколонки понимается эффективность проекта как комплекса работ.

Классификация инвестиционных проектов

Важнейшим критерием классификации является степень взаимного влияния инвестиционных проектов друг на друга, под которым понимается взаимосвязь решений и результатов но одному проекту от решений, принимаемых по другому проекту: считается, что проект А влияет на проект В, если для принятия решений по проекту А необходимо учитывать решения по проекту В (и наоборот – если для принятия решений по проекту В надо учитывать решения по проекту А).

По взаимному влиянию друг на друга инвестиционные проекты можно разделить на следующие виды.

Независимые инвестиционные проекты – когда решение о принятии одного проекта не влияет на решение о принятии другого ИП.

Для того чтобы инвестиционный проект А был независим от проекта В, необходимы, по крайней мере, два условия:

- – должны быть технические возможности осуществить проект Л вне зависимости от того, будет или не будет принят проект В. Например, технически можно наладить производство оконных рам без реализации проекта по производству оконных стекол. Точно так же с технической точки зрения можно реализовать проект строительства бензоколонки без учета решений по проекту строительства, положим, детского сада;

- – на доходы, ожидаемые от проекта А, не должны влиять решения, принимаемые по проекту В.

Если рассмотреть приведенные выше пары инвестиционных проектов, то очевидно, что и по этому условию проекты строительства бензоколонки и детского сада не взаимосвязаны – трудно представить, что доходы владельцев бензоколонки обусловлены результатами функционирования детского сада. Что же касается первой пары проектов – производства оконных рам и оконных стекол, то вывод об отсутствии взаимосвязи их доходов представляется неверным.

Оправданным является как раз предположение, что эти два проекта необходимо реализовывать одновременно.

Иногда фирма из-за отсутствия финансовых средств не может одновременно осуществить два проекта. В такой ситуации принятие одного проекта повлечет за собой отклонение второго. Однако называть проекты зависимыми только на том основании, что у инвестора не хватает средств для их совместной реализации, было бы некорректным. Действительно, если у фирмы нет финансовых возможностей одновременно построить бензоколонку и детский сад, то из-за этого данные проекты не станут взаимозависимыми.

Зависимые инвестиционные проекты – к ним относятся такие проекты, для которых решение осуществить один проект воздействует на другой проект, т.е. денежные потоки по проекту А меняются в зависимости от того, принят или отклонен проект В.

Зависимые проекты можно подразделить на несколько видов.

- 1. Альтернативные (взаимоисключающие) проекты – когда два или более анализируемых проектов не могут быть реализованы одновременно, и принятие одного из них автоматически означает, что остальные проекты не могут быть реализованы. Например, на выделенном участке земли могут быть построены либо цех, либо столовая, либо стоянка для автомобилей – принятие одного из этих проектов автоматически делает невозможным осуществление других.

- 2. Взаимодополняющие проекты,

когда реализация нескольких проектов может происходить лишь совместно. Значительный интерес представляют два вида взаимодополняющих проектов:

- а) комплиментарные проекты – в этом случае принятие одного инвестиционного проекта приводит к росту доходов по другим проектам. Примером комплиментарных проектов могут служить рассмотренные выше проекты производства оконных рам и оконного стекла;

- б) проекты, связанные отношениями замещения, когда принятие нового проекта приводит к некоторому снижению доходов по одному или нескольким действующим проектам. Отношениями замещения связаны, например, проект выпуска товаров длительного пользования (электроинструмента) и дополняющий его проект производства по ремонту этого инструмента. Действительно, производитель электроинструмента понимает, что он столкнется с трудностями сбыта своей продукции, если не будут открыты мастерские по его ремонту. Но для фирмы-производителя идеальной являлась бы ситуация, когда отсутствовала возможность ремонта и при любой неисправности электроинструмента он заменялся бы на новый экземпляр.

Вторым критерием классификации инвестиционных проектов является срок их реализации (создания и функционирования). По этому критерию инвестиционные проекты делятся на три вида:

- 1) краткосрочные инвестиционные проекты – срок реализации до трех лет;

- 2) среднесрочные инвестиционные проекты – срок реализации три–пять лет;

- 3) долгосрочные инвестиционные проекты – срок реализации свыше пяти лет.

Третий критерий классификации проектов – их масштаб. Следует учитывать, что масштаб инвестиционного проекта характеризует его общественную значимость, которая определяется влиянием результатов реализации проекта на хотя бы один из внутренних или внешних рынков (финансовых, товаров и услуг, ресурсов), а также на экологическую и социальную обстановку. С точки зрения масштаба проекты рекомендуется подразделять на следующие виды.

- 1. Глобальные инвестиционные проекты, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию во всем мире или в большой группе стран. Примером таких проектов может служить строительство континентальных нефте- и газопроводов, создание системы глобальной сети обмена информацией, формирование прямого железнодорожного транзита Восток – Запад и т.п.

- 2. Народнохозяйственные инвестиционные проекты , влияющие на всю страну в целом или ее крупные регионы (Урал, Поволжье), и при их оценке можно ограничиться учетом только этого влияния. К проектам такого масштаба можно отнести общефедеральные автомобильные дороги и железнодорожные ветки, крупные электростанции и т.п.

- 3. Крупномасштабные инвестиционные проекты, охватывающие отдельные отрасли или крупные территориальные образования (субъект Федерации, города, районы), и при их оценке можно нс учитывать влияние этих проектов на ситуацию в других регионах или отраслях – строительство крупных предприятий, мостов, региональных информационных систем и т.п.

- 4. Локальные инвестиционные проекты , действие которых ограничивается рамками данного предприятия, реализующего ИП. Их реализация не оказывает существенного влияния па экономическую, социальную и экологическую ситуацию в регионе и не изменяет уровень и структуру цен на товарных рынках.

Следует иметь в виду, что глобальные, народнохозяйственные и крупномасштабные проекты относятся к общественно значимым проектам, результаты реализации которых важны для общества в целом. Локальные проекты не считаются общественно значимыми.

Четвертым критерием классификации инвестиционных проектов является их основная направленность. Направленность инвестиционного проекта зависит от его целей. С точки зрения данного критерия инвестиционные проекты можно разделить на следующие виды:

- коммерческие инвестиционные проекты , главной целью которых является получение прибыли;

- социальные инвестиционные проекты , ориентированные на решение, например, проблем безработицы в регионе или социальной адаптации бывших военнослужащих и т.п.;

- экологические инвестиционные проекты, основная направленность которых – улучшение среды обитания людей, а также флоры и фауны, например, закладка парка, строительство очистных сооружений, рекультивация земель и т.п.

Соответствующая классификация проектов позволяет фирмам целенаправленно проводить инвестиционную политику, рационально использовать финансовые и иные ресурсы, добиваться оптимального соотношения затрат на проект и полученных от него результатов.

- "Методические рекомендации по оценке эффективности инвестиционных проектов". Официальное издание. М.: Экономика, 2000. С. 104.

На практике большинство инвестиционных проектов являются конфликтующими, или иначе говоря, конкурирующими. В этой ситуации предприятие сталкивается с необходимостью выбора проекта не просто по критериям экономической эффективности, а в сравнении с другими проектами, т.е. требуется оценка относительной эффективности инвестиций.

Конкурирующие проекты бывают двух видов: независимые и альтернативные.

К независимым относят проекты разного целевого назначения. Вопрос их принятия (или непринятия) решается не только на основании значений показателей экономической эффективности проекта, но и наличием инвестиционных ресурсов у предприятия.

Инвестиции называются альтернативными (или взаимоисключающими), когда приемлемые инвестиционные проекты не могут быть реализованы одновременно, т.е. принятие одного из них исключает возможность принятия другого.

При оценке альтернативных проектов выбор осуществляется на основе показателей PP (DPP), NPV, IRR и т.д. Если два проекта являются независимыми, тогда перечисленные выше критерии дают одинаковый результат в отношении принятия или отклонения проекта. Если анализируются альтернативные проекты, то могут быть сделаны диаметрально противоположные выводы о целесообразности их включения в план. Например, согласно показателям NPV, PI и IRR проекты могут быть отклонены как неэффективные, а согласно показателям PP и ARR ― приняты. В этом случае обычно рекомендуется брать за основу критерий NPV. Предпочтительность чистой текущей стоимости обусловливается тем, что основной целью компании является максимизация ее стоимости. Вместе с тем на практике данная цель далеко не всегда является доминирующей. Часто предпочтение отдается внутренней норме прибыли (IRR), так как принятие решений по инвестициям легче принимать, основываясь на относительных оценках. В любом случае, оценивая привлекательность инвестиции, инвестор, часто отталкивается от субъективных оценок используемых экономических показателей и риска. И, скажем, в ситуации острой потребности в денежных средствах, приоритетным может оказываться минимизация срока окупаемости.

В условиях многокритериального выбора наиболее приемлемой инвестиции можно воспользоваться следующими рекомендациями:

Во-первых, должен быть выбран один, наиболее важный с точки зрения стратегии предприятия показатель и по нему осуществлен выбор единственного проекта.

Во-вторых, необходимо на основе привлечения информации сформулировать дополнительные критерии, которые отражают требования стратегии предприятия к инвестиционной политике.

Многочисленные исследования практики принятия решений по инвестициям говорят о том, что наиболее распространены критерии NPV и IRR. К сожалению, бывают ситуации, когда данные показатели конфликтуют друг с другом. Предпосылка конфликта в том, что ценность денежных потоков зависит от процентной ставки, по которой будут реинвестироваться денежные потоки. В случае с NPV дисконтирование проводится по цене капитала, тогда как использование критерия IRR означает наличие у предприятия проектов с доходностью IRR.

Критерий IRR имеет смысл для проектов с одним чередованием знака (переход с минуса на плюс) потока денежных средств по проекту. Значения показателей NPV и IRR согласованы, если чистая текущая стоимость положительна. Если это не так, то можно найти ставку дисконтирования, при которой оба проекта имеют одинаковые NPV. Абсцисса точки пересечения, показывающая значение ставки дисконтирования, при которой два альтернативных проекта имеют одинаковый NPV, называется точкой Фишера . Точка Фишера разделяет ситуации, когда принятие решения об экономической привлекательности проекта на основе критерия NPV зависит от значения ставки дисконтирования.

Исходные ключевые положения

С позиции управленческого персонала предприятия инвестиционные проекты более дифференцированно, чем это было сделано в главе 2, могут быть классифицированы по следующим основаниям:

Тип предполагаемых доходов - сокращение затрат, дополнительные доходы от расширения традиционных производств и технологий, выход на новые рынки сбыта, экспансия в новые сферы бизнеса, снижение риска производства и сбыта, социальный эффект; "

Отношения взаимозависимости - взаимозаключающие (альтернативные) проекты, отношения комплементарности, замещения, экономической независимости;

Тип денежного потока - ординарный, неординарный. Два анализируемых проекта называются независимыми, если решение о принятии одного из них не влияет на решение о принятии другого.

Два анализируемых проекта называются альтернативными, если они не могут быть реализованы одновременно, т.е. принятие одного из них означает, что второй проект должен быть автоматически отвергнут.

Проекты связаны между собой отношениями комплементарно-сти, если принятие нового проекта способствует росту по одному или нескольким другим проектам.

Проекты связаны между собой отношениями замещения, если принятие нового проекта приводит к некоторому снижению доходов по одному или нескольким действующим проектам.

Поток средств называется ординарным, если он состоит из исходных инвестиций, сделанных единовременно или в течение нескольких последовательных базовых периодов, и последующих притоков денежных средств. Если притоки денежных средств чередуются в любой последовательности с их оттоками, поток называется неординарным.

Инвестиционные проекты различаются по степени риска: наименее рисковые проекты, выполняемые по государственному заказу; наиболее рисковые проекты, связанные с созданием новых производств и технологий.

Администрирование инвестиционной деятельности включает этапы: планирования, продвижения, реализации проекта, контроля, оценки, анализа результатов.

Критическими моментами в процессе составления бюджета капиталовложений являются: прогнозирование объемов реализации с учетом возможного спроса на продукцию (поскольку большая часть проектов связана с дополнительным запуском продукции); оценка притоков денежных средств по годам; оценка приемлемого значения цены капитала, используемого в том числе и в качестве коэффициента дисконтирования.

Анализ возможной емкости рынка сбыта продукции, т.е. прогнозирование объема реализации, чрезвычайно важен, поскольку ее недооценка может привести к потере определенной доли сбыта, а переоценка - к неэффективному использованию введенных по проекту производственных мощностей, т.е. к неэффективности сделанных капиталовложений.

Цена капитала, привлекаемого для финансирования проекта, может меняться (как правило, в сторону увеличения) в силу разных обстоятельств. Это означает, что проект, принимаемый при одних условиях, может стать невыгодным при других. Различные проекты неодинаково реагируют на увеличение цены капитала. Так, проект, в котором основная часть притока денежных средств падает на первые годы реализации, т.е. возмещение сделанных инвестиций осуществляется

более интенсивно, в меньшей степени чувствителен к удорожанию цены за использование источников средств.

Инвестиционные проекты, анализируемые в процессе составления бюджета капиталовложений, имеют определенную логику:

Чаще всего анализ ведется по годам;

Предполагается, что весь объем инвестиций делается в конце года, предшествующего первому году генерируемого проектом притока денежных средств;

Приток (отток) денежных средств имеет место в конце очередного года;

Коэффициент дисконтирования, используемый для оценки проектов, должен соответствовать продолжительности периода, заложенного в основу инвестиционного проекта (например, годовая ставка берется только в том случае, если продолжительность периода год).

Методы оценки и анализа проектов подразделяются на две категории:

1) основанные на дисконтированных оценках;

2) основанные на учетных оценках.

Применение методов оценки и анализа проектов предполагает множественность используемых прогнозных оценок и расчетов. Чем продолжительнее во времени проект, тем более неопределенным и рисковым становится приток денежных средств последних лет его реализации.

Критерии оценки проектов

Основными критериями, используемыми в оценке инвестиционных проектов, являются:

Чистыйприведенныйэффект (NetPresent Value-NPV);

Индекс рентабельности инвестиций (ProfitabilityIndex-PI);

Внутренняя норма доходности (Internal Rate of Return-IRR);

Модифицированная внутренняя норма прибыли (ModifiedInter-nalRate of Return-MIRR);

Срок окупаемости инвестиций (Playback Period - PP). Критерий NPV показывает следующее:

если NPV если NPV = 0, то в случае принятия проекта благосостояние владельцев предприятия увеличится.

Критерий PI характеризует доход на единицу затрат; именно этот критерий наиболее предпочтителен, когда необходимо упорядочить независимые проекты для создания оптимального портфеля в случае ограниченности сверху общего объема инвестиций.

Критерий IRR показывает максимальный уровень затрат, который может быть ассоциирован с данным проектом, т.е. если цена капитала, привлекаемого для финансирования проекта, больше IRR, то проект может быть выполнен только с убытком, следовательно, он неприемлем.

Критерий MIRR представляет собой коэффициент дисконтирования, уравнивающий приведенную стоимость оттоков денежных средств (инвестиций) и наращенную величину притоков, причем операции дисконтирования оттоков и наращения притоков выполняются с использованием цены капитала проекта.

Критерий РР показывает число базовых периодов, за которое исходная инвестиция будет полностью возмещена за счет генерируемых проектом притоков денежных средств. Если базовый период - год, чаще всего расчет идет по годам, однако можно выделять и дробную часть года, если абстрагироваться от исходного предположения, что приток денежных средств осуществляется в конце года.

Критерий NPVотражает прогнозную оценку изменений экономического потенциала предприятия в случае принятия рассматриваемого проекта и аддитивен в пространственно-временном аспекте, т.е. NPV различных проектов можно суммировать для нахождения общего эффекта.

Критерий IRR показывает лишь максимальный уровень затрат, который может быть ассоциирован с оцениваемым проектом, в частности, если IRR двух альтернативных проектов больше цены привлекаемых для их реализации источников средств, то выбор лучшего из них по критерию IRR невозможен. Данный критерий не обладает свойством аддитивности. Для неординарных денежных потоков IRR может иметь несколько значений.

Критерий NPV предполагает дисконтирование денежного потока по цене капитала проекта, а критерий IRR - по ставке, численно равной IRR.

При расчете NPV, как правило, используется постоянная ставка дисконтирования, однако при некоторых обстоятельствах возможно использование индивидуализированных по годам коэффициентов дисконтирования.

В отличие от критерия IRR критерий MIRR позволяет анализировать неординарные денежные потоки.

Критерий РР не учитывает влияния доходов последних периодов, выходящих за пределы срока окупаемости. Он не позволяет делать различия между проектами с одинаковой суммой кумулятивных доходов, но разным распределением ее по годам. Данный критерий не обладает свойством аддитивности. В отличие от других критериев крите-

б. Попов Ё. М., Ляпунов С. И.

рий РР позволяет давать оценки (хотя и грубые) ликвидности и рискованности проекта.

Критерии NVP, IRR, PI, СС связаны очевидными соотношениями:

если NPV> О, то IRR > СС и PI > 1;

если NPV еслиNPV= 0, тоШ? = ССиР1= 1,

где СС - цена капитала, привлекаемого для реализации проекта.

При анализе альтернативных проектов критерии NPV, PI, IRR, MIRR могут противоречить один другому, т.е. проект, принятый по одному критерию, может быть отвергнут по другому критерию.

Две основные причины определяют возможные противоречия между критериями:

1) масштаб проекта, т.е. элементы денежных потоков одного проекта значительно (на один или несколько порядков) отличаются от элементов другого;

2) интенсивность потока денежных средств т.е. приходится ли основная доля общей суммы денежных поступлений преимущественно на первые или последние годы жизни проекта.

Критерий NPV является наиболее универсальным и предпочтительным при анализе инвестиционных проектов, поскольку именно он характеризует возможный прирост благосостояния владельцев предприятия.

Основной его недостаток в том, что это абсолютный показатель, а потому он не может дать информации о так называемом резерве безопасности проекта.

Имеется в виду следующее: если допущена ошибка в прогнозе денежного потока, насколько велика опасность превращения проекта из прибыльного в убыточный?

Информацию о резерве безопасности проекта дают критерии IRR и PI. Так, при прочих равных условиях, чем больше IRR по сравнению с ценой капитала по проекту, тем больше резерв безопасности.

Возможны и такие проекты, которые носят только затратный характер, т.е. не оказывают влияния на приток денежных средств. В этом случае применяются те же критерии, только по отношению к потоку, характеризующему текущие затраты по годам.

Для анализа проектов нередко используется график МРУ как функция цены капитала. Этот график:

Представляет собой нелинейную зависимость;

Пересекает ось ординат в точке, равной сумме всех элементов недисконтированного денежного потока, включая величину исходных инвестиций;

Пересекает ось абсцисс в точке, соответствующей IRR проекта;

Может иметь несколько точек пересечения для неординарных потоков.

Точка Фишера является пограничной точкой на оси абсцисс графика NPV, разделяющей ситуации, улавливаемые критерием NPV и не улавливаемые критерием IRR.

Если значение цены капитала находится за точкой Фишера, то критерии NPV и IRR дают одинаковые результаты при оценке альтернативных инвестиционных проектов. Если цена капитала меньше величины в точке Фишера, то критерии NPVn IRR противоречат друг другу.

Значение в точке Фишера численно равно IRR приростного потока, т.е. потока, составленного из разностей соответствующих элементов расходных потоков. Для ее нахождения необходимо составить гипотетический проект (приростный поток) и определить IRR этого проекта.

Для сравнительного анализа проектов различной продолжительности применяются методы наименьшего общего кратного, бесконечного повторения сравниваемых проектов, эквивалентного аннуитета.

В условиях инфляции корректируется либо прогнозный денежный поток, либо коэффициент дисконтирования.

Анализ инвестиционных проектов в условиях риска выполняется одним из методов: безрискового эквивалента или скорректированного на риск коэффициента дисконтирования.

Оптимизация бюджета капиталовложений имеет место всякий раз, когда по некоторым причинам размер инвестиций ограничен сверху.

График инвестиционных возможностей (Investment Opportunity Schedule - IOS) - графическое изображение анализируемых проектов, расположенных в порядке снижения внутренней нормы доходности IRR.

График предельной цены капитала (Marginal Cost of Capital - MCC) - графическое изображение средневзвешенной цены капитала как функции объема привлекаемых финансовых ресурсов.

Значение предельной цены капитала показателя используется в качестве оценки минимально допустимой доходности по инвестициям в проекты средней степени риска.

В зависимости от вида ограничения в процессе бюджетирования может выполняться пространственная или временная оптимизация.

Примеры принятия решения об инвестировании проекта

Задача 1. Сравните по критериям NPV, IRR И РР два бизнес-проекта, если цена капитала 13%:

А 20 000 7 000 7 000 7 000 7 000

Б 25 000 2 500 5 000 10 000 20 000

Задача 2. Величина требуемых инвестиций по бизнес-проекту равна 18 ООО дол. США, предполагаемые доходы: в первый год - 1500 дол. США, в последующие 8 лет - по 3600 дол. США ежегодно. Оцените целесообразность принятия проекта, если цена капитала

Задача 3. Величина инвестиций - 1 млн руб.; прогнозная оценка генерируемого по годам дохода (тыс. руб.): 344; 395 - 393; 322.

Рассчитайте значения показателей IRR И MIRR, если цена капитала равна 10%

Задача 4. Компания намерена инвестировать до 65 млн руб. в следующем году. Подразделения представили свои предложения по возможному инвестированию (в млн руб.). Проект Размер инвестиций IRR NPV А 50 15 12 В 35 19 15 С 30 28 42 D 25 26 1 Е 15 20 10 F 10 37 11 G 10 25 13 Я 1 18 0,1 Выберите наиболее приемлемую комбинацию проектов, если в качестве критерия используется:

а) внутренняя норма доходности (IRR);

б) чистый приведенный эффект (NPV);

в) индекс рентабельности инвестиций (PI).

Ответы к задачам

1. Для проекта: AW= 821, IRR = 15%, РР = 2,6 года.

2. Проект следует принять.

3. RR = \1%,MIRR = 14%.

4. a) F+ С + D; б) С + В; в) С + G + F+ Е.

Определение доли инвесторов в прибыли проекта

Эффективная бизнес-идея, будучи реализованной, приводит к получению и предприятием, и инвестором достаточной ожидаемой прибыли. Общая модель для определения долей предприятия и инвестора в общей норме прибыли может иметь следующий вид: КИ + КП = ОК; (4.1) ПИ + ПП = ОП; (4.2) ПИ: КИ > Лтш; (4.3) ПП: КП > Ачтф, (4.4) где КИ - капитал инвестора; кп - капитал предприятия; ок - общий капитал, предназначенный для осуществления б изнес- идеи (ОК - КИ + КП); пи - прибыль инвестора; пп - прибыль предприятия; оп - общая прибыль, подлежащая распределению между участника- ми бизнес-проекта (ОП - ПИ + ПП); Ml и - норма прибыли на капитал инвестора; - норма прибыли на капитал предприятия. Учитывая (4.1) и (4.2), можно записать:

Nou = ОП: ОК,

где Nou - общая норма достаточной для предприятия и инвестора прибыли от реализации бизнес-идеи. Из условий (4.1)-(4.4) можно вывести уравнение для определения долей инвестора и предприятия в общей норме прибыли:

NmxdM + NmxdKnZNQn.

Отсюда доли инвестора (^иоп " (Мим х dm): JV0„; ^поп " (Мш х кп) : Won.

где и/ки - доля капитала инвестора;

dKU - доля капитала предприятия. Обычно предприятие сталкивается с ситуацией, когда имеется не одна, а много бизнес-идей. Какая из них оптимальна и способна принести максимальную прибыль? Согласно модели бизнес-планирования это та идея, для которой справедлива целевая функция:

Таким образом, из множества вариантов осуществления бизнес-идеи выбирается тот, который при данном общем капитале и достаточной норме прибыли для инвестора способен принести максимальную общую прибыль. Это означает, что существуют такие эффекты исполь

зования общего капитала, которые не подлежат распределению между инвестором и предприятием, а целиком принадлежат предприятию. Иначе говоря, предприятие в ходе реализации бизнес-идеи совершенствует организацию управления, повышает эффективность снабжения и сбыта, нарабатывает ноу-хау. Эти дополнительные источники дохода обычно служат основой для вознаграждения инициаторов оригинальных бизнес-идей и стимулируют новаторские идеи в области бизнеса.

Учет валютно-финансовых факторов

Во многих случаях финансирование проектов требует как местной, так и иностранной валюты. У многих неконвертируемых денежных единиц более высокие уровни инфляции, чем у конвертируемых. Иностранные инвесторы и банкиры предпочитают читать и анализировать финансовые данные проекта, выраженные в международно признанных денежных единицах.

Когда финансовые институты проявляют интерес к финансовой стороне бизнес-проекта, следует принять во внимание необходимость согласования с ними выбора денежной единицы, которая должна быть использована для представления финансовых данных. Фактически это означает, что все местные затраты (в основном в неконвертируемых денежных единицах) необходимо перевести в согласованные международные (свободно конвертируемые) единицы.

Так как инвестиционное решение заключается в том, чтобы либо принять инвестиционный проект, либо отвергнуть его, то в данной главе будут рассмотрены альтернативные методы оценки и выбора инвестиционного проекта.

Существуют четыре альтернативных метода анализа и выбора инвестиционного проекта, в которых используются следующие критерии его приемлемости:

период окупаемости инвестиций;

внутренняя ставка доходности;

чистая приведенная стоимость;

показатель прибыльности.

Первый из представленных методов является достаточно простым методом оценки привлекательности проекта. Остальные методы более сложны и основаны на методике дисконтирования денежных потоков (discounted cash flow - DCF). Дисконтирование денежных потоков - метод оценки и выбора инвестиционного проекта, который позволяет рассчитать денежные потоки с учетом изменения стоимости денег во времени.

Метод оценки инвестиционного проекта по периоду окупаемости

Период окупаемости инвестиций (payback period - PBP) - период времени, который требуется для того, чтобы суммарные ожидаемые денежные поступления от реализации рассматриваемого нами инвестиционного проекта сравнялись с первоначальной суммой инвестиций.

Период окупаемости инвестиций (PBP) некоторого инвестиционного проекта указывает, сколько лет требуется для того, чтобы вернуть первоначальные инвестиции, исходя из ожидаемых денежных потоков данного проекта Ван Хорн, Джеймс К., Вахович (мл.), Джон М. Основы финансового менеджмента, 11-е издание: Пер. с англ. - М.: Издательский дом «Вильямс», 2005, 992с. с. 447 - 448. .

Пример 1. Допустим, мы хотим определить период окупаемости инвестиций для нового оборудования по переработке сырья. Если компания Faversham Fish Farm при первоначальных денежных расходах, составляющих 100000 $, рассчитывает в течение следующих четырех лет получить чистые денежные потоки, равные 34432 $, 39530 $, 39359 $ и 32219 $, то период окупаемости инвестиций для интересующего нас проекта определяется следующим образом:

Табл.1

|

Денежные потоки, $ |

Денежные потоки (нарастающим итогом), $ |

|

В данном случае год, для которого накопленная сумма не превышает величину первоначальных затрат, второй. Далее рассчитываем ту дополнительную часть денежных поступлений следующего года, которая требуется для того, чтобы "окупить" первоначальные вложения, т.е. из первоначальных инвестиций вычитаем накопленную сумму, полученную на этапе 2 и делим полученный результат на денежные поступления следующего года (для нашего примера получаем: (100000-73962) /39359=0,66). Чтобы получить период окупаемости инвестиций в годичном представлении, нужно взять целое число, которое определилось на этапе 2, и добавить его к дробной части года, которую определили на этапе 3. Таким образом, период окупаемости инвестиций (PBP) в данном примере равняется 2,66 года.

Если вычисленный период окупаемости инвестиций оказывается меньше некоторого максимального периода окупаемости, который считается приемлемым, то соответствующий инвестиционный проект принимается; в противном случае он отвергается.

Основной недостаток описанного выше метода заключается в том, что он не учитывает денежных потоков, возникающих по истечении периода окупаемости инвестиций. Следовательно, с его помощью нельзя измерить рентабельность проекта. Кроме того, данный метод не учитывает изменения стоимости денег во времени. В этом случае просто суммируются денежные потоки безотносительно привязки этих потоков во времени. Наконец, максимальный приемлемый период окупаемости инвестиций представляет собой чисто субъективную оценку инвестиционного проекта.

Таким образом, данный метод оценки привлекательности инвестиционного проекта обладает определенными достоинствами, но его лучше использовать в дополнение к методам дисконтированных денежных потоков Ван Хорн, Джеймс К., Вахович (мл.), Джон М. Основы финансового менеджмента, 11-е издание: Пер. с англ. - М.: Издательский дом «Вильямс», 2005, 992с. с. 449..

Метод оценки инвестиционного проекта по внутренней ставке доходности

Принято считать, что методы дисконтирования денежных потоков служат более объективной основой для оценки и выбора инвестиционных проектов. Эти методы учитывают как величину ожидаемых потоков, так и распределение их во времени. Кроме того, выбирая величину дисконтирования (или минимальную ставку доходности, которая требуется для одобрения инвестиционного проекта - так называемую ставку отсечения (hurdle rate)), мы можем также учитывать риск этого проекта. В трех важнейших методах на основе дисконтирования денежных потоков используются внутренняя ставка доходности инвестиций (internal rate of return - IRR), чистая приведенная стоимость (net present value -NPV) и коэффициент прибыльности (profitability index -PI).

Внутренняя ставка доходности инвестиций (IRR) - ставка дисконтирования, которая уравнивает приведенную стоимость будущих денежных поступлений от реализации инвестиционного проекта и стоимость первоначальных инвестиций. IRR для некоторого проекта представляет собой ставку дисконтирования, которая уравнивает приведенную стоимость будущих денежных поступлений (cash flow - CF) от реализации определенного инвестиционного проекта и стоимость первоначальных инвестиций (initial cash outflow - ICO). Если первоначальные инвестиции, или затраты, происходят в момент времени 0, то внутренняя ставка доходности IRR может быть найдена из следующего уравнения:

Таким образом, IRR представляет собой процентную ставку, которая дисконтирует последовательность будущих чистых денежных потоков - , - уравнивая ее приведенную стоимость с первоначальными инвестициями (ICO) в момент времени 0 Ван Хорн, Джеймс К., Вахович (мл.), Джон М. Основы финансового менеджмента, 11-е издание: Пер. с англ. - М.: Издательский дом «Вильямс», 2005, 992с. с. 449 - 450..

Возвращаясь к примеру 1 данной курсовой работы, перепишем формулу (1) в следующем виде:

Таким образом, необходимо определить такую ставку дисконтирования, которая уравнивала бы приведенную стоимость последовательности будущих денежных потоков с первоначальными инвестициями.

Начиная с 15% -ной ставки дисконтирования, вычисляем приведенную стоимость последовательности будущих чистых денежных потоков.

Для нахождения подходящих коэффициентов приведенной стоимости используем следующую формулу:

Табл.2

15% -ная ставка дисконтирования обеспечивает результирующую приведенную стоимость рассматриваемого проекта, которая превышает первоначальные инвестиции, равные 100000 $. Следовательно, необходимо проверить более высокую ставку дисконтирования, чтобы еще больше уравновесить будущие денежные потоки и снизить их приведенную стоимость до 100000 $. Целесообразно проверить 20% -ную ставку дисконтирования.

Табл.3

20% -ная ставка дисконтирования оказалась слишком большой. Результирующая приведенная стоимость оказалась меньше ожидаемой величины 100000 $.

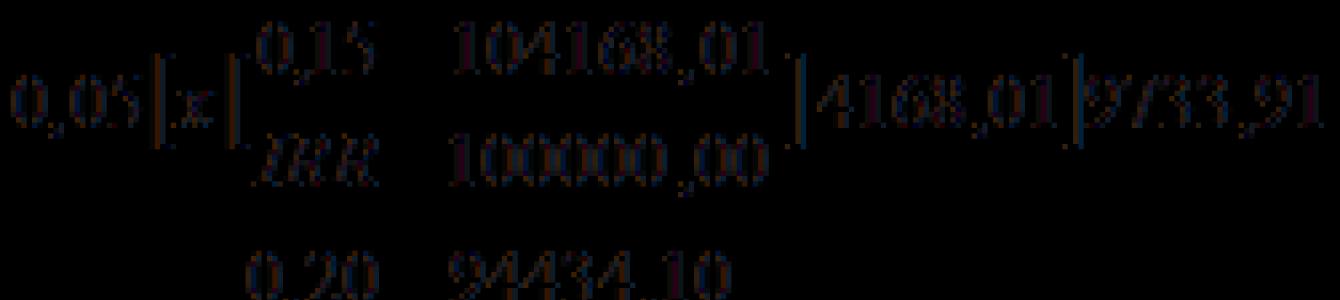

Итак, ставка дисконтирования, которая требуется для того, чтобы дисконтировать последовательность денежных потоков до величины 100000 $, должна находится где-то между значениями 15% и 20%, т.е.104168,01>100000>94434,10. Но для получения действительной ставки целесообразно использовать следующую формулу:

и или 17,14%.

Критерием приемлемости принятия решений, который обычно используется для метода IRR, является сравнение внутренней доходности инвестиций с заданным пороговым значением (ставкой отсечения), или минимальной ставкой доходности, которая требуется для одобрения инвестиционного проекта (hurdle rate). Если IRR превышает эту минимальную ставку, то проект принимается, в противном случае - отвергается Ван Хорн, Джеймс К., Вахович (мл.), Джон М. Основы финансового менеджмента, 11-е издание: Пер. с англ. - М.: Издательский дом «Вильямс», 2005, 992с. с. 452.. Метод оценки инвестиций по чистой приведенной стоимости. Чистая приведенная стоимость (net present value - NPV) инвестиционного проекта представляет собой приведенную стоимость чистых денежных потоков этого предложения минус первоначальные инвестиции, необходимые для его реализации. Математически это выражается следующей формулой:

где - требуемая минимальная ставка доходности, а все другие переменные соответствуют приведенным ранее определениям.

Если чистая приведенная стоимость рассматриваемого инвестиционного проекта оказывается не ниже нуля, проект принимается, в противном случае - отвергается. Еще одним способом выражения критерия приемлемости является вывод о том, что проект будет принят, если приведенная стоимость денежных поступлений превышает приведенную стоимость расходов. Если требуемая минимальная ставка доходности определяет ту доходность, которую, по мнению инвесторов, фирма способна обеспечить в случае реализации рассматриваемого инвестиционного проекта, и фирма принимает предложение, чистая приведенная стоимость которого превышает нулевое значение, то рыночная стоимость акций фирмы должна возрасти. Если, например, требуемая минимальная ставка доходности (рассчитываемая на посленалоговой основе) равняется 12%, то чистая приведенная стоимость применительно к примеру 1 курсовой работы составит:

Т. е. NPV=10768 $ и, следовательно, данный проект целесообразно принять, исходя из метода чистой приведенной стоимости.

Вообще, методы оценки проекта на основе чистой приведенной стоимости и внутреннего коэффициента окупаемости инвестиций дают одно и тоже решение, касающееся приемлемости или неприемлемости соответствующего инвестиционного предложения. Эти два метода - применительно к рассматриваемому примеру инвестиционного проекта данной курсовой работы - можно представить в графическом виде (рис.2). Так как в рассматриваемом примере 1 при нулевом IRR, NPV будет? 45540 $, а IRR = 17,14%, то график зависимости между чистой приведенной стоимостью поступлений проекта и используемой ставкой дисконтирования (профиль NPV) будет иметь следующий вид:

|

Чистая приведенная стоимоть, $ |

Рис.2. Профиль NPV проекта, рассматриваемого компанией Faversham Fish Farm

Профиль NPV (NPV profile) - график, отображающий криволинейную зависимость между чистой приведенной стоимостью поступлений некоторого проекта и используемой ставкой дисконтирования. Когда эта ставка дисконтирования равняется нулю, NPV проекта равняется просто сумме денежных поступлений минус сумма расходов по данному проекту. Если речь идет о традиционном проекте (conventional project) - проекте, сумма денежных поступлений которого превосходит сумму расходов, причем за первоначальными инвестициями следуют денежные поступления, - то наивысшая чистая приведенная стоимость будет достигнута в момент, когда ставка дисконтирования будет равна нулю. По мере увеличения ставки дисконтирования профиль NPV устремляется вниз по криволинейной траектории. В точке, где кривая NPV пересекает горизонтальную ось графика, чистая приведенная стоимость проекта равняется нулю. По определению, ставка дисконтирования в этой точке представляет NPV инвестиций (т.е. при NPV = 0). Для ставок дисконтирования, превышающих внутреннюю ставку доходности инвестиций, NPV проекта будет отрицательной величиной.

Если требуемая минимальная ставка доходности оказывается меньше, чем IRR, то соответствующий инвестиционный проект принимается при использовании любого из этих методов. Допустим, что в примере 1 требуемая минимальная ставка доходности равняется 12%, а т.к NPV проекта несколько превышает 10000$ (NPV = 10768$), то руководствуясь методом чистой приведенной стоимости необходимо принять проект, поскольку NPV проекта больше нуля. Точно также данный проект принимается, если руководствоваться методом IRR, т.к в нашем случае IRR проекта равняется 17,14% и превышает требуемую минимальную ставку доходности (12%). В случаях, когда требуемые минимальные ставки доходности превышают внутреннюю доходность инвестиций, рассматриваемый проект отвергается при использовании любого из указанных методов.

Таким образом, методы NPV и IRR приводят к одному и тому же решению, которое касается приемлемости или неприемлемости соответствующего инвестиционного решения Ван Хорн, Джеймс К., Вахович (мл.), Джон М. Основы финансового менеджмента, 11-е издание: Пер. с англ. - М.: Издательский дом «Вильямс», 2005, 992с. с. 454 - 455..

Метод оценки инвестиционного проекта по коэффициенту прибыльности

Коэффициент прибыльности (profitability index - PI) - это отношение приведенной стоимости будущих чистых денежных потоков проекта к первоначальным инвестициям по этому проекту. Показатель прибыльности можно представить следующим образом:

Приемлемо к примеру 1 получается:

Пока показатель прибыльности будет не меньше 1,00, то соответствующее инвестиционное предложение можно считать приемлемым. Для любого заданного проекта методы чистой приведенной стоимости и показателя прибыльности позволяют принимать одинаковые решения относительно рассматриваемого инвестиционного проекта (т.е. либо принять, либо отвергнуть этот проект). Показатель прибыльности, превышающий 1,00, свидетельствует о том, что приведенная стоимость проекта больше, чем первоначальные инвестиции, а это, в свою очередь, указывает на то, что чистая приведенная стоимость больше нуля. Однако методу чистой приведенной стоимости нередко отдают предпочтение перед методом показателя прибыльности. Причина заключается в том, что чистая приведенная стоимость не только указывает, принимать соответствующий проект или нет, но и выражает абсолютный экономический (денежный) вклад данного проекта в благосостояние акционера. Что же касается показателя прибыльности, то он отражает лишь относительную прибыльность Ван Хорн, Джеймс К., Вахович (мл.), Джон М. Основы финансового менеджмента, 11-е издание: Пер. с англ. - М.: Издательский дом «Вильямс», 2005, 992с. с. 455 - 456..

Трудовые отношения

Должностная инструкция главного инженера, должностные обязанности главного инженера, образец должностной инструкции главного инженера Должностная инструкция главного инженера рэс

Открытие бизнеса

Где можно и где нельзя работать после туберкулеза Где можно работать после

Форекс