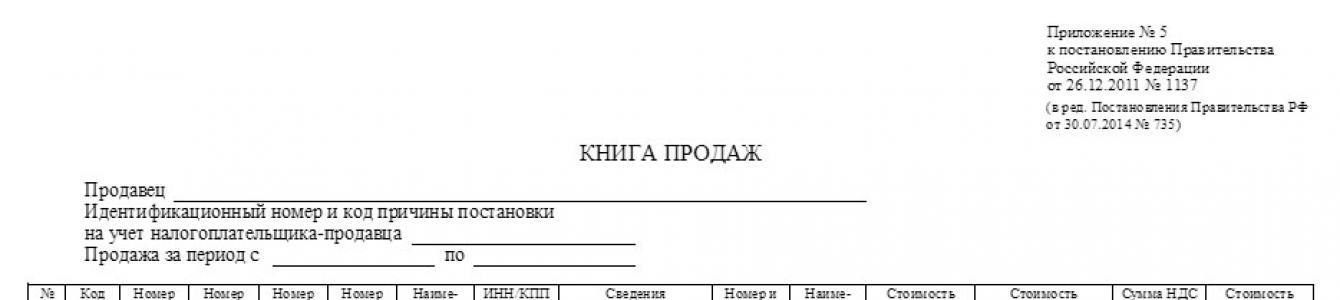

С 2015 г. лица, обязанные платить НДС, сдают в ИФНС декларацию по НДС (в электронной форме) по новой форме

(утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@),

в которой содержится информация о книгах покупок и продаж

(п.п. 5 и 5.1 ст. 174 НК РФ).

Срок сдачи деклараци по НДС и уплаты - не позднее 25 числа.

Новая форма НДС-2015 гораздо объемнее предыдущей.

Связано это с тем, что с 1 января 2015 года пункт 5.1 ст. 174 НК РФ требует включать в декларацию дополнительные сведения, содержащиеся:

- в книге покупок и книге продаж налогоплательщика;

- в журнале учета полученных и выставленных счетов-фактур;

- в выставленных счетах-фактурах.

Таким образом при большом количестве счетов-фактур потребуется заполнять больше разделов (см. Таблицу). Таблица - разделы 8 и 9

| Новый раздел | Комментарий |

| Раздел 8 «Сведения из книги покупок об операциях, отражаемых за истекший налоговый период». |

Этот раздел должны заполнять налогоплательщики (налоговые агенты) в случаях возникновения права на налоговые вычеты за истекший налоговый период (п. 45 Порядка заполнения декларации). В него переносятся данные, которые зафиксированы в книге покупок за отчетный квартал. Так, в частности:

К разделу 8 есть приложение. Его потребуется заполнить, если по истечении налогового периода, за который представляется декларация, в книгу покупок вносились изменения. |

| Раздел 9 «Сведения из книги продаж об операциях, отражаемых за истекший налоговый период». |

Раздел заполняется налогоплательщиками (налоговыми агентами) во всех случаях, когда возникает обязанность по исчислению НДС (п. 47 Порядка заполнения декларации):

|

Книга покупок

покупателем счетов-фактур (в том числе корректировочных, исправленных), выставленных продавцами, в целях определения суммы НДС, предъявляемой к вычету (возмещению). При необходимости внесения изменений в книгу покупок (после окончания текущего налогового периода) аннулирование записи по счету-фактуре, корректировочному счету-фактуре производится в дополнительном листе книги покупок за налоговый период, в котором были зарегистрированы счет-фактура, корректировочный счет-фактура, до внесения в них исправлений. Дополнительные листы книги покупок являются ее неотъемлемой частью.Книга продаж

предназначена для регистрации продавцом счетов-фактур (контрольных лент контрольно-кассовой техники, бланков строгой отчетности при реализации товаров, выполнении работ, оказании услуг населению), а также корректировочных счетов-фактур, составленных продавцом при увеличении стоимости отгруженных (выполненных, оказанных, переданных) товаров (работ, услуг, имущественных прав). По книге продаж определяется сумма НДС, причитающаяся к уплате в бюджет. При необходимости внесения изменений в книгу продаж (после окончания текущего налогового периода) регистрация счета-фактуры (в том числе корректировочного) производится в дополнительном листе книги продаж за налоговый период, в котором были зарегистрированы счет-фактура, корректировочный счет-фактура до внесения в них исправлений. Дополнительные листы книги продаж являются ее неотъемлемой частью. Налоговики определили 13 кодов видов операций по НДС

(см. таблицу).

Налоговики определили 13 кодов видов операций по НДС

(см. таблицу). Данные коды вносятся:

- в графу 2 Книги покупок и Книги продаж

- в графу 3 части 1 «Выставленные счета-фактуры» и графу 4 части 2 «Полученные счета-фактуры»

журнала учета полученных и выставленных счетов-фактур.

Коды видов операций по НДС

для ведения журнала учета полученных и выставленных

счетов-фактур, книги покупок и книги продаж

c 2015Дополнительные коды ПИСЬМО ФНСот 22 января 2015 г. N ГД-4-3/794

|

до 2015ПРИКАЗ ФНСот 14 февраля 2012 г. N ММВ-7-3/83@

|

Журнал учета счетов-фактур

ведется за каждый налоговый период на бумажном носителе либо в электронном виде налогоплательщиками НДС, в том числе исполняющими обязанности налоговых агентов, и лицами, не являющимися налогоплательщиками НДС в случае выставления и (или) получения счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров поручения, договоров комиссии, агентских договоров.

Таблица соответствий новым кодам

Операции |

Старый код |

Дополнительные коды |

| Возврат товара | При возврате товара от покупателя-налогоплательщика НДС надо, как и раньше, применять код 03 | При возврате товара: - компанией, освобожденной от уплаты НДС, применяется код 16; - физлицом – код 17 |

| Корректировка стоимости товара | Прежде специальных кодов для ввоза товара на территорию РФ, корректировок стоимости товара и т.д. не было, поэтому применялся общий код 01 (при отгрузке или приобретении товаров, работ, услуг) | При составлении любого корректировочного счета-фактуры надо использовать код 18 |

| Импорт товара | При импорте товаров предназначены два новых кода: - 19 – при ввозе из стран Евразийского союза (Беларуси, Казахстана и Армении); - 20 – при импорте из других стран |

|

| Услуга оформлена бланком строгой отчетности | Код 23 необходимо применять в случае заявления вычета по командировкам на основании «первички», представленной на бланках строгой отчетности | |

| Отказ от составления счетов-фактур | При продаже товаров (работ, услуг) компаниям, освобожденным от уплаты НДС, по соглашению с ними можно отказаться от выставления счетов-фактур. Тогда применяется код 26 |

Чтобы определить сумму НДС, подлежащую вычету, организация должна вести книгу покупок. В книге покупок покупатели регистрируют выставленные продавцами электронные и (или) составленные на бумажном носителе счета-фактуры (в т. ч. корректировочные, исправленные). Такой подход к ведению книги продолжает действовать и после 1 октября 2017 года.

Книгу покупок в целях определения суммы НДС можно вести в бумажном или в электронном виде по установленному формату (п. 1 Правил ведения книги покупок).

Книгу покупок должны вести все плательщики НДС, кроме тех, кто (п. 3 ст. 169 НК РФ):

- получил освобождение от исполнения обязанностей плательщика НДС;

- ведет только не облагаемые НДС операции (в частности, по реализации товаров, работ или услуг, местом реализации которых территория РФ не признается).

Изменения с 1 октября

Форма и порядок ведения книги покупок определены в приложении 4 к Постановлению Правительства РФ от 26.12.2011 № 1137. Однако с 1 октября 2017 года Форма книги покупок и правила ее ведения изменятся. Это обусловлено вступлением в силу . Далее подробно рассмотрим наиболее важные изменения.

Ввоз товаров из других стран

Поправками предусмотрено, что при ввозе товаров из стран, не входящих в ЕАЭС, в графе 15 следует указывать стоимость этих товаров как в учете. Прежде однозначной позиции на этот счет не было. Так, например, в Письме ФНС России от 20.09.2016 № СД-4-3/17657 отмечалось, что при отражении в книге покупок стоимости товаров, ввезенных на территорию РФ, в графе 15 рекомендуется указывать:

- стоимость товаров, предусмотренную договором (контрактом);

- при отсутствии стоимости в договоре (контракте) следует указывать стоимость, указанную в товаросопроводительных документах;

- при отсутствии стоимости в договоре (контракте) и товаросопроводительных документах нужно стоимость товаров, отраженную в учете.

Больше вопросов возникать не должно. С 1 октября 2017 года в книге нужно фиксировать учетную стоимость ввозимых на территорию РФ товаров (кроме ввоза из стран ЕАЭС).

Ввоз товаров из стран ЕАЭС

В Правила заполнения книги покупок с 1 октября 2017 года внести поправки о том, как нужно заполнять графы при ввозе товаров из стран ЕАЭС. Так, например, в графе 3 «Номер и дата счета-фактуры продавца» следует указывать номер и дату заявления о ввозе товаров и уплате косвенных налогов (с отметками ИФНС об уплате НДС).

Регистрация счетов-фактур на предоплату

С 1 октября 2017 года при регистрации в книге покупок счетов-фактур на предоплату не нужно будет делать пометку «частичная оплата». Ранее требование о необходимости этой фразы было прямо закреплено в порядке заполнения книги покупок:

Как регистрировать авансовые счета фактуры

Начиная с 1 октября 2017 года можно заносить в книгу покупок авансовые счета-фактуры при безденежной форме расчетов. До 1 октября так было делать нельзя.

С 1 октября 2017 года подпункт «д» пункта 19 Правил заполнения журнала покупок признан утратившим силу. В связи с этим, по всей видимости, претензий со стороны ИФНС к вычетам по таким документам больше не будет.

Претензии налоговиков по вычетам, которые основаны на «безденежных» авансовых счетах-фактурах, были не велики и до 1 октября 2017 года. Ведь в Постановлении Пленума ВАС РФ от 30.05.2014 № 33 (в пункте 23) разъяснялось, что Налоговый кодекс РФ не содержит указания на то, что право на вычет налога возникает исключительно при оплате цены приобретаемых товаров (работ, услуг), имущественных прав в денежной форме. Следовательно, покупатель не может быть лишен права на вычет, если аванс уплачен им в безденежной (натуральной) форме. Таким образом, изменения в порядке заполнения книги покупок с 1 октября 2017 года, по сути, лишь закрепили собой позицию судей Президиума ВАС, которая была высказана еще в 2014 году.

Регистрационный номер таможенной декларации

С 1 октября 2017 года графе 13 книги покупок следует указывать не порядковый, а регистрационный номер таможенной декларации. Напомним, что эту графу заполняют, если товар импортный, и его таможенное декларирование предусмотрено правом Евразийского экономического союза. Стоит заметить, что в декларациях по НДС также фиксируют регистрационные номера таможенных деклараций (по строкам 150 раздела 8 и приложений к нему).

Внесение исправлений

Как вносить исправления в книгу покупок? Этот вопрос актуалендля всех. Начиная с 1 октября 2017 года покупатель будет аннулировать и регистрировать исправленный счет-фактуру в дополнительном листе книги покупок в том же квартале, когда был получен первый счет-фактура. Это следует из новой редакции пункта 6 Порядка заполнения дополнительного листа книги покупок.

С 1 октября 2017 года изменены правила регистрации исправленных счетов-фактур в книге покупок. Теперь их можно регистрировать в книге покупок за тот налоговый период, в котором был зарегистрирован счет-фактура до внесения в него исправлений. Прежде вопрос о том, в каком периоде регистрировать исправленный счет-фактуру, не имел однозначного ответа. Налоговики полагали, что покупателю следует регистрировать исправленный счет-фактуру в том квартале, в котором его получил от продавца. Однако суды решали такие споры в пользу налогоплательщиков (см., например, Постановление ФАС Московского округа от 5 октября 2012 № А40-2529/12-90-12).

Новый бланк и образец заполнения

- графа «Сведения о посреднике (комиссионере, агенте)» будет называться “Сведения о посреднике (комиссионере, агенте, экспедиторе, лице, выполняющем функции застройщика);

- графа «Номер таможенной декларации» будет называться «Регистрационный номер таможенной декларации».

Можно сказать, что изменения в форме книги покупок незначительные. Однако, несмотря на это, форму книги покупок с 1 октября 2017 года придется обновить всем налогоплательщикам. Поэтому предлагаем скачать необходимые документы.

Новый бланк дополнительного листа к книге покупок (в ред. Постановления Постановлением Правительства РФ от 19.08.2017 № 981.

Также вы можете заполненный образец книги покупок на бланке, который следует использовать с 1 октября 2017 года.

Счета-фактуры, полученные фирмой, должны быть зарегистрированы в Книге покупок. Выставленные счета-фактуры должны отражаться в книге продаж.

Форма книги покупок и продаж была утверждена Постановлением Правительства РФ от 2 декабря 2000 года № 914. С 2006 г. вступили в силу изменения в 21-ю главу НК РФ, но до сих пор новая форма Книга покупок и продаж не приведена в соответствие с изменениями в Налоговом кодексе.

Официальных разъяснений о порядке ее заполнения нет. Книга покупок и продаж действует в части не противоречащей Налоговому кодексу РФ.

Новые формы книги покупок и продаж утверждены Постановлением Правительства Российской Федерации от 2 декабря 2000 г. N 914 (в редакции постановления Правительства РФ от 11 мая 2006 г. N 283)

После внесения соответствующих изменений в данное Постановление Правительства на нашем сайте можно будет скачать новую форму книги.

Бланк книги покупок

Скачать образец формы книги покупок в MS Excel!

Бланк книги продаж

Скачать образец формы книги продаж в MS Excel!

Данный образец бланка формы книги покупок и продаж программа для бухгалтерии БухСофт заполняет автоматически.

СЛОЖНОСТИ С ПОРЯДКОМ ЗАПОЛНЕНИЯ КНИГИ ПОКУПОК

ЕЕ ВАМ ЗАПОЛНИТ ПРОГРАММА БУХСОФТ!

1. Процедура автоматического заполнения книги покупок начинается с накладывания фильтра по периоду из учета покупок (месяц, квартал). Критерием фильтра является дата счет-фактуры из верхней части формы Учет покупок или дата соответствующей проводки.

2. Порядок заполнения Книги покупок зависит от задействованных видов сделок.

Если вид сделки счета-фактуры «Обычная сделка» или «Оприходование по учетным ценам», Расчеты налоговых агентов , то книга покупок заполняется по следующим проводкам:

- "Зачтен НДС по товарам, работам, услугам" (Д.68.2 К.19.1, 19.2, 19.3 - внутренний номер проводки 133)

- "Зачтен НДС по товарам, работам, услугам", сформированная при погашении кредиторской задолженности, образовавшейся на 01.01.2006 г. (Д.68.2 К.19.6, 19.7 - внутренний номер проводки 134)

- "Восстановлен НДС в связи с возвратом" (Д.68.2 К.62.11 - внутренний номер проводки 135);

Проводка на списание 1/6 суммы накопленного НДС, формируектся автоматически при нажатии на кнопку "НДС 2005" для организаций, применявших до 2006г. учетную политику "по отгрузке". НДС должен быть полностью списан в течение первого полугодия 2006г. (внутреннее название проводки «NDS 2005»).

- "Зачтен НДС по аренде" (Д.68.2 К.19.4 - внутренний номер проводки 130), проводка формируется только для вида сделки Расчеты налоговых агентов/ Федеральная и муниципальная аренда.

Кроме того, в книгу покупок попадают все счета-фактуры, у которых в закладке Оприходование ставка НДС у любого наименования равна 0% или «не обл.»

ПРИМЕР ЗАПОЛНЕНИЯ ПОЛЕЙ КНИГИ ПОКУПОК В ПРОГРАММЕ

Пример заполнения для видов сделок «Обычная сделка», «Оприходование по учетным ценам», "Расчеты налоговых агентов"

Поля книги покупок заполняются по следующим правилам (по номерам колонок):

(1) № п/п – порядковый номер проводки;

(2) Дата и номер с/ф – дата и номер счета-фактуры из верхней части формы Учет покупок, из которого проводка попала в печатную форму Книги покупок.

(3) Дата оплаты с-ф продавца – с 2006 г. поле заполняется только для проводок, которые сформированы при погашении кредиторской задолженности, образовавшейся на 01.01.2006 г. (Д.68.2 К.19.6, 19.7 - внутренний номер проводки 134) или в результате возврата аванса, ранее полученного от покупателя (Д.68.2 К.62.11 - внутренний номер проводки 135). При этом дата оплаты считается равной дате формирования проводки.

А также для проводок "Зачтен НДС по аренде" (Д.68.2 К.19.4 - внутренний номер проводки 130) - при заполнении Книги по этим проводкам в столбце указывается наиболее ранняя из дат:

Дата проводки на оплату (внутренний номер проводки 105 - Д.60.2 (76.7) К.51.1 (любой другой счет оплаты))

Дата проводки на зачет аванса (внутренний номер проводки 104 - Д.60.2 (76.7) К.60.1 (76.10))

(4) Дата принятия на учет товаров – указывается дата оприходования того счета-фактуры, из которого проводка попадает в книгу покупок. Если даты оприходования в счете-фактуре нет (а такое может случится при формировании проводки на возврат денежных средств - внутренний номер 135), то поле остается не заполненным.

(5) Наименование продавца – указывается наименование продавца, выбранного в счете-фактуре.

(5а) ИНН продавца и (5б) КПП продавца – поля заполняются в том случае, если необходимые данные предварительно заведены в справочнике Контрагенты

(6) Страна происхождения товара и номер ГТД - в соответствии с Налоговым кодексом РФ эти поля в книге покупок заполняются только в отношении товаров, страной происхождения которых не является Российская Федерация. В связи с отсутствием в программе в настоящее время автоматического формирования проводок по экспортно-импортным операциям данное поле в Книге покупок не заполняется.

(7) Всего покупок, включая НДС:

Заполнение поля зависит от проводки, по которой добавлена запись в Книгу покупок:

При заполнении по проводке "Зачтен НДС по товарам, работам, услугам" (Д.68.2 К.19.1, 19.2, 19.3 - внутренний номер проводки 133) или по счетам-фактурам со ставкой 0% или «не обл.», в ячейку попадает итоговая сумма Оприходования из выбранного счета-фактры,

При заполнении по проводкам "Зачтен НДС по товарам, работам, услугам", (Д.68.2 К.19.6, 19.7 - внутренний номер проводки 134) и "Восстановлен НДС в связи с возвратом" (Д.68.2 К.62.11 - внутренний номер проводки 135) в ячейку попадает сумма оплаты, по которой сформированы такие проводки;

При заполнении по проводке «NDS 2005», сумма ячейки рассчитывается как сумма столбцов [(8а) + (8б) + (9а) + (9б) +(11а) + (11б)]

При заполнении по проводке "Восстановлен ранее начисленный НДС" (Д.68.2 К.19.6, 19.7. - внутренний номер проводки 4) – сумма ячейки равна сумме проводки "Зачтен аванс" (внутренний номер проводки 3) из того же счета-фактуры, из которого попала проводка "Восстановлен ранее начисленный НДС" и с той же датой;

При заполнении по проводке "Зачтен НДС по аренде" (Д.68.2 К.19.4 - внутренний номер проводки 130), сумма ячейки рассчитывается как сумма столбцов 8(а) + 8(б).

(8а) Стоимость покупок без НДС:

Условия заполнения ячейки

Данная ячейка заполняется при условии, что ставка НДС в оприходовании (хотя бы для одного аналитического наименования) для проводок:

- "Зачтен НДС по товарам, работам, услугам" (Д.68.2 К.19.1, 19.2, 19.3 - внутренний номер проводки 133);

- "Восстановлен ранее начисленный НДС" (Д.68.2 К.19.6, 19.7. - внутренний номер проводки 4);

- "Зачтен НДС по аренде" (Д.68.2 К.19.4 - внутренний номер проводки 130).

Ставка равна 18% или ставка НДС в оплате равна 18% при заполнении Книги покупок по проводкам:

- "Зачтен НДС по товарам, работам, услугам", (Д.68.2 К.19.6, 19.7 - внутренний номер проводки 134);

- "Восстановлен НДС в связи с возвратом" (Д.68.2 К.62.11 - внутренний номер проводки 135).

Порядок отображения данных:

При заполнении по проводке "Зачтен НДС по товарам, работам, услугам" (вн.№ 133), сумма ячейки приравнивается к сумме всех полей «Без НДС» из закладки Оприходования для тех наименований, у которых ставка НДС оказалась равна 18%,

При заполнении по проводкам "Зачтен НДС по товарам, работам, услугам" (вн.№ 134) и "Восстановлен НДС в связи с возвратом" (вн.№ 135), сумма ячейки рассчитывается по формуле:

[Сумма оплаты, по которой сформирована проводка, - Сумма проводки 134 (или 135)]

При заполнении по проводке «NDS 2005», осуществляется проверка ставки НДС у всех наименований в оприходовании, если она для всех наименований совпала и равна 18%, то сумма ячейки рассчитывается по формуле:

сумма ячейки = (Сумма проводки «NDS 2005» х 100: Ставка НДС из оприходования – Сумма проводки«NDS 2005»);

Если обнаружены другие ставки НДС, то сначала рассчитывается доля НДС в оприходовании со ставкой 18% по формуле:

Доля НДС 18% = (Сумма НДС по ставке 18% из оприходования) / Общая сумма НДС из оприходования

Потом считаем сумму ячейки («NDS 2005» х 100: Ставка НДС из оприходования – Сумма проводки«NDS 2005») х Рассчитанная доля НДС

При заполнении по проводке "Восстановлен ранее начисленный НДС" (вн.№ 4) сумма ячейки равна сумме проводки "Зачтен аванс в связи с отргрузкой (вн.№ 3) за вычетом суммы проводки "Восстановлен ранее начисленный НДС" (вн.№ 4);

При заполнении по проводке "Зачтен НДС по аренде" (вн.№ 130), сумма ячейки зависит от того, перечислен в бюджет весь исчисленный по данному счету-фактуре НДС или нет. Если весь исчисленный НДС перечислен, т.е. сумма проводки "Зачтен НДС по аренде" равняется сумме НДС по счету-фактуре в целом (закладка Оприходование), то сумма ячейки равна сумме "Без НДС" по счету-фактуре.

Если сумма перечисленного НДС отличается от суммы исчисленного, то сумма ячейки рассчитывается по формуле:

: 18, где 18 - ставка НДС, используемая при расчете аренды.

толбец заполняется при тех же условиях, что и столбец (8а).

При заполнении по проводке "Зачтен НДС по товарам, работам, услугам" (вн.№ 133), осущется проверка ставки НДС у всех наименований в Оприходовании. Если у всех наименований ставка НДС оказалась одинаковая, то в ячейку попадает сумма 133-й проводки. Если ставки разные, то сумма для ячейки рассчитывается как сумма НДС из закладки Оприходование по всем наименованиям, у которых ставка НДС 18%;

При заполнении по проводкам "Зачтен НДС по товарам, работам, услугам" (вн.№ 134) и "Восстановлен НДС в связи с возвратом" (вн.№ 135), в ячейке указывается сумма этой проводки;

При заполнении по проводке «NDS 2005», осуществляется проверка ставки НДС у всех аналитических наименований в оприходовании. Если в оприходовании у всех наименований ставка НДС = 18%, то сумма ячейки равна сумме проводки «NDS 2005»

Если в закладке Оприходование у разных аналитических наименований ставки НДС не совпадает, то сумма ячейки рассчитывается по формуле:

[сумма проводки «NDS 2005» х доля рассчитанная для ячейки (8а)]

При заполнении по проводке "Восстановлен ранее начисленный НДС" (вн.№ 4) – сумма ячейки равна сумме проводки

(9а) – ячейка заполняется по тем же правилам, что и 8а, с учетом ставки НДС 10%

(9б) – заполнять как 8б, с учетом ставки НДС 10%

(10) (ставка 0%) – ячейка заполняется только для счетов-фактур со ставкой 0%, в ячейке указывается сумма Итого из Оприходования

(11а) и (11б) – ячейки заполняются только для проводок "Зачтен НДС по товарам, работам, услугам" (вн.№ 134) и «NDS 2005», которые могут быть сформированы со ставкой 20%.

(11а) – заполняется по правилам, предусмотренным для столбца (8а), с учетом ставки НДС 20%

(11б) –заполняется по правилам, предусмотренным для столбца (8б), с учетом ставки НДС 20%

(11) –ячейка заполняется только для счетов-фактур, у которых вместо ставки в закладке Оприходование указано «без НДС». В ячейку попадает сумма Итого из оприходования.

ПРОБЛЕМЫ С ПОРЯДКОМ ЗАПОЛНЕНИЯ КНИГИ ПРОДАЖ? И ЕЕ ВАМ ЗАПОЛНИТ ПРОГРАММА БУХСОФТ!

Заполнение книги продаж в текущем году зависит от того, когда произошла отгрузка и какая учетная политика использовалась до 2006 г. – «по отгрузке» или «по оплате».

Если отгрузка произошла позже 1 января 2006 г., то каждый счет-фактура, добавленный в форму Учет продаж, регистрируется и в печатной форме книги продаж.

Исключение – счета-фактуры налоговых агентов (например, по федеральной аренде). Такие счета-фактуры попадают в книгу продаж из формы Учет покупок по факту перечисления денежных средств, а не по факту отгрузки.

Кроме того, в книге продаж по-прежнему регистрируются все полученные авансы независимо от ранее принятой учетной политики. Т.е. в книгу продаж попадают все счета-фактуры при условии наличия в них проводки «Начислен НДС с авансов» Д.62.11 К.68.2 (внутренний номер проводки – 2).

Если в 2005 г. организация использовала учетную политику «по оплате», то в книге продаж регистрируются дополнительно все счета-фактуры, у которых отгрузка прошла в предыдущие налоговые периоды, а оплата была произведена только в текущем периоде. Признаком такого счета-фактуры является наличие проводки Д.76.8 К.68.2 (внутренний номер проводки – 10)

Порядок заполнения полей книги продаж в программе

(1) Дата и номер счета-фактуры продавца, - указывается дата и номер счета-фактуры из формы Учет продаж (верхняя часть формы);

(2) Наименование продавца – указывается наименование контрагенты из верхней части формы Учет продаж;

(3) ИНН – поле заполняется при условии наличия необходимых данных в справочнике Контрагенты;

(3а) КПП - поле заполняется при условии наличия необходимых данных в справочнике Контрагенты;

(3б) Дата оплаты – поле заполняется только для счетов-фактур, в которых есть авансы, для вида сделки «Налоговые агенты» или для учетной политики «по оплате» (при оплате счета-фактруры прошлых лет в текущем налоговом периоде). В поле указывается дата проводок с внутренними номерами 2 и 10.

(4) Всего продаж:

Если поле заполняется по счетам-фактурам, выставленным в текущем году, то в графе указывается сумма Итого из закладки Отгрузка по счету-фактуре в целом;

Если поле заполняется по счету-фактуре, выставленному налоговым агентом, то в графу попадает сумма оплаты с учетом НДС, перечисленная агентом;

Если поле заполняется по проводке «Начислен НДС с авансов», то в графе указывается сумма аванса с учетом НДС, которая равна сумме проводки «Получен аванс за товары» (Д.51.1 К 62.1 – внутренний номер 1);

Если поле заполняется по проводке «Начислена сумма НДС» (для учетной политике «по оплате» - внутренний номер 10), то в ячейку попадает сумма оплаты, по которой сформирована эта проводка.

(5а) Стоимость продаж без НДС (18%).

Ячейка заполняется только для счетов-фактур, у которых в отгрузке ставка НДС 18%, и для счетов-фактур налоговых агентов, а также для проводок с внутренними номерами 2 и 10, сформированных по оплатам со ставкой НДС 18%

Если заполнение ячейки осуществляется по счетам-фактурам текущего года, то в нее прописывается сумма из поля «Без НДС» из закладки Отгрузка;

При заполнение ячейки налоговыми агентами, указывается сумма перечисленной оплаты;

Если заполнение идет по авансам, то сумма ячейки рассчитывается по формуле:

[Сумма проводки «Получен аванс за товары» – сумма проводки «Начислен НДС с авансов»];

При заполнении ячейки налогоплательщиками с учетной политикой «по оплате» сумма ячейки рассчитывается по формуле:

[сумма оплаты, по которой сформирована проводка 10 – сумма НДС из этой оплаты]

(5б) Сумма НДС (18%) – условия заполнения ячейки те же, что для (5а)

Если заполнение идет по текущим счетам-фактурам, то в ячейку попадает сумма НДС из закладки Отгрузка;

Если заполнение идет по счетам-фактурам налоговых агентов, то в ячейку попадает сумма проводки «Исчислена сумма НДС к уплате» (вн. № 132 - Д.76.14 К.68.22);

Если заполнение идет по авансам или по оплате, то сумма ячейки считается равной сумме проводки с внутренним номером 2 или 10.

(6а) – заполняется по тем же правилам, что и столбец (5а), но ставка НДС везде меняется на 10%;

(6б) – заполняется по тем же правилам, что и столбец (5б), но ставка НДС везде меняется на 10%;

(7) – столбец заполняем только для тех счетов-фактур, у которых в отгрузке выбрана ставка НДС 0%. В столбец пишется сумма Итого из отгрузки.

(8а) – столбец заполняется только для счетов-фактур прошлых лет оплаченных в текущем году, при условии, что проводка «Начислен НДС» (вн.№ 10) сформирована по оплате со ставкой НДС 20%. Сумма ячейки рассчитывается по формуле:

[сумма оплаты, по которой сформирована эта проводка – сумма НДС из этой оплаты]

(8б) - столбец заполняется только для счетов-фактур прошлых лет оплаченных в текущем году, при условии, что проводка «Начислен НДС» (вн. № 10) сформирована по оплате со ставкой НДС 20%

Сумма ячейки равна сумме проводки с вн.№ 10

(9) – столбец заполняется только для счетов-фактур, у которых выбран НДС в отгрузке «не обл.». В столбец попадает сумма Итого из отгрузки.

Начнём по порядку. Откуда вообще родилась мысль о деньгах как способе мотивации? Ответ простой: из бедного прошлого наших родителей. Отсутствие денег создавало большие проблемы в жизни советского человека и сильно ограничивало его возможности. Когда СССР развалился, всё вообще ухудшилось. Людям денег не хватало даже на еду, поэтому они были готовы идти на всё, чтобы как-то улучшить своё положение: шли торговать на рынок, работали по две смены вместо одной, ночами читали книги и делали курсовые, чтобы получить второе образование по профессии, которая теперь становилась .

Деньги здесь были мощным стимулом движения вперёд. Именно стимулом, не мотивацией. Это хорошо объясняет пирамида Маслоу или теория Герцберга. Обе говорят примерно о следующем: отсутствие денег создаёт неудовлетворённость, которую человек стремится удовлетворить.

Это как больной зуб: пока он болит, есть большой стимул боль убрать. Но, как только боль уходит, дальнейший интерес к лечению пропадает напрочь.

То же самое происходит с заработной платой: как только она достигает определённого комфортного уровня, исчезает неудовлетворённость и дальнейшее повышение заработной платы уже не создаёт стимула.

По моим примерным расчётам, это происходит при зарплате в 500 долларов, если человек не арендует квартиру и не имеет регулярных платежей (для Москвы - 1 000 долларов). Для семейного человека эта сумма примерно равна 1 000 долларов (для Москвы - 1 500 долларам).

Здесь стоит оговориться, что или иные обязательства позволяют человеку вернуть стимул, так как ипотека равна снижению заработной платы. Именно поэтому многие компании охотно дают разного рода ссуды сотрудникам или займы.

Почему же компании продолжают повышать зарплаты и давать премии?

На самом деле всё очень просто: они не знают других способов управления сотрудниками. Кроме того, в определённых случаях, описанных выше (кредиты или низкая заработная плата), это действительно даёт результат. Правда, не максимально возможный.

А как действует повышение зарплат на людей?

Часто, не имея реального воздействия на мотивацию сотрудников, высокие заработные платы всё же дают другой эффект для компании: они удерживают людей от ухода. То есть заработная плата фактически выполняет только одну функцию: заставляет человека возвращаться на работу. Чем выше заработная плата, тем на более нелюбимую работу готов возвращаться человек. Почему? Потому что найти другую работу с такой же зарплатой уже становится сложно, а снижать привычный уровень жизни никто не хочет. Так люди быстро выгорают и сидят в золотых наручниках.

Так что же повышает мотивацию людей?

Есть несколько факторов, которые реально повышают желание людей работать лучше, и все они лежат вне плоскости денег. Эти факторы были определены в ходе масштабного исследования Института Гэллапа, вот они в моей вольной интерпретации:

- Наличие чётких целей. Кажется банальным, и вроде бы Питер Друкер завещал всем руководителям ставить своим сотрудникам цели по системе SMART. Но, по моим наблюдениям, только около 20–30% сотрудников имеют чёткие годовые цели.

- Понимание значимости своей работы. Сент-Экзюпери говорил, что не нужно заставлять людей валить деревья, пилить брёвна, таскать доски, сколачивать их вместе и склеивать друг с другом, чтобы построить корабль. Лучше научите их любить море, и они сами всё сделают.

- Наличие ресурсов для работы. Представьте себе дровосека, который устроился на работу и пару дней ждёт своей пилы. Ему приносят пилу, но она оказывается тупой. Он долго ищет цех по заточке пилы, но в итоге вынужден самостоятельно затачивать пилу. Добравшись наконец до дерева, он обнаруживает, что пила не того размера и вообще рассчитана на работу двоих людей.

- Наличие друзей на работе. Самая низкая мораль в коллективах с высокой текучестью: люди не успевают сработаться, не то что сдружиться. А ведь самые крепкие коллективы - это те, где сотрудники больше, чем просто коллеги.

- Быть на своём месте. Каждый человек обладает своими талантами и наиболее эффективен там, где его таланты задействованы. Почему мы регулярно читаем истории гениев, которых выгоняли из школ, институтов и с работы? Эти места просто не задействовали их таланты.

- Возможность развиваться как профессионально, так и лично. Согласно теории счастья, одним из важнейших факторов для счастья человека является ощущение своего прогресса.

- Признание достижений. Знаете, почему миллионы людей играют в ? Всё очень просто: игры умеют признавать достижения. Рейтинги, очки, прокачка персонажей или машин, бейджи, табло победы после битвы и прочие признаки достижений заставляют людей ночи напролёт сидеть у экрана. Кстати, именно так и родилась геймификация в бизнесе. Более того, премии и бонусы, при отсутствии прочего, выполняют роль признания достижений. И здесь человеку не столько важна покупательская способность премии, сколько факт выражения благодарности.

Как же тогда быть с деньгами?

Возникает вопрос: так что же, можно платить деньги ниже средних по рынку, не давать премии и просто следовать советам Института Гэллапа? Не совсем так. И именно из-за того, что альтернатива высоким зарплатам и премиям требует качественной системы HR, времени и смекалки, не все её могут реализовать.

Приведу простой пример. Представьте себя в роли студента, выбирающего работу. Перед ним предложения от трёх компаний:

- RichCompany предложила студенту заработную плату в 1 000 долларов, в то время как средняя по рынку - 500 долларов. В эту компанию хотят попасть все студенты.

- SmartCompany предложила студенту заработную плату в 700 долларов + страховку + компенсацию мобильной связи + авто + дополнительные 10 дней отпуска + бесплатное питание + оплату спортзала + обучение английскому. Студент посчитал, что если бы он сам оплачивал страховку, машину, питание и прочие льготы, то они бы обходились ему в 500 долларов в месяц. Поэтому совокупный пакет он оценивает в 1 200 долларов, хотя мы знаем, что благодаря скидкам компания тратит на его пакет всего 900 долларов.

- EffectiveCompany предложила студенту заработную плату в 500 долларов + обучение английскому и страховку. Бенефитов немного, студент оценивает пакет в 700 долларов, но есть одно но. Эта компания обещает уникальную атмосферу, где трудятся очень воодушевлённые своей работой сотрудники, систему карьерного роста и обучения, где ровно через год студент сможет получать уже 1 000 долларов, а через два - гарантированно 2 000 долларов, и это подтверждено реальными примерами знакомых студента. Кроме того, сюда тяжело попасть на неначальную должность, так как компания закрывает 50–70% вакансий внутренними кандидатами.

Именно построение третьей компании требует сил, желания, умения, поэтому всегда проще пойти по сценарию первой компании.

А где работаете вы?

Я с 95-процентной уверенностью могу сказать, что вы работаете во второй или первой компании. Примерно с 50-процентной уверенностью могу утверждать, что в первой. И если таки первая, то с 80-процентной вероятностью зарплата там не такая уж и высокая. То есть компании идут по первому сценарию, благо таких много на рынке, и только поэтому они ещё могут нанимать людей, но их лихо обходят вторые и третьи.

К слову, третьи компании - это и есть разного рода стартапы и личное предпринимательство, когда ты сам себе инвестор и наёмный сотрудник в роли директора.

Выводы

Если вы руководитель - фокусируйтесь на факторах, реально влияющих на мотивацию. Если вы сотрудник - ищите компании третьего типа, и вы забудете, что такое и депрессия со стрессом.