Начиная с 2017 года на территории страны вводятся онлайн-кассы для юридических лиц и частных предпринимателей. Если коротко, то привычные всем кассовые аппараты заменяются на онлайн-кассы, где данные о чеках напрямую подаются в ИФНС. ИП, которые находятся на ЕНВД, больше не могут работать без ККТ. В данной статье рассмотрим как применяется ККТ и ККМ при ЕНВД в 2017 году, а также как используются онлайн-кассы для ИП, находящихся на ЕНВД.

Применение ККМ при ЕНВД в 2017 году

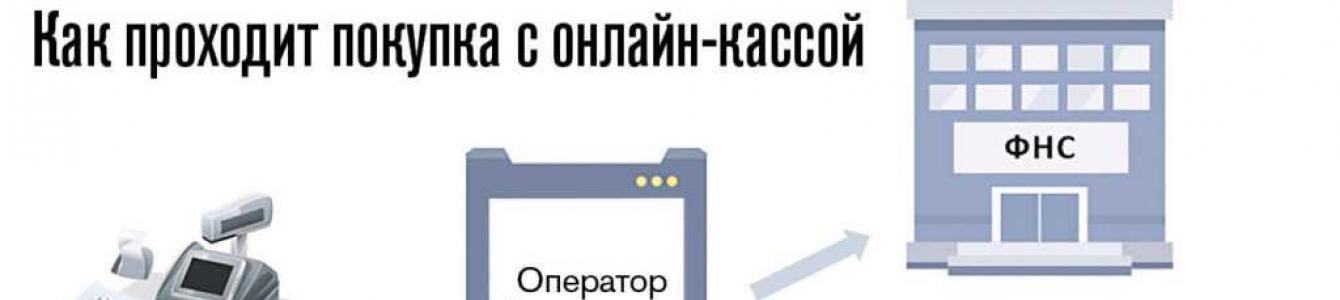

Новое законодательство о ККМ, предусматривающее изменения в работе кассовых аппаратов и учете информации, является действительным с 1 февраля 2017 года. Основное нововведение закона — это предоставление данных о работе налогоплательщиков в режиме реального времени. В частности, о совершаемых наличных расчетах. Такие правила созданы специально для того, чтобы предотвратить возможность сокрытия информации о реальном поступлении средств:

Получите 267 видеоуроков по 1С бесплатно:

На данный момент плательщики ЕНВД могут не использовать ККМ вплоть до середины 2018 года при том условии, что они могут выписывать товарные чеки по требованию клиентов.

Отметим, что некоторые категории налогоплательщиков освобождены от использования ККМ. Не обязаны устанавливать контрольно-кассовые аппараты такие виды деятельности, как:

- торговля в отдаленных или труднодоступных местностях;

- аптеки и центры семейной медицины;

- церкви, мечети, лавки при них;

- продажа полиграфической продукции в киосках;

- разносная торговля, торговля из автоцистерн;

- сезонная торговля овощами и фруктами;

- некоторые разновидности бытовых услуг.

Применение ККТ при ЕНВД в 2017 году

Налогоплательщикам, которые находятся на «вмененке» и выдают бланки строгой отчетности за предоставление услуг или продажу товаров, не обязательно применять ККТ в 2017 году. Несмотря на это, с начала июля 2018 года им также будет необходимо формировать бланки в электронном виде и, следовательно, использовать ККТ.

Торговцы, которые находятся на ЕНВД и ведущие торговлю за наличные, могут добровольно устанавливать ККТ для дальнейшей передачи информации в ИФНС через оператора и в электронном виде. Начиная с 1 февраля 2017 года, установка такого оборудования является обязательной. До 1 января 2018 года допустима выдача чеков и в бумажном, и в электронном виде, после этого срока чеки будут выдаваться только в электронном виде.

Онлайн-кассы для ИП на ЕНВД

Учитывая всю вышеперечисленную информацию, можно сделать сводную информацию, которая поможет определить необходимость использования онлайн-касс для индивидуальных предпринимателей, работающих по системе ЕНВД:

- С 1 февраля 2017 года прекращается постановка на регистрацию кассовых аппаратов, относящихся к старым образцам;

- С 1 июля 2017 все организации и ИП, за исключением тех, что являются налогоплательщиками ЕНВД, ПСН или выдает бланки строгой отчетности, должны передавать фискальные данные через онлайн-кассу. Все аппараты, которые ранее находились на учете, должны пройти дополнительную регистрацию в налоговых органах;

- С 1 июля 2018 года осуществляется всеобщий переход на онлайн-кассы, в том числе и ИП, которые работают на ЕНВД.

Несмотря на то, что законодательством предусмотрена возможность не работать с онлайн-кассами некоторым категориям предпринимателей на ЕНВД, такие возможности не могут использоваться при учете торговли подакцизными товарами или торговле через автоматы.

Напоследок рассмотрим стоимость установки онлайн-касс. Цена зависит от того, имеется ли возможность обновить имеющийся ККМ новым программным обеспечением. Если такая возможность присутствует, то стоимость онлайн-касс будет варьироваться в пределах 5-15 тысяч рублей. Приобретение новой техники выйдет в 25 тысяч рублей и больше.

Российское законодательство, регулирующее применение кассовой техники нового образца предпринимателями, было изменено. Теперь, до середины 2019 года, у некоторых бизнесменов есть отсрочка и возможность не использовать онлайн-кассы до указанного срока.

Рассмотрим, какие предприниматели станут исключением, а также приведем примеры лучших и надежных онлайн кассовых аппаратов для ИП в 2019 году.

Представляет собой планшет с диагональю 7 дюймов.

В комплектации: планшет, принтер чеков, встроенный wi-fi, gsm-модем.

Может работать автономно.

Мобилен.

Встроена уникальная ОС и современное ПО.

Возможность дополнительного подключения периферии через порты: USB 2.0, microUSB, RJ45, RJ11. Например, сканера штриховых кодов, клавиатуры, пин-пада, карт-ридера.

Поддерживает беспроводные сети: GPRS, WCDMA, Ethernet, WiFi, Bluetooth, NFS Модуль.

Есть встроенный фискальный накопитель.

Имеется камера на 5 Мп.

Дополнительная память на 32 Гб.

Возможно управление и контроль за работой кассира через личный кабинет.

В комплект ККТ входит: сама касса, два сенсорных дисплея для продавца и покупателя, термопринтер, считыватель магнитных карт, фронтальная камера.

Отличительные особенности:

Работает на операционной системе Android 7.1.

Компактная касса. Можно перенести и установить в любое место.

Устройство готово к использованию, не требует особых затрат для установки.

Мобильно и автономно. Может работать без аккумулятора в течение 14 часов. В режиме ожидания – 5 суток.

Есть фронтальная камера – 2 Мп с функцией захвата изображения.

Поддержка беспроводных сетей: Wi-Fi, Bluetooth, GPRS, 4G.

Другая техника подключается через порты: 1 micro-USB, 2 USB, 1 SIM, RJ45 х 1, RJ11 х 1, HDMI, Ethernet.

Имеется Flash-память на 8 Гб.

Уникальное ПО.

Есть слот для SIM-карты.

Простота использования. Удобный интерфейс.

Сочетается с ЕГАИС.

Возможно безналичной оплаты.

Отлично подходит для ИП, особенно в сфере общепита!

Комплект состоит из кассового аппарата, считывателя магнитных карт, термопринтера и камеры на 5 Мп.

Особенности:

Возможно проводить безналичную оплату.

Работает автономно – до 20 часов без подзарядки. В режиме ожидания работает в течение 5 суток.

Можно подключить дополнительные устройства для работы через порты: 1 micro-USB, 1 SIM, 2 PSAM.

Имеет широкий набор каналов для передачи данных: GSM, 3G, 4G, Bluetooth, Wi-Fi.

Модель компактна.

Установлено уникальное ПО.

Сочетается с ЕГАИС.

Есть слот для SIM-карты.

Дисплей сенсорный, 5.5 дюймов.

Простота и удобство управления, богатый функционал.

Мобильность, компактность.

Модель стационарная, но это не значит, что она громоздкая. Она очень компактна, занимает мало места. Можно спокойно кассу перенести в любое удобное месте.

Также она отличается:

Автономной работой — до 2 часов. В режиме ожидания может находиться до 5 суток.

Имеет сенсорный дисплей на 8 дюймов.

Поддерживает безналичную оплату.

Можно провести оплату с мобильных устройств: NFC, магнитные карты, смарт-карты, Apple Pay, Google Pay – все для удобства покупателей.

Удобна в использовании.

Взаимодействует с ЕГАИС.

Функционирует на Android 6.0.

Имеет дополнительную память в виде MicroSD.

Дополнительные разъемы: 2 LAN, 1 Rs232, RJ11, HDMI, Audio.

Полный спектр каналов связи (4G, LAN, Wi-Fi, Bluetooth). Можно подклюиться к интернету без проблем.

Наличие 2 USB и 1 Micro-USB позволяет подключать дополнительные устройства, например, сканер, весы, принтер этикеток и т.п.

Присутствует слот для SIM-карты.

Может работать в режиме многозадачности. Имеет высокую производительность.

Готова для работы – не требует особой установки.

Имеет встроенное ПО.

Есть Flash-память на 8 Гб.

POS-комплект состоит из:

Фискального регистратора Viki Print 57 Ф.

1D-cканера штрих-кода Атол SB 1101 USB.

8.9" Планшета-приставки.

Встроенного фискального накопителя.

Также онлайн касса отличается:

Работой на двух ОС (Windows и Android). Кассу не придется подключать к ПК или ноутбуку.

Возможностью подключения двух фискальных регистраторов. Можно использовать несколько систем налогообложения.

Сочетанием с ЕГАИС.

Встроенной памятью на 32 Гб.

Простым и понятным интерфейсом.

Наличием установленного ПО.

Возможностью подключения дополнительной техники, например, терминала эквайринга, сканера, транспортного модуля, весов, принтера ценников через имеющиеся порты (USB, RS-232, RJ-45).

Поддержкой беспроводных сетей: Wi-Fi, Bluetooth, Ethernet.

В комплектацию вместе с планшетом входит встроенный фискальный накопитель, 2D-сканер, принтер.

Терминал также отличается такими характеристиками:

На устройстве установлено ПО Evotor POS.

Удобный и понятный интерфейс.

Современная модель, имеющая уникальный дизайн.

Имеет расширенные возможности. Можно установить дополнительные программы, подходящие к операционной системе Android 5.1.

Можно подключить другую технику для удобства и работы. Есть 6 портов. Например, денежный ящик, карт-ридер.

Имеет компактные размеры, маленький вес.

Автономно работает, поз подключения к сети.

Аппарат идет в комплекте с встроенным фискальным накопителем, термопринтером и камерой на 5 Мпикс.

Кроме того, у него такие особенности:

Терминал многофункционален и полностью автоматизирован.

Имеется базовое ПО. Можно установить дополнительные программы, приложения, сочетающиеся с операционной системой Андроид.

На терминале доступны 1С и «Мой склад».

Может работать автономно. Заряда аккумулятора хватит на 14 часов.

Обладает компактностью, мобильностью. Ее легко переносить, ведь касса функционирует без проводов и мало весит.

Есть возможность подключения допоборудования.

Аппаратом легко и удобно пользоваться, он имеет яркий дисплей и понятную «начинку».

Отличается устойчивостью к влаге, высокой температуре.

Смарт-терминал надежен. Он может заменить ПК или стационарную кассовую технику.

В данном комплекте касса поставляется с фискальным накопителем. Если вы выбрали модель без ФН, то его можно приобрести отдельно в ЦТО «Мета».

Онлайн-касса отличается тем, что она:

Переносная, компактная и мобильная.

Может работать без подключения к сети в течение суток.

Имеет встроенный термопринтер.

Имеет 5,5 дюймовый дисплей.

Не требует установки ОС и ПО.

Может подключаться к интернету через беспроводные сети связи или сим-карту.

Имеет современный, уникальный дизайн.

В данных моделях есть и карт-ридер, и фискальный накопитель. Поэтому кассир-операционист сможет рассчитать клиента по безналу, все данные о продажах будут сохранены на ФН, а затем направлены в налоговую службу и оператору фискальных данных. Отлично подойдет для ИП на любой системе налогообложения.

В данных моделях есть фискальный накопитель. Терминал эквайринга можно приобрести в дополнение.

Касса имеет такие особенности:

Она автономна. Режим работы без подзарядки — 14 часов, режим ожидания — 15 дней.

Мобильна и компактна. У нее малые габариты, она почти ничего не весит.

Возможно подключить к интернету через порт RJ 45.

Поддерживает беспроводные сети, такие как: 3G, Bluetooth, Wi-Fi.

Имеет дополнительную флеш-память на 8 Гб.

Есть встроенный чековый принтер.

Возможно подключения дополнительной техники через два USB порта, один micro-USB и один RJ45. Можно приобрести опциональный сканер.

На ней уже установлена ОС и ПО.

Касса не требует установки мастером.

Не нужны специальные навыки и знания, чтобы вы смогли ей воспользоваться. Касса может подстроиться под любой тип торговли и расчетов.

Представляет собой программно-технический комплекс.

Функционирует на ОС Андроид.

Компактен.

Поддерживает беспроводные интерфейсы: 3G, Wi-Fi.

Мобилен.

Не требует установки.

Легкое управление.

Удобство использования.

Можно подключить дополнительную технику через порты: USB, COM, LAN, RJ1. Например, денежный ящик, карт-ридер, дисплей покупателя, сканер.

Имеет продуманный дизайн. Корпус защищен от попадания воды и других жидкостей.

Встроен быстрый принтер с бесперебойной работой.

Есть дополнительный модуль памяти на 32 Гб.

Универсален и современен.

Имеет возможность подключения .

Подходит для ЕГАИС.

Более современная и уникальная модель кассового аппарата. Представляет собой касса продвинутый POS-терминал.

Отличается:

Высокой производительностью.

Бесперебойной работой.

Компактностью.

Комплектацией: в устройство встроен термопринтер, карт-ридер на 3 дорожки, карта-памяти, LCD-дисплей кассира с подсветкой, клавиатура.

Универсальностью. В кассу можно установить дополнительные программы для работы кассира.

В аппарат установлено ПО, операционная система Linux промышленного класса.

Может работать автономно, без подключения к сети.

Есть встроенный карт-ридер, благодаря которому можно проводить безналичный расчет покупателей.

Можно подключить периферийные устройства.

Кассовое оборудование, перечисленное в таблице, а также другие новые и современные модели касс вы можете найти в ассортименте . Опытные консультанты могут подсказать вам, какую кассу стоит приобрести. Обращайтесь!

Где купить кассовый аппарат для ИП в 2019 году?

Онлайн кассовую технику, соответствующую требованиям российского законодательства, вы можете найти в нашем . Мы является поставщиками надежного, качественного и проверенного временем оборудования. Многолетний практический опыт работы и мнение клиентов говорят сами за себя.

Наша кассовая техника прошла сертификацию на международном и российском уровне. Все модели попадают к вам напрямую от производителей . Они имеют гарантию и отличаются эффективностью, долговечностью и универсальность.

На сайте ЦТО «Мета» вы найдете кассы известных компаний и производителей: , «Инкотекс», «Штрих-М», «Атол» и других.

Обращаясь к специалистам центра, вы будете уверены в подборе качественной и нужной вам техники. Учитывая ваши желания и специфику вашего бизнеса, мастера подберут за считанные минуты онлайн-кассу, которая будет удобной, простой - и в то же время эффективной и многозадачной в решении проблем ИП.

Юридические лица и индивидуальные предприниматели, принимающие оплату наличными или по банковской карте, должны проводить денежные операции через контрольно-кассовую технику в целях упрощения учёта выручки и контроля за уплатой налогов со стороны налоговых органов. Отдельным категориям налогоплательщиков, включая тех, кто уплачивает ЕНВД, разрешалось осуществлять расчёты с покупателями без ККМ, но изменения в тексте Федерального закона № 54-ФЗ, вступившие в силу в 2016 году, обязали и их подключать современные онлайн-кассы.

Нужен ли кассовый аппарат для ИП на ЕНВД

Как и ИП, работающие на других режимах налогообложения, предприниматели на ЕНВД обязаны составлять отчётность по результатам своей деятельности и вырученным средствам. Расчёт единого налога ИП на данном специальном режиме не требует учёта реальной выручки - на размер налога влияют только физические показатели бизнеса. Поэтому споры о том, обязывать ли ИП на ЕНВД покупать онлайн-кассу или нет, велись в Правительстве довольно долго.

ИП на ЕНВД стоят последними в очереди на установку онлайн-ККМ - для них он завершится 1 июля 2018 года.

ККТ сегодня применяется ИП на ЕНВД:

- по собственному желанию;

- при осуществлении расчётов наличными средствами с ИП, ООО и ОАО (касса не требуется, только если осуществляемый ИП вид деятельности числится в перечне ст. 2 закона № 54-ФЗ).

Предприниматели на ЕНВД могут отложить установку онлайн касс до лета 2018 года

Онлайн-кассы для ИП на ЕНВД

Каких-либо особых моделей онлайн-касс специально для ИП на ЕНВД не существует, предприниматели приобретают ККМ наравне с другими владельцами бизнеса. Главное, чтобы выполнялись условия, прописанные в п. 1 ст. 4 закона № 54-ФЗ, и касса числилась в специальном реестре. Современная касса, которая должна быть установлена на предприятии, должна:

Что нужно успеть сделать ИП на ЕНВД до 1 июля 2018 года

Предпринимателю на ЕНВД, чтобы избежать штрафных санкций, до крайнего срока подключения онлайн-кассы нужно успеть:

- приобрести современную онлайн-кассу, отвечающую требованиям закона и разрешённую к установке налоговыми органами (список допущенных к работе касс опубликован на сайте ФНС);

- подключить торговую точку к интернету (если до этого сеть отсутствовала);

- зарегистрироваться на сайте , создать личный кабинет налогоплательщика;

- заключить договор с оператором фискальных данных (ОФД), аккредитованным налоговой службой и имеющим лицензии Роскомнадзора и ФСТЭК России;

- поставить кассу на учёт в ФНС.

Когда перечисленные этапы будут пройдены, останется совершить первую оплату через новую кассу и проверить, передаются ли сведения в режиме онлайн (посмотреть, функционирует ли ККМ, можно в личном кабинете, который откроет для владельца бизнеса ОФД).

Дел предстоит немало: чтобы подключить онлайн кассу, придётся оформить массу документов

Вычет за приобретение онлайн-кассы

Министерство финансов, оценив трудности, которые возникнут у предпринимателей в связи с необходимостью несения внушительных затрат на покупку и установку онлайн-касс, разработало проект закона, предполагающего налоговый вычет в размере 18 тысяч рублей для ИП на ЕНВД. Он призван частично возместить данные расходы. Условием является регистрация ККМ в 2018 году.

Вычет можно будет произвести при расчёте единого налога за периоды 2018 года. Но если сумма вычета окажется больше суммы к уплате, остаток подлежащих вычету средств будет перенесён на будущий период.

Штрафы за работу без кассового аппарата

Новые размеры штрафов за отказ ИП на ЕНВД от использования онлайн-касс уже установлены и являются действующими:

- Если отсутствие онлайн-ККМ или осуществление расчёта без неё будет замечено налоговой инспекцией впервые, у ИП изымут от 25 до 50% выручки, прошедшей «мимо кассы» (минимальная сумма штрафа составит 10 тысяч рублей).

- Если будет выявлено второе по счёту нарушение за год, то есть после первого наказания в виде штрафа ИП так и не подключил кассу, в то время как были осуществлены денежные расчёты на общую сумму от 1 миллиона рублей, деятельность ИП будет приостановлена на срок до 90 дней.

- Если онлайн-касса установлена, но используется с какими-либо нарушениями, предпринимателю делается предупреждение, или на него накладывается штраф в размере 1,5–3,0 тысяч рублей.

- Если в налоговую службу не направлялись документы, которые должны были быть переданы через кабинет онлайн-кассы в электронной форме, наказание будет аналогично тому, что описано в предыдущем пункте.

- Если клиент не получил чек (отпечатанный на бумаге или отправленный на электронную почту), ИП заплатит 2 тысячи рублей штрафа или получит предупреждение.

Чтобы избежать неприятностей и штрафов, следует скрупулёзно соблюдать правила работы с онлайн кассой

Льготный период работы без онлайн-касс для ИП на ЕНВД могут продлить до 1 января 2021 года

В Государственную думу РФ на рассмотрение был внесён законопроект, суть которого заключается в продлении льготного периода осуществления деятельности без онлайн-касс для ИП на ЕНВД и ПСН до 1 января 2021 года.

Необходимость отсрочки объясняется тем, что законы в отношении ИП на ЕНВД недостаточно гармонизированы. Стоит заметить, что и срок существования данного режима налогообложения заканчивается также 1 января 2021 года, и дальнейшая судьба специальной системы ЕНВД зависит от решения Правительства.

На данный момент решение о продлении работы ИП на ЕНВД без современных касс принято не было, поэтому предполагается, что предприниматели установят онлайн-кассы к лету 2018 года.

Кассовая книга для ИП на ЕНВД

С 2014 года заполнение кассовой книги, как и составление приходных и расходных ордеров и ограничение суммы остатка наличности в кассе, стало необязательным при условии учёта физических показателей в произвольной форме (площади помещений, количества посадочных мест и прочего). Но зачастую ИП на ЕНВД придерживаются общих правил ведения кассовой дисциплины, предполагающей:

- оформление кассовых операций с наличными средствами путём составления ПКО и РКО;

- внесение записей о кассовых операциях в кассовую книгу;

- соблюдение установленного лимита на остаток наличности в кассе;

- осуществление наличных расчётов, не превышающих суммы в 100 тысяч рублей в рамках одной сделки.

Кассовая книга - регистр, содержащий данные обо всех случаях прихода и расхода наличности на предприятии. С её помощью можно упростить контроль потока движения денег и понимание бизнес-процессов.

Начиная с июня 2014 года вести кассовую книгу предпринимателям на ЕНВД стало необязательно, но закон не запрещает этого делать

В отношении заполнения кассовой книги существуют следующие требования:

- Если кассовых операций не было, записей в кассовую книгу не делается.

- Книга заполняется рукописным способом или на компьютере, составляется в одном экземпляре.

- Приход наличности в кассу фиксируется приходным кассовым ордером.

- Выдача наличных средств из кассы оформляется расходным кассовым ордером.

- Сведения для заполнения книги берутся из прикреплённых к отчёту кассира кассовых ордеров.

- Строка об остатке наличности по окончании смены прописывается в обязательном порядке.

- Страницы книги нумеруются в строгой последовательности.

- Сумма по итогам предыдущей смены обязана совпадать с суммой на начало новой смены.

- Записи подкрепляются личной подписью ответственных сотрудников.

- По окончании смены в книге указывается общее число подшитых ордеров за день.

Подтверждающие документы на ЕНВД

Изменения в законодательстве, принятые в 2016 году, коснулись не только установки онлайн-касс и замены устаревших ККМ на современные, но и выдачи подтверждающих совершение покупки документов предпринимателями, не использующими в работе кассовые аппараты. Если ранее закон позволял ИП выдавать их исключительно по требованию покупателя, то сейчас документы о денежных расчётах должны отдаваться вместе с приобретённым товаром или после оказания услуги, и неважно, потребовал бумагу клиент, или нет.

Подтверждающий денежный расчёт документ необходимо отдавать покупателю, даже если он не требовал его оформления

Если онлайн-касса не была подключена предпринимателем на ЕНВД в 2018 году, ИП обязан выдавать каждому потребителю его продукции (заказчику услуги) документ, доказывающий проведение денежного расчёта между ними и фиксирующий акт договора между сторонами.

Такими документами, которые в глазах закона доказывают факт оплаты покупки, являются:

- бланк строгой отчётности (БСО);

- квитанция;

- нефискальный чек чекопечатающего принтера.

Выбор документа остаётся за ИП - он вправе даже разработать шаблон квитанции самостоятельно. Главное, чтобы она была распечатана в типографии и имела отрывную часть. Кроме того, с документа необходимо снять как минимум одну копию. Если не соблюсти данные требования, налогоплательщик будет признан нарушителем кассовой дисциплины и оштрафован.

Осуществлять деятельность без онлайн-кассы до июля 2018 года, выдавая покупателям только товарный чек, вправе ИП, выбравшие при регистрации предприятия или в рамках месяца после неё в целях обложения налогом специальные режимы ЕНВД и ПСН, при соответствии определённым требованиям:

Различие между товарным чеком и БСО заключается в том, что первый выписывается клиенту, который может быть:

- обычным гражданином;

- представителем юридического лица.

Каким-либо особым способом вести учёт товарных чеков нет необходимости, закон этого не требует, достаточно зафиксировать их приход на счёте 10 «Материалы» или даже списать в производственные расходы и обращения в виде затрат на печать документов.

Если напечатать бланки в типографии, а не на компьютере предприятия, появится возможность:

- принять их на счёт 10 субсчёт «Товарные чеки»;

- составить приходный ордер, тем самым зафиксировав факт поступления чеков;

- передать товарные чеки материально ответственному сотруднику путём составления требования-накладной, который станет основанием для последующего их списания;

- составить обобщающий все движения чеков журнал (карточку учёта материалов).

С целью учёта на предприятии наличной выручки необходимо:

- выдавать товарные чеки по порядку - для этого на них должен стоять порядковый номер, и правила нумерации должны быть закреплены приказом предпринимателя;

- делать копии всех товарных чеков в течение рабочей смены;

- принять наличные на учёт по приходному кассовому ордеру (ПКО) по окончании каждой смены (не касается ИП, чья деятельность освобождена от обязательного ведения кассовых документов пунктом 4 Указаний Банка РФ № 3210-У). ПКО, в свою очередь, нужно составить на основании копий выданных за день товарных чеков;

- внести оформленную таким образом выручку за смену в кассовую книгу.

В случае проведения оплаты через платёжную карту к товарному чеку для покупателя прикладывается документ, свидетельствующий о расчёте по эквайрингу. А выручка, полученная безналичным путём, будет переведена на расчётный счёт ИП - оформлять ПКО не требуется.

Кассовый чек - первичный документ, доказывающий, что имел место денежный расчёт, и печатающийся с использованием контрольно-кассовой техники. С 2017 года появилась электронная версия чека (как и в случае с БСО), содержащая ту же информацию, что и бумажный аналог, и по своим функциям приравненная к нему.

Новым элементом кассового чека становится двухмерный штрих-код, называемый QR-кодом, в котором закодированы реквизиты проверки чека.

Кассовый чек необходимо печатать всякий раз, как происходит расчёт наличным или безналичным методом за оказанные услуги или проданные товары.

Кассовый чек по новым требованиям включает в себя 19 обязательных реквизитов и QR-код

Документ считается оформленным без нарушений кассовой дисциплины, когда он содержит все обязательные реквизиты, которых, с учётом QR-кода, насчитывается двадцать (более 20 для банковских и платёжных (субагентов). Кроме того, по желанию властей может быть добавлен ещё один обязательный к указанию реквизит - код товарной номенклатуры.

Исключением являются ИП, открывшие фирму в удалённой от коммуникаций местности, официально признанной таковой. Им не требуется указывать на чеке:

- электронную почту составителя документа;

- номер телефона или электронную почту покупателя, если они были известны до момента оплаты;

- адрес интернет-ресурса, по которому можно проверить подлинность документа.

Реквизит с информацией о налоге на добавленную стоимость не нужно указывать, если:

- ИП не уплачивает НДС;

- ИП берёт оплату за товары и услуги, не облагаемые НДС.

ИП не ЕНВД вправе до 31.01.2021 не печатать на кассовых чеках названия и количество купленных клиентом товаров, если:

- он занимается отдельными видами деятельности, перечисленными в п. 2 ст. 346.26 Налогового кодекса;

- он не реализует подакцизные товары.

В 2018 году применяются бланки строгой отчётности «старого» и «нового» образца. Положения Федерального закона № 54-ФЗ в старой редакции определяли бланки строгой отчётности (БСО) как документы, приравненные к кассовым чекам и оформляемые при осуществлении наличной и безналичной (платёжными картами) оплаты услуг, оказанные гражданам и ИП. Изготавливать БСО разрешалось с использованием автоматизированных систем или в типографии.

Ранее разрешалось изготавливать бланки строгой отчётности в типографии, но на сегодняшний день БСО печатаются только с применением автоматизированных систем

На сегодняшний день и вплоть до июля 2018 года по старому порядку применять БСО вправе:

- ИП, применявшие БСО при расчётах с населением на протяжении всего времени работы;

- ИП, перешедшие на выдачу БСО в 2017 году и имеющие право на оформление данных документов в согласии со старой редакцией закона № 54-ФЗ.

Для тех предпринимателей, кто не относится к перечисленным выше случаям, предусмотрено использование новых образцов БСО, которые:

- приравнены к кассовым чекам;

- печатаются исключительно на автоматизированных системах, в функционал которых входит вывод документов на бумажный носитель, хранение фискальных сведений и передача их через оператора фискальных данных (ОФД) в налоговую службу;

- могут выдаваться не только обычным гражданам, но и ИП, и ООО, оплатившим услуги предпринимателей;

- оформляются при приёме средств наличным и безналичным способом.

Для печати БСО используются особые автоматизированные системы, рассчитанные только на приём денег за оказание клиенту услуг. В заявлении на постановку на учёт кассового аппарата ИП обязан указать, что применяться она будет исключительно с этой целью.

Приходно-кассовый ордер

Приходно-кассовый ордер является важным элементом кассовой дисциплины. Он составляется для оприходования вырученных наличных средств и в некоторых иных ситуациях. Их применение предусмотрено общими правилами. Но с 2014 года кассовая дисциплина была упрощена, и оформление ПКО стало необязательным, в том числе и для ИП на ЕНВД. При этом обязательному учёту подлежат физические показатели, влияющие на обложение доходов налогом в случае с выбором режима ЕНВД.

ПКО может быть заполнен уже после того, как кассовые операции были проведены. Сведения нужно взять из контрольной ленты кассы, бланков строгой отчётности, товарных чеков, квитанций. При этом один документ оформляется на общую сумму вырученных за смену средств.

Приходный кассовый ордер имеет унифицированную форму № КО-1

ПКО имеет унифицированную форму № КО-1 и состоит из 2 частей, заполняемых аналогичным способом:

- непосредственно приходного ордера;

- квитанции (отрывная часть).

Документ выписывается в единственном экземпляре от руки или машинописным способом, регистрируется в журнале регистрации ПКО и расходных ордеров.

Видео: работаем без кассы (как законно не применять кассовый аппарат)

Нововведения в тексте Федерального закона № 54-ФЗ обязывают всех без исключения предпринимателей подключить онлайн-кассу для осуществления фискальных расчётов. Данные правила касаются и ИП на ЕНВД - установить ККМ необходимо до 1 июля 2018 года и, возможно, срок будет продлён до 2021 года. В целях избежания переплат во время ажиотажа рекомендуется задуматься об обновлении кассового оборудования уже сейчас - преждевременный переход на онлайн-кассы законом не запрещён.

Онлайн-кассы для ЕНВД стали обязательными к применению для ряда плательщиков со второй половины 2018 года. Но для некоторых енвдшников действует отсрочка до 01.07.2019. Рассмотрим, с чем это связано и каковы особенности начала использования онлайн-устройств при ЕНВД.

Что в части ЕНВД изменил закон от 03.07.2016 № 290-ФЗ

Закон РФ «О внесении изменений…» от 03.07.2016 № 290-ФЗ, скорректировавший текст закона РФ «О применении контрольно-кассовой техники…» от 22.05.2003 № 54-ФЗ и приобретший уточненную редакцию благодаря закону «О внесении изменений…» от 27.11.2017 № 337-ФЗ, внес 3 основополагающие поправки, имеющие значение для налогоплательщиков, работающих с ЕНВД:

- исключение плательщиков ЕНВД из числа лиц, освобожденных от обязанности применять ККТ (п. 5 ст. 1 закона от 03.07.2016 № 290-ФЗ), но с возможностью продления права на использование этого освобождения на переходный период (пп. 7.1 и 9 ст. 7 закона от 03.07.2016 № 290-ФЗ);

- изменение требований, предъявляемых к кассовой технике, используемой при расчетах наличными (п. 3 ст. 1 закона от 03.07.2016 № 290-ФЗ);

- появление обязанности формировать БСО при расчетах с населением только на автоматизированных устройствах, по своим характеристикам аналогичным новым кассовым аппаратам (п. 4 ст. 1 закона от 03.07.2016 № 290-ФЗ).

О том, какими должны быть реквизиты БСО, формируемые на новых онлайн-устройствах, читайте в статье «Какие обязательные реквизиты должны быть указаны в БСО?» .

Новую кассовую технику отличает наличие выхода в интернет и способность отправлять информацию о совершенных продажах в налоговые органы в режиме реального времени. Из-за последней особенности они получили неофициальное название «онлайн-кассы».

Для онлайн-касс не требуется ни ЭКЛЗ, ни фискальная память, но обязательно наличие фискального накопителя. Накопитель представляет собой сменный блок новой кассы, предназначенный для сохранения, защиты информации и передачи ее в ИФНС. Объем его памяти ограничен, и поэтому по мере наполнения накопитель заменяют. Так же, как и саму онлайн-ККМ, каждый экземпляр накопителя нужно регистрировать в налоговом органе. Регистрацию можно осуществлять электронно.

О документах, применяемых при электронной регистрации, читайте в материале «Утверждены форматы документов для регистрационных действий с онлайн-кассами» .

Когда онлайн-устройства на ЕНВД обязательны

В общем случае спецрежимники на ЕНВД обязаны применять онлайн кассу с 01.07.2018 (пп. 9 ст. 7 закона от 03.07.2016 № 290-ФЗ).

Однако изменения, внесенные в закон № 290-ФЗ законом № 337-ФЗ, для части плательщиков ЕНВД отодвинули этот срок на 30.06.2019 (пп. 7.1 и 8 ст. 7 закона от 03.07.2016 № 290-ФЗ). Исключением из их числа стали юрлица и ИП, осуществляющие розничную торговлю, услуги общепита и продажу через торговые автоматы. Причем к ИП это относится только в том случае, если у них есть наемные работники.

Таким образом, возникло 2 срока, с которых применение онлайн-устройств на ЕНВД стало обязательным:

- 01.07.2018 - для работающих в сферах розницы, общепита и продаж через автоматы юрлиц и ИП (для последних - только при наличии у них наемных работников);

- 01.07.2019 - для юрлиц и ИП, работающих во всех иных сферах, разрешенных при ЕНВД, и для ИП, в одиночестве осуществляющих деятельность в рознице, общепите и продажах через автоматы.

Если ИП, работающий один в рознице, общепите или продажах через автоматы, нанимает работников, то у него возникает обязанность по регистрации онлайн-ККМ в течение 30 календарных дней с даты заключения трудового договора с нанимаемым лицом (п. 7.3 ст. 7 закона от 03.07.2016 № 290-ФЗ).

Можно ли применять онлайн-ККТ досрочно

Наличие права на неприменение ККТ не влечет за собой обязанности пользоваться этим правом. То есть работающие на ЕНВД могут начать использовать кассовую технику досрочно в добровольном порядке.

Итоги

С принятием закона от 03.07.2016 № 290-ФЗ работающие на ЕНВД исключены из числа лиц, освобожденных от использования ККТ. Однако им предоставлено право перейти к применению кассовой техники позже. В результате поправок, внесенных в закон № 290-ФЗ, сроков для начала обязательного применения онлайн-касс для плательщиков ЕНВД оказалось 2:

- 01.07.2018 - он действует для работающих в сферах розницы, общепита и продаж через автоматы юрлиц и ИП, причем для ИП, имеющих наемных работников;

- 01.07.2019 - на него могут ориентироваться «вмененщики» всех иных сфер деятельности и ИП, в одиночку работающие в рознице, общепите и продажах через автоматы.

До наступления каждого из этих сроков возможно начать применение кассовой техники добровольно.

В 2017 - 2018 годах предприниматели поэтапно переходят на применение онлайн-касс. Эти изменения коснутся и предпринимателей, которые ранее могли не использовать кассовые аппараты в расчетах, в том числе ИП на ЕНВД. Кассовая дисциплина в 2017 году для таких предпринимателей не изменится. Как и ранее, они могут оформлять кассовые операции в общем или упрощенном порядке.

Онлайн-касса для ИП на ЕНВД

Кассовая дисциплина ИП на ЕНВД

Действующие правила кассовой дисциплины установлены Указаниями Банка России № 3210-У от 11.03.2014 . По общим правилам поступления наличности должны приходоваться в кассу (специально оборудованное для их хранения помещение) с оформлением приходного кассового ордера, выбытие наличных денег из кассы должно оформляться расходным кассовым ордером. Данные операции должны отражаться в кассовой книге. Кроме того, должен быть определен лимит остатка кассы, то есть предельный размер наличных денег, которые могут оставаться в кассе на конец дня, а сверхлимитные остатки должны сдаваться в банк для зачисления на расчетный счет.

Однако предприниматели на ЕНВД, так же как и другие предприниматели, могут соблюдать кассовую дисциплину в упрощенном порядке. Они могут не оформлять кассовые ордера и не вести кассовую книгу при условии, что они ведут учет показателей для целей налогообложения. Они также могут не устанавливать лимит остатка кассы и хранить наличные деньги в кассе без ограничений.

Вместе с тем, предприниматели на ЕНВД должны соблюдать еще одно правило, а именно ограничение расчетов наличными деньгами - не более 100 тыс. руб. по одной сделке с другими предпринимателями или компаниями (