При наличными деньгами действует лимит в 100 000 руб. Но не всегда ясно, как его считать. К примеру, вы знаете, какие суммы нужно учитывать, чтобы не нарушить лимит, если стороны не оформили договор на бумаге? Или когда вместо одного договора оформили несколько однотипных, чтобы разбить платежи и сделать их меньше 100 000 руб.? А в ситуации, когда покупатель вместе с суммой основного долга платит договорный штраф, причем в разные дни, как считать лимит расчетов наличными по договору? Свои вы можете сравнить с разъяснениями из этой статьи.

Нет письменного договора

Лимит расчетов наличными денежными средствами действует в рамках одного договора (п. 6 Указания Банка России от 7 октября 2013 г. № 3073-У). Однако компании иногда не оформляют договор письменно. Например, когда поставщик выставляет счет на оплату, а затем отгружает покупателю товары по накладной. В этом случае лимит расчетов наличными по договору нужно считать по каждой отгрузке товаров. Ведь договор необязательно заключать в виде единого документа (п. 3 ст. 434 ГК РФ). Если поставщик выписывает покупателю счет, в котором указаны наименование и количество товаров, то этот документ является офертой, то есть предложением Оплата счета означает, что покупатель принял предложение на сделку и согласен с ценой (п. 1 ст. 435, ст. 438 ГК РФ). Поэтому в данном случае компании заключают разовые сделки купли-продажи (постановление Восьмого арбитражного апелляционного суда от 17 декабря 2013 г. по делу № А75-4466/2013).

Таким образом, покупатель может оплатить товары наличными деньгами, если их суммарная стоимость по накладной не превышает 100 000 руб. Но претензии инспекторов возможны, если у компании действует долгосрочный договор поставки. Тогда безопаснее определять лимит по этому договору с учетом всех разовых поставок товаров. Иначе инспекторы могут оштрафовать покупателя или поставщика. Впрочем, если в накладных и счетах-фактурах поставщик не приводит ссылку на основной договор, то штраф можно оспорить в суде (постановление Третьего арбитражного апелляционного суда от 9 апреля 2013 г. по делу № А33-18496/2012).

Стороны заключают много одинаковых договоров

Иногда компании оформляют несколько схожих договоров с целью увеличить предельный размер расчетов наличными деньгами. Но компаниям лимит безопаснее определять исходя из общей суммы наличных расчетов по этим договорам. Налоговики в подобных ситуациях считают, что стороны в действительности заключили одну сделку, просто формально подписали несколько контрактов. Поэтому требуют уплатить штраф, если общая сумма наличных платежей по указанным договорам превышает 100 000 руб.

Хотя судьи в таких случаях нередко поддерживают компании (постановление Второго арбитражного апелляционного суда от 5 апреля 2012 г. по делу № А28-298/2012). Но чтобы не спорить с налоговиками, условия договоров — наименование товаров, сумма, сроки поставки — должны различаться. Кроме того, расчеты по нескольким схожим договорам лучше не проводить одновременно.

Еще компании заключают дополнительные соглашения к договору, так как полагают, что по каждому такому соглашению лимит наличных расчетов нужно считать отдельно. Однако допсоглашение является частью основного договора. Поэтому, даже если стороны увеличат в допсоглашении объем поставки, размер лимита не изменится.

Покупатель перечисляет оплату несколькими платежами в разные дни

Некоторые компании считают, что лимит действует при расчетах в течение одного дня. Поэтому перечисляют оплату контрагенту несколькими платежами, например, в течение недели. Однако лимит распространяется на один договор и от периодичности платежей не зависит.

Но если с контрагентом заключили несколько разных договоров, то компания вправе рассчитываться по ним на сумму более 100 000 руб., в том числе в течение дня.

Особо нужно сказать о долгосрочных договорах. Даже если компании заключили договор сроком на год и более, лимит наличных расчетов составляет 100 000 руб. за весь период его действия. Например, продавец ежемесячно отгружает компании товары. В этом случае для целей расчета лимита нужно суммировать стоимость каждой поставки. Иначе инспекторы вправе оштрафовать компанию (определение ВАС РФ от 29 ноября 2012 г. № ВАС-15182/12).

Компания оплачивает наличными договорные штрафы

На уплаченные договорные пени и штрафы тоже распространяется лимит наличных расчетов. Более того, соблюдать лимит нужно также в отношении штрафов, которые не прописаны в договоре (п. 6 Указания Банка России от 7 октября 2013 г. № 3073-У). Так, за просрочку оплаты товаров поставщик может взыскать с покупателя проценты в размере ставки рефинансирования (ст. 395 ГК РФ). Такие проценты покупатель оплачивает поставщику в связи с нарушением условий договора, поэтому их нужно учитывать при расчете лимита. Таким образом, сравнивать с лимитом нужно сумму основного платежа, и штрафов.

Все фирмы, находящиеся на территории Российской Федерации, которые собираются проводить расчеты наличными деньгами с различными юр. и физ. лицами, должны иметь не только соответствующий пакет документации, но и специальную технику. Обязательны:

- Зарегистрированные виды ККТ.

- Ресурсы для работы по ордерам.

Эксперты утверждают, что использование кассовых аппаратов обязательно для наличных расчетов.

Действующий лимит

В рамках российского законодательства действующий лимит между ИП и организациями составляет 100 000 рублей . Стоит отметить, что количество и периодичность оплаты не играет роли . Существуют исключения, которые позволяют не соблюдать этот лимит:

- Сделки с физическим лицами.

- Выдача сотрудникам фирмы подотчетных материальных средств.

- Выплаты персоналу.

Юристы рекомендуют обратить внимание на специфику проведения денежных операций. Целесообразнее использовать безналичную схему, если деятельность компании предполагает частые расчеты с суммами более 100 000 рублей.

Юристы рекомендуют обратить внимание на специфику проведения денежных операций. Целесообразнее использовать безналичную схему, если деятельность компании предполагает частые расчеты с суммами более 100 000 рублей.

Законодательством предусмотрены наказания за несоблюдение условий сделки. Зачастую обхитрить закон не удается, что приводит к печальным последствиям. Интересные ситуации, связанные с соблюдением лимита, описаны ниже:

- Создание нескольких соглашений в дополнение к основному договору. Стоит отметить, что суммы, указанные в дополнение к основному документу, будут лишь прибавляться к базе. Сумма основного и дополнительного договоров не должна превышать оговоренной суммы, в противном случае грозит административный штраф.

- Создание однотипных договоров. Такая ситуация характерна для начинающих предпринимателей, которые совершая одну сделку, пытаются обойти лимит, используя два или три соглашения. В этом случае гарантированы серьезные разбирательства в налоговой службе и штраф.

- Отсутствие договора. Если не существует сделки купли-продажи в письменной форме, то она считается недействительной. В случае возникновения спорных ситуаций между сторонами разрешить проблему будет сложно.

ЦБ представил закон, касающийся расчетов наличными по различным договорам аренды недвижимости и транспортных средств, возврату процентов по кредитам, по продаже, купле ценных бумаг, акций. Суть нововведения в том, что осуществлять такие операции возможно, если деньги на эти нужды поступили в кассу с банковского счета компании. Обратите внимание, что оплачивать этими средствами услуги или товары нельзя.

Подробную информацию о данном ограничении на расчеты наличными вы можете узнать из следующего видео:

Порядок оформления

Оформление договора достаточно простое, не потребуется прибегать к помощи определенных государственных служб. Стоит отметить, что для его заключения не имеет значения:

- Вид документа (оплата услуг, заем и т. п.).

- Срок соглашения, количество платежей и периодичность (эти аспекты оговариваются отдельно в дополнительных пунктах).

- Вид обязательства (нельзя оплатить санкции и штрафы, если уже была оплачена лимитированная сумма).

- Способ расчетов (не имеет значения, идет ли оплата через кассу или подотчетному лицу).

Договор купли-продажи на наличный расчет должен быть составлен грамотным юристом. Обратите внимание, что его отсутствие влечет за собой не только отсутствие гарантий со стороны фирмы и клиента, но и возникновение серьезных проблем с налоговыми службами.

Договор купли-продажи на наличный расчет должен быть составлен грамотным юристом. Обратите внимание, что его отсутствие влечет за собой не только отсутствие гарантий со стороны фирмы и клиента, но и возникновение серьезных проблем с налоговыми службами.

Типичное соглашение начинается с заявления продавцом своих паспортных данных, адреса и ФИО. В свою очередь покупатель также называет эти данные. Стороны заключают договор, о нижеследующем (его предмет):

- Продавец обязуется передать собственность покупателю (наименование, название, количество товаров или услуг).

- Покупатель принимает товар или услуги и уплачивает продавцу определенную сумму.

Права и обязанности:

- Право собственности у принимающей стороны возникает с момента оплаты.

- Продавец гарантирует, что третьи лица не имеют прав на товар или услуги.

- Покупатель обязуется оплатить товар к определенной дате.

Договор купли-продажи может включать прочие условия, которые обговариваются сторонами отдельно. Крупные сделки могут содержать несколько этапов, поэтому они должны оговаривать точные сроки поставки товара и оплаты, а также возможные штрафные санкции за невыполнение условий.

На что не распространяется лимит

Данное условие распространяется только на соглашения между ИП, юр. лицами, организациями и ИП. Сделки с физическими лицами не контролируются соответствующими федеральными актами и ЦБ. Зарплаты, стипендии, пособия и другие выплаты сотрудникам фирмы также не лимитированы. Их размер устанавливает работодатель самостоятельно. Выдача сотрудникам или третьим лицам подотчетных средств для определенных нужд не ограничена.

Исключение могут составлять случаи, когда сотрудник рассчитывается подотчетными деньгами по договорам, которые были заключены с фирмами от имени ИП или ООО.

Возможные штрафы

Согласно ч. 1 ст. 15.1 КоАП РФ, нарушение порядка работы с наличными и проведение махинаций с ведением кассовых операций, в частности, уплата расчетов денежными средствами выше установленных лимитов в 100 000 рублей влечет за собой наложение административных штрафов на фирму и владельца компании.

Согласно ч. 1 ст. 15.1 КоАП РФ, нарушение порядка работы с наличными и проведение махинаций с ведением кассовых операций, в частности, уплата расчетов денежными средствами выше установленных лимитов в 100 000 рублей влечет за собой наложение административных штрафов на фирму и владельца компании.

Почти во всех случая прием наличных от покупателя без выдачи ему чека запрещен. В случае заключения неправильного договора, махинаций со стороны покупателя или продавца, проведения сверхлимитных расчетов налоговый орган может наложить сразу два административных штрафа:

- На руководителя компании (до 5 000 рублей).

- На организацию (до 50 000 рублей).

Применяется указанная норма и в случае превышения лимита индивидуальным предпринимателем.

Какой лимит расчета наличными на настоящий момент и как отразить превышение лимита в учете.

Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы на в Школе бухгалтера. Курсы разработаны с учетом профстандарта «Бухгалтер».

Лимит расчета наличными

Максимальный размер расчетов наличными деньгами составляет 100 000 рублей. Это ограничение распространяется на наличные расчеты:

- между организациями;

- между организацией и индивидуальным предпринимателем;

- между индивидуальными предпринимателями.

Расчеты с участием граждан осуществляются без ограничения суммы. То есть компания или предприниматель вправе получать или передавать гражданам наличные суммы без ограничений и лимит расчетов наличными не соблюдать.

На что не распространяется лимит расчета наличными?

Наличные без ограничения можно расходовать в случае:

- выплаты заработной платы;

- выплаты начислений социального характера;

- выдачи денег под отчет;

- расходования средств на личные нужды предпринимателя, при условии что выплата не будет направлена на его предпринимательскую деятельность.

В один кассовый день разрешено производить операции с одним и тем же контрагентом на сумму более 100 тыс. рублей. Например, рассчитываясь по нескольким договорам не более 100 тыс. рублей по одному договору в один день. Это следует из п. 6 указания Центробанка РФ от 07.10.2013 № 3073-У . Цитата: «Наличные расчеты в валюте РФ и иностранной валюте между участниками наличных расчетов в рамках одного договора, заключенного между указанными лицами».

Если предмет договора и все остальные условия остались прежними в других договорах, то велика вероятность, что суд может признать, такие договоры «одним договором».

Штраф за нарушение требования о лимите расчета наличными

Если юридическое лицо или ИП превышают размер 100 000 рублей по одному договору, то это считается нарушением порядка работы с наличными. За это предусмотрен штраф по статье 15.1 КоАП РФ. Для организаций его сумма составляет от 40 000 до 50 000 рублей. Для ответственного работника (должностного лица) — от 4000 до 5000 рублей. Привлечь организацию к ответственности инспекторы вправе в течение двух месяцев с момента нарушения (ч. 1 ст. 4.5 и подп. 6 ч. 1 ст. 24.5 КоАП РФ).

Согласно КоАП РФ за превышение лимита наличных расчетов предусмотрена административная ответственность. Причем как для покупателей, так и для продавцов. Дела, связанные с нарушением лимита наличных расчетов, рассматривают налоговые инспекции (ст. 23.5 КоАП РФ). Налоговая инспекция вправе оштрафовать как покупателя, так и продавца. Потому что участниками наличных расчетов являются как плательщик, так и получатель, а значит, за нарушение несут ответственность оба (ст. 15.1 КоАП РФ).

Рекомендуем экспресс-курс Контур.Школы « ». Обучение поможет привести в порядок документы при работе с ККТ, в том числе при использовании онлайн-касс, правильно работать с лимитом наличности. Вы сможете наладить безошибочную работу с кассовой техникой и бланками строгой отчетности, составите локальный нормативный акт по кассовой дисциплине, который поможет проходить проверки без штрафов.

Наличными с другими организациями и предпринимателями, закрепленные Банком России в Указании от 7 октября 2013 г. № 3073-У «Об осуществлении наличных расчетов». Этот документ заменил Указание Банка России от 20 июня 2007 г. № 1843-У.

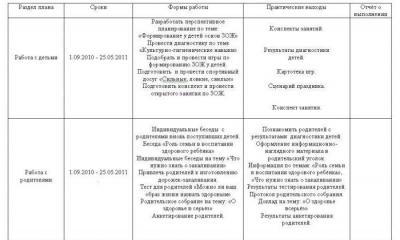

В целом порядок расходования наличности из кассы теперь понятнее. Таблица поможет быстро определить, какие суммы разрешается выплачивать без соблюдения лимита и из выручки.

На что можно расходовать наличные

|

Выплата |

Можно ли выдать (оплатить) из наличной выручки |

Можно ли выдать (оплатить) больше 100 000 руб. |

|---|---|---|

|

Расчеты с сотрудниками |

||

|

Зарплата и пособия работникам |

||

|

Выдача наличных денег под отчет |

||

|

Расчеты с контрагентами |

||

|

Оплата товаров (кроме ценных бумаг), работ, услуг |

||

|

Выплата денег за возвращенный товар (невыполненную работу, неоказанную услугу), ранее оплаченный наличными |

||

|

Выплата денег за возвращенный товар, ранее оплаченный по безналу |

||

|

Займы, погашение займов и процентов по ним |

||

|

Дивиденды |

||

|

Платежи по недвижимости |

||

|

Наличные предпринимателя |

||

|

Деньги на личные цели, не связанные с ведением бизнеса |

Рассмотрим основные правила расчетов наличными.

Правило № 1: лимит в 100 000 руб. обязателен для всех сторон договора

Лимит расчетов наличными — это 100 000 руб. по одному договору. В предельную сумму должна укладываться общая сумма наличного платежа по одной сделке. Даже если деньги одна сторона договора передает другой частями. Например, покупатель оплачивает товар в рассрочку.

В правиле о необходимости вести наличные расчеты в пределах лимита есть понятие «участники наличных расчетов». Ими считаются любые юридические лица и предприниматели. Все они имеют право рассчитываться наличкой в рамках одного договора только в пределах лимита (п. 6 Указания № 3073-У).

За превышение этого ограничения предусмотрен штраф в сумме до 50 000 руб. (ст. 15.1 КоАП РФ). Административная за сверхлимитные расчеты. Участниками наличных расчетов являются обе стороны договора. Так что налоговики вправе оштрафовать за превышение лимита и того, кто получил больше 100 000 руб., и того, кто выплатил лишнюю сумму.

С физическими лицами компании и предприниматели могут рассчитываться наличными без всяких ограничений по суммам. Например, любую наличную сумму можно заплатить частному подрядчику за работу или услугу или получить в качестве займа от работника или учредителя. Это прямо разрешает пункт 5 Указания № 3073-У.

Правило № 2: лимит 100 000 руб. действует независимо от срока договора

Платежи по одному договору - это расчеты по обязательствам, предусмотренным договором, которые исполняются как в период действия договора, так и после его окончания (п. 6 Указания № 3073-У). Таким образом, соблюдать лимит надо даже при передаче и получении наличных денег по контракту, срок действия которого истек.

Пример

Две компании оказания услуг сроком на два месяца (май—июнь). Цена договора — 150 000 руб. По условиям договора исполнитель выставляет акт на оказанные услуги и счет, который заказчик должен оплатить самое позднее 30 июня. Заказчик опоздал с оплатой: рассчитаться за услуги он смог только 10 июля. И хотя срок действия договора уже истек, заказчик вправе внести наличные только в сумме 100 000 руб. А 50 000 руб. надо перечислить по безналу. За нарушение налоговики могут оштрафовать не только заказчика, но и исполнителя.

Правило № 3: из выручки можно выдавать под отчет любые суммы

Из наличной выручки можно выдавать подотчет в любой сумме. Лимит в 100 000 руб. в таком случае не действует. Об этом теперь прямо сказано в пунктах 2 и 6 Указания № 3073-У.

Что касается соблюдения лимита в 100 000 руб., то Банк России ранее разъяснял следующее. Если работник тратит подотчетные в командировке, то придерживаться лимита при расчетах за жилье и проезд не нужно. Если же расходы подотчетника не связаны со служебной поездкой, например он покупает для компании оргтехнику, то по одному договору можно рассчитываться наличными только в пределах 100 000 руб. (письмо от 4 декабря 2007 г. № 190-Т).

В действующих правилах прямо не сказано, что командированный сотрудник имеет право тратить наличные без учета лимита. А письмо № 190-Т разъясняет нормы прежнего, а не нового Указания ЦБ РФ. Поэтому безопаснее, чтобы в служебной поездке сотрудник тоже рассчитывался по каждому такому договору только в пределах лимита. Иначе есть риск, что за сверхлимитные траты налоговики оштрафуют на сумму до 50 000 руб. (ст. 15.1 КоАП РФ).

Правило № 4: нельзя выдавать займы и платить за аренду из кассы

В пункте 4 Указания № 3073-У приведен перечень операций, расплатиться по которым компания и предприниматель могут исключительно с помощью наличных, снятых с расчетного счета. Использовать наличную выручку напрямую из кассы нельзя. В этот перечень входят расчеты по договорам аренды, займам, а также по организации и проведению азартных игр.

Данное ограничение касается не только расчетов между компаниями, предпринимателями или компанией и предпринимателем. Оно относится и к их расчетам с физлицами.

При этом лимит в 100 000 руб. надо соблюдать только по договорам, заключенным либо между двумя компаниями, либо между компанией и предпринимателем, либо между двумя предпринимателями. Если одна из сторон договора — физлицо, то лимит не применяется (п. 5 Указания № 3073-У). Рассмотрим подробнее правила по аренде и займам.

Аренда. Чтобы рассчитаться наличными за аренду недвижимого имущества, надо снять их со счета. Использовать выручку из кассы компания не вправе. Причем независимо от того, с кем заключен договор — с другой организацией, с предпринимателем или с частным лицом.

Данное правило компании и бизнесмены должны соблюдать независимо от того, оплачивают они наличкой именно аренду или, к примеру, погашают штрафы и неустойки либо вносят задаток. Кроме того, ограничение распространяется как на арендаторов, так и на арендодателей. В большинстве случаев наличными деньгами рассчитывается арендатор, когда вносит в кассу арендодателя платеж за использование недвижимости Но возможен и другой вариант. Например, арендодатель может вернуть арендатору переплату по договору. Для этого тоже нужно использовать наличность, снятую со счета. Ведь в Указании № 3073-У речь идет обо всех операциях по договору аренды.

В то же время на аренду данное ограничение не распространяется. Компания, которая арендует, например, автомобиль, имеет право погасить очередной платеж и из наличной выручки. Необязательно сначала вносить ее на счет, а потом снимать, чтобы рассчитаться.

Заем . Запрет на использование наличной выручки из кассы распространяется как на выдачу займов, так и на их возврат и погашение процентов. То есть касается обеих сторон договора — и заимодавца, и заемщика. Кроме того, запрет на расходование выручки распространяется не только на договоры, заключенные между двумя компаниями или компанией и предпринимателем, но и на контракты, подписанные с физлицом. Это может быть, например, учредитель, который дал своей компании взаймы. Или который, наоборот, получил от организации заем. Также не важно, какой заем получен или выдан — процентный или беспроцентный.

Правило № 5: ИП вправе забрать себе хоть всю выручку из кассы

У предпринимателей есть возможность без всякой опаски забирать выручку из кассы. Чтобы истратить вырученную наличку на свои личные цели, бизнесмену не надо сначала сдавать их в а потом снимать со счета. Выдача предпринимателю денег на личные нужды, не связанные с его деятельностью, теперь прямо поименована в перечне целей, на которые разрешается тратить выручку из кассы (п. 2 Указания № 3073-У).

Ограничений по сумме тоже нет — предприниматель вправе забрать из кассы всю накопившуюся наличную выручку. На эту операцию лимит в 100 000 руб. не распространяется.

Бизнесмен ничем не рискует, если по расходнику получит из кассы всю наличность, которая там есть, включая выручку за проданные товары. Главное написать в расходнике, что деньги выданы предпринимателю на личные нужды.

Юридические лица могут рассчитываться между собой двумя способами: наличным и безналичным. Из данной статьи вы сможете узнать, как происходят расчеты между юридическими лицами наличными.

Для начала, стоит отметить особенности проведения наличных расчетов:

- Организация, продающая продукцию, или оказывающая услуги, обязана выдавать свои клиентам предусмотренные законодательством документы. Это могут быть товарные или кассовые чеки, а также бланки строгой отчетности. Также, сделка должна быть зарегистрирована в механизме кассового аппарата независимо от того, попросил ли клиент кассовый документ.

- Расчеты между юр. лицами должны сопровождаться оформлением приходников. Также, организации должны вести кассовые книги, в которых регистрируются все ордера по приходу и расходу.

В соответствии с законодательством, все компании и предприниматели должны пользоваться кассовой техникой. Однако имеются исключения, при которых использовать кассовые аппараты нет необходимости:

- Оказывают населению различные услуги, а вместо чеков выдают покупателям бланки строгой отчетности;

- Из-за своего месторасположения или из-за специфики деятельности могут рассчитываться наличностью без использования кассовых машин;

- Являются налогоплательщиками по ЕНВД.

Подробнее о бланках строгой отчетности

Как уже было сказано выше, компании могут вместо чеков выдавать своим клиентам бланки строгой отчетности. Стоит рассмотреть их содержание и особенности их использования.

В бланках должны быть прописаны все нужные реквизиты, указанные в нормативно-правовых актах. Указываемые реквизиты будут напрямую зависеть от специфики деятельности компании.

Если организация занимается оказанием услуг, в бланке должны быть указаны сведения в соответствии с классификатором. Также могут быть прописаны правила предоставления услуг, адрес веб-сайта компании.

Оформление бланка компания может разработать сама, никаких установленных законодательством форм нет. Исключением являются компании, оказывающие такие услуги, как перевозка пассажиров. Для них бланк должен быть составлен в соответствии с установленным форматом.

Бланки строгой отчетности могут оформляться как в бумажном, так и в электронном формате. Главным условием при формировании бланков в электронном виде является то, что программное обеспечение должно обеспечивать защиту документов от использования третьими лицами. Также, крайне важно, чтобы компьютеры, на которых оформляются и хранятся бланки, должны быть достаточно надежными. Бланки строгой отчетности должны храниться в организации как минимум пять лет (как в бумажном, так и в электронном виде).

Ограничение на наличный оборот

В последнее время безналичные расчеты приобретают всю большую популярность. Однако в некоторых случаях рассчитаться безналично просто невозможно, поэтому приходится прибегать к наличным расчетам.

Законодательством нашей страны установлен лимит расчетов наличностью. Лимит наличных расчетов между юридическими лицами в 2017 году составляет не более ста тысяч рублей по одному контракту. Однако данное ограничение не распространяется на:

- Выплату заработных плат;

- Выдачу наличность под отчет.

Ограничение действует в случае расчетов между:

- Компаниями;

- Предпринимателями и компаниями;

- Несколькими предпринимателями.

В случае, когда контракт заключен на сумму более ста тысяч рублей, нужно будет разделить платеж на две части:

- Заплатить сто тысяч наличностью;

- Остальную сумму заплатить с помощью безналичных расчетов.

Что делать при превышении лимита

На практике встречаются следующие нарушения, касающиеся превышения лимитов:

- Наличные средства приходуются не полностью;

- Превышение установленного ограничения по каждой отдельной сделке;

- В кассе накоплены денежные средства, превышающие кассовый лимит.

Если проверка выявит у компании хотя бы одно из этих нарушений, компании придется заплатить штраф от сорока до пятидесяти тысяч рублей.

Примеры расчетов наличностью

Если контрагент является физическим лицом, данный лимит можно не соблюдать.

Более подробно о наличных расчетах можно узнать из .

Особенности наличных расчетов в бухгалтерии

Есть четыре способа наличных расчетов между юридическими лицами в 2017 году:

- Через кассовые аппараты;

- Через бланки строгой отчетности;

- Без кассовых документов (в случаях, разрешенных законодательством);

- Предприниматели, находящиеся на льготных режимах налогообложения (ЕНВД и патентная система), могут не пользоваться кассовой техникой в некоторых случаях.

Кассовые аппараты могут не использоваться в проведении расчетов, в которых применяются бланки строгой отчетности в следующих случаях:

- Продажа ценных бумаг;

- Розничная торговля малых масштабов;

- Продажа различной продукции в случае, когда выручка не превышает пятидесяти процентов от общего объема доходов;

- Торговля билетами на общественный транспорт;

- Обеспечение обучающихся и преподавателей питанием;

- Торговля на рынках и ярмарках;

- Продажа напитков на разлив, развесных овощей, мороженого.

В соответствии с законодательством, в обязательства всех предпринимателей и организаций входит:

- Регистрация всех используемых кассовых аппаратов в налоговой инспекции;

- Выдача клиентам кассовых чеков в момент оплаты;

- Ведение и обеспечение сохранности документов, связанных с покупкой и регистрацией кассовых аппаратов;

- Обеспечение доступа к кассовой технике проверяющим органам.

Отчет перед налоговыми органами

Юридические лица, при расчетах друг с другом, должны заполнять приходники, а также вести кассовую книгу. Обычно налоговые органы проверяют, правильно ли организации выполняют данные действия. Налоговая инспекция может:

- Проверять правильно ли, и полностью ли исчислена полученная прибыль;

- Контролировать порядок проведения наличных расчетов;

- Проверять правильность заполнения бумаг, применяемых при пользовании кассовой техникой;

- Контролировать выдачу чеков;

- Штрафовать компании в случае выявления нарушения.

Кредитная организация вместо налоговой инспекции

Проверять, соблюдает ли организация установленный лимит расчетов наличностью, должны кредитные организации, с которыми сотрудничают бизнесмены. Они должны проверять, соблюдает ли компания установленные требования кассовой дисциплины.